COVID-19 là liều "stress test" thể hiện rõ ràng rằng, mặc dù có tăng mạnh về tỷ lệ tương đối, nhưng con số cần trích lập tuyệt đối là không đáng kể so với quy mô nợ và tổng thu nhập mang về...

Điều này thể hiện rằng nợ xấu thấp ở thì hiện tại và chốt cuối 2020, luôn có thể là áp lực lớn với các ngân hàng trong nay mai.

Các ngân hàng đã chuẩn bị bộ đệm dự phòng dự phòng ra sao để xử lý nợ xấu, sẽ phản ánh phần nào khả năng vượt bài test COVID-19 thực sự

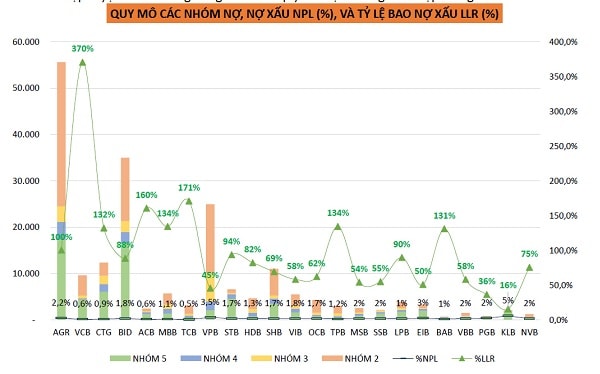

Trong kỳ bài trước, dữ liệu theo dõi 23 ngân hàng lớn của chúng tôi ghi nhận trích lập dự phòng rủi ro tín dụng của nhiều ngân hàng đã tăng vượt trội. Điển hình có Vietcombank (HoSE: VCB) với trích lập gần như 100% cho các khoản dư nợ có rủi ro và tỷ lệ bao phủ nợ xấu lên tới hơn 370%. VCB luôn có khẩu vị với rủi ro rất tốt, và trích lập dự phòng từ rất sớm. Từ đó có thể thấy tăng trưởng trong 2021 của VCB cũng như khả năng upside cho các khoản đầu tư vào doanh nghiệp là rất rõ ràng.

Dữ liệu chúng tôi theo dõi cũng ghi nhận nhóm TOP 2 cũng chạy theo chiến lược này và đẩy trích lập dự phòng rủi ro bao nợ xấu (LLR) lên mức cao kỳ lục, 160 - 170%. Nhóm TOP 3 có sự phân hóa, mặc dù vậy vẫn ở mức tương đối thấp.

Đáng chú ý, nợ nhóm 2 tăng khá nhanh trên quy mô toàn hệ thống, cá biệt lại có Vietinbank (HoSE: CTG) giảm đến một nửa nợ nhóm 2. Với việc mạnh tay trích lập dự phòng trong 2018 - 2020, nợ xấu của nhà băng này thiết lập một mức thấp kỷ lục mới, tỷ lệ nợ xấu 0.9%.

Cùng với VCB, ACB (HoSE: ACB) và Techcombank (HoSE: TCB), CTG là 4 ngân hàng có tỷ lệ nợ xấu thấp nhất, dưới 1%. VPBank (HoSE: VPB) vẫn luôn giữ tỷ lệ nợ xấu cao sau nhiều năm liên tiếp ở mức 3.5% do đặc thù ngành.

Như đã phân tích trước đây, nhóm các ngân hàng quản trị tín dụng tốt, nợ xấu sẽ rất khó đeo bám với các tài sản đảm bảo có giá trị gấp đôi các khoản vay như ACB, TCB, … Liều stress test đối với các nhà băng ở 2020 theo đó, nếu chưa trích lập đủ hoặc đủ lớn để "bao nợ xấu" tương lai, sẽ trở lại dồn áp lực cho chính họ trong 2021.

Dữ liệu 23 nhà băng (nguồn: AWM Fund)

Do đó, lưu ý rằng không phải ngẫu nhiên mà có nhiều ý kiến cho rằng nhiều ngân hàng công bố lãi lớn ở năm qua có phần là hiện tượng lãi ảo. Cũng như, bức tranh lợi thế cạnh tranh của từng ngân hàng sẽ có những thay đổi nhất định khi việc sẵn sàng cho Thông tư 01/2020 dự kiến được sửa đổi là khác nhau. Những ngân hàng đã sẵn nguồn lực để chấp nhận sửa Thông tư hay thậm chí không sửa Thông tư đều không tác động lớn đến lợi nhuận kì vọng của năm nay, sẽ là lời giải đáp rõ ràng hơn và cho thấy khả năng ứng phó và sức mạnh tài chính thực trước liều stress test quá khứ. Dĩ nhiên, điều này không bao gồm những tác động của làn sóng COVID-19 thứ ba đang quay trở lại mà nếu kéo dài và lan rộng, có thể mang đến những ảnh hưởng tiêu cực khó lường đối với ngành ngân hàng.

Có thể bạn quan tâm

Khơi nguồn ngân hàng số

11:00, 14/02/2021

Ruộng sâu, trâu nái, lại đầy... tài khoản ngân hàng

06:00, 13/02/2021

Doanh nghiệp bất động sản né bảo lãnh ngân hàng: Cần chế tài chặt chẽ

05:00, 11/02/2021

Tội phạm mạo danh ngân hàng trách nhiệm cũng thuộc về nhà mạng?

04:00, 07/02/2021

Ngân hàng Nhà nước Việt Nam: Kiên định mục tiêu trong giai đoạn mới

06:34, 12/02/2021