Trong số những biến động của thị trường ngoại hối, chính sách “diều hâu” của Fed đã liên tục đánh bại dự báo và gây áp lực giảm giá lên các đồng tiền tệ trên toàn cầu cũng như VND kể từ giữa năm 2022.

NHNN vẫn đang sử dụng các công cụ nhẹ để điều tiết thị trường. Ảnh minh họa: Quốc Tuấn

>>>Lãi suất, tín dụng và thị trường trái phiếu doanh nghiệp năm 2024

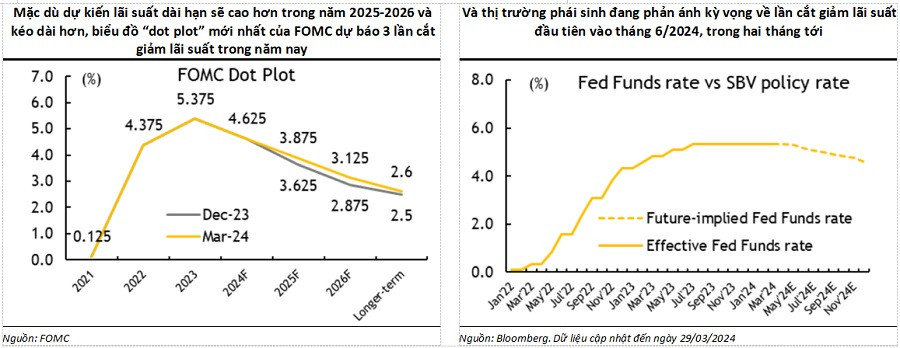

Nhưng không giống như đầu năm trước, khi câu hỏi đặt ra là lãi suất của Cục Dự trữ Liêng bang Mỹ (Fed) có thể tăng cao đến mức nào, thì câu hỏi hiện tại là đợt cắt giảm lãi suất đầu tiên sẽ diễn ra khi nào. Lãi suất của Fed đã đi ngang kể từ tháng 7/2023 và không có thành viên nào của FOMC dự kiến tăng lãi suất thêm trong cuộc họp gần đây nhất vào tháng 3/2024. Mặc dù dự kiến lãi suất dài hạn sẽ cao hơn trong năm 2025-2026 và kéo dài hơn, biểu đồ “dot plot” của cuộc họp thực tế đã duy trì dự báo về ba lần cắt giảm lãi suất với tổng cộng 75 điểm cơ bản trong năm nay. Và các nhà đầu tư đang dự đoán lần cắt giảm lãi suất đầu tiên sẽ diễn ra vào tháng 6/2024, trong hai tháng tới.

Theo quan điểm của NHNN, để giảm áp lực cho VND, NHNN có thể bán USD từ dự trữ hoặc tăng lãi suất chính sách trong nước để thu hẹp chênh lệch lãi suất. Tuy nhiên, sử dụng dự trữ ngoại hối không phải là lựa chọn ưu tiên của NHNN vì nguồn dữ trự này chỉ tương đương với khoảng 3,1 tháng giá trị nhập khẩu, rất gần với ngưỡng 3 tháng được khuyến nghị bởi Ngân hàng Thế giới. NHNN đã tăng gấp đôi việc nới lỏng tiền tệ vì phục hồi kinh tế của đất nước là ưu tiên hàng đầu.

>>>Tăng cung vàng và tỷ giá

Vì vậy, NHNN vẫn đang sử dụng các công cụ nhẹ hơn, bao gồm “jawboning” (nới lỏng bằng thông tin) và phát hành tín phiếu kho bạc (T-bills) để hút thanh khoản dư thừa, tăng lãi suất liên ngân hàng và thu hẹp cơ hội giao dịch chênh lệch lãi suất của các ngân hàng thương mại, những doanh nghiệp giao dịch ngoại hối lớn. Các công cụ này thực tế đã làm giảm một chút áp lực lên thị trường trong quý III/2023 sau khi NHNN hút khoảng 246 nghìn tỷ đồng/10 tỷ USD từ thị trường liên ngân hàng. NHNN đã hút khoảng 171 nghìn tỷ đồng/7,1 tỷ USD thông qua T-bill kỳ hạn 28 ngày, giúp tăng lãi suất liên ngân hàng kỳ hạn 1 tháng lên khoảng 3% tính đến ngày 29/3/2024. Chúng tôi nhấn mạnh rằng sự gia tăng này chỉ đưa lãi suất liên ngân hàng trở lại mức bình thường và không cho thấy sự thay đổi trong chính sách tiền tệ của NHNN.

Quan trọng hơn, NHNN sẵn sàng cho phép biến động ngoại hối lớn hơn trong khi chờ đợi đợt cắt giảm lãi suất của Fed. Trong quá khứ, NHNN sẽ bán USD mạnh mẽ để ổn định VND khi VND mất giá khoảng 2% so với USD trong cùng kỳ. Nhưng khi VND mất giá 4,3% so với USD trong cùng kỳ vào tháng 10/2023, NHNN vẫn chưa can thiệp mạnh mẽ. Chúng tôi tin rằng điều này có khả năng sẽ tiếp tục diễn ra trong năm nay. Tỷ giá USD/VND chính thức do Vietcombank niêm yết đã tăng 2,3% so với đầu năm, vì vậy còn khoảng 2-3% để VND mất giá trước khi có thể thấy sự can thiệp mạnh mẽ hơn (như đã đề cập ở trên) của NHNN.

Cập nhật đến 15/4, NHNN trong 2 tuần đầu tháng 4 đã linh hoạt chính sách "vừa bơm vừa hút". Trong tuần trước NHNN bơm ròng vào hệ thống 51,2 nghìn tỷ trong đó phần bơm qua thị trường OMO 10.000 tỷ đồng, 75.000 tỷ tín phiếu đáo hạn; phần hút có 25,2 tỷ tín phiếu phát hành mới và 8,4 nghìn tỷ OMO đáo hạn. NHNN nâng lãi suất tín phiếu lên 3,5% so với cuối tuần trước là 2,7%. Lãi suất liên ngân hàng cũng đã tăng lên ~4%. Một điểm rất đáng chú ý khi lãi suất tín phiếu đã lên khá cao và sát với lãi suất liên ngân hàng. Tỷ giá chính thức tăng thêm +0,24% trong tuần còn tính từ đầu năm đã tăng 3,16%, vượt qua mức của cả năm 2023. Tỷ giá chính thức trong hệ thống ngân hàng đã lập mốc mới khi lên 25.300VND/USD ngày 15/4.

Các áp lực bên ngoài cũng đã trở nên khó đoán hơn khi chỉ số giá tiêu dùng (CPI) của Mỹ đã tăng mạnh trở lại vào tháng trước, lên mức tăng 3,5% so với cùng kỳ năm ngoái, theo dữ liệu do Cơ quan Thống kê Lao động Mỹ (BLS) công bố; dẫn đến các dự đoán về lần cắt giảm lãi suất đầu tiên đã thay đổi. Thị trường từ chỗ kỳ vọng có 3 đợt cắt lãi suất trong năm nay - bắt đầu từ tháng 6/2024, hiện chỉ còn lại một đợt cắt giảm dự kiến vào cuối năm. Châu Âu, trong khi đó được dự báo có thể vượt lên trên Fed để có đợt cắt giảm lãi suất đầu tiên sớm hơn khi lạm phát hạ nhiệt sớm hơn.

Song căng thẳng mới bùng phát khi Iran vừa phát động các cuộc tấn công trực tiếp nhắm vào Israel bằng máy bay không người lái và tên lửa - mới là tín hiệu "thêm dầu vào lửa" khiến cả nền kinh tế thế giới phải lo lắng. Theo đó, mọi dự báo về lạm phát có thể thay đổi, thậm chí với những dữ liệu bước đầu tốt lành ở châu Âu, bởi giá dầu có thể tăng cao, đi cùng là tài sản trú ẩn vàng, tiềm ẩn mối nguy cơ đứt gãy chuỗi cung ứng và giá các nguyên liệu hàng hóa khác cùng tăng... Đây cũng đang và sẽ là những yếu tố có tính tác động với chính sách của NHNN, thị trường ngoại hối và nỗ lực giảm chênh lệch lãi suất. Nhiều chuyên gia cho thị trường đang chờ đợi đợt can thiệp bán dự trữ ngoại hối, đi cùng là hiệu quả từ nỗ lực quản lý thị trường thông qua khởi động lại đấu thầu vàng miếng SJC - hành động mà cơ quan quản lý đã thực hiện trong cách đây hơn 11 năm vào 2013 - qua đó ổn định giá vàng, giảm chênh lệch giá vàng và tiến đến cũng nhấc bớt áp lực tỷ giá.

(L.MỸ)

Có thể bạn quan tâm