Mặc dù đã có hơn 40 công ty triển khai mô hình cho vay ngang hàng (Peer to Peer, P2P) tại Việt Nam, nhưng hoạt động cho vay ngang hàng hiện nay vẫn còn khá sơ khai...

>>>Sắp có cơ chế thử nghiệm cho P2P Lending

Cho vay P2P ở Việt Nam đã phát triển nhanh và xuất hiện biến tướng. (Ảnh minh họa)

Thế giới hoạt động cho vay ngang hàng ra sao?

P2P tại Anh

Mô hình P2P ra đời vào năm 2005 tại Anh và trở nên phổ biến nhanh chóng trên toàn cầu. Chỉ 10 năm trở lại đây, có đến 4.000 doanh nghiệp trong lĩnh vực này được thành lập, phát triển mạnh mẽ nhất tại các thị trường Anh, Mỹ, Trung Quốc với các tên tuổi.

Tại Anh, hoạt động cho vay ngang hàng đã phát triển nhanh chóng. Hiện nay, nó đóng góp quan trọng vào việc cung cấp các khoản vay mới cho các doanh nghiệp nhỏ. Ngoài ra còn có một khối lượng lớn và ngày càng tăng trong hoạt động cho vay tiêu dùng tín chấp ngang hàng, dù vẫn chiếm một phần nhỏ trong tổng thị trường cho vay tiêu dùng không có thế chấp tại Anh.

Trong cơ cấu cho vay ngang hàng tại Anh trước đây (năm 2015), cho vay tiêu dùng ngang hàng là lớn nhất trong danh mục, tiếp theo là cho vay kinh doanh ngang hàng và cho vay bất động sản ngang hàng. Trong tổng số tiền tài trợ 3,2 tỷ bảng Anh huy động được trên thị trường 'tài chính thay thế' của Anh trong năm 2015, khoảng 2,4 tỷ bảng Anh là do cho vay ngang hàng. Ngoài ra, so sánh với tổng nguồn vốn tài trợ của năm 2015 so với năm trước, mức tăng trưởng nhanh nhất là từ nguồn vốn cộng đồng (crowd funding), tăng gần 400%. Cho vay kinh doanh ngang hàng đứng ở vị trí lớn thứ hai. Cho vay tiêu dùng ngang hàng tăng trưởng chậm hơn nhưng vẫn tăng hơn gấp đôi so với năm 2014.

Có 8 nền tảng cho vay ngang hàng được thành lập tại Anh, tất cả đều là thành viên của Hiệp hội cho vay ngang hàng tại Anh. Các mô hình kinh doanh của của những nền tảng này khác nhau đáng kể.

P2P tại Mỹ

Mỹ cùng với Anh là hai quốc gia tiên phong trong việc phát triển cho vay ngang hàng.

So với Anh, hoạt động cho vay ngang hàng của Mỹ tập trung hơn nhiều vào tín dụng tiêu dùng. Hoạt động này tại Mỹ đã phát triển xa hơn so với khái niệm ban đầu về liên kết trực tiếp giữa người cho vay và người đi vay cá nhân, thay vào đó, các khoản vay còn được cung ứng cho các nhà đầu tư tổ chức.

Trong các nền tảng cho vay ngang hàng tại Mỹ, các nền tảng lâu đời nhất và lớn nhất như Prosper và Lending Club được thành lập để cung cấp dịch vụ cho vay tiêu dùng và cho vay sinh viên. Các nền tảng khác được thiết lập tập trung vào cho vay tiêu dùng là Avant (tập trung vào các khoản vay cá nhân) và SoFi (chuyên cung cấp các khoản cho vay sinh viên). Các nhà cung cấp hàng đầu về các khoản vay thị trường cho doanh nghiệp nhỏ là OnDeck, CAN Capital và Kabbage. Trong khi đó, GroundFloor and LendingHome cung cấp tài chính thế chấp ngắn hạn.

>>>“Thành công của sandbox phụ thuộc vào tư duy của các cơ quan quản lý nhà nước”

Theo nghiên cứu của báo cáo của tổ chức Morgan Stanley (2015), tổng mức cho vay ngang hàng tại Mỹ vào khoảng 12 tỷ đô la vào cuối năm 2014 (và đến 2015 đã tăng tốc 18 tỷ đô la). Đây vẫn là một phần nhỏ - khoảng 0,36% - trong tổng số cho vay tiêu dùng không có bảo đảm của Mỹ. Tỷ trọng P2P này khá tương tự với số liệu ở thị trường Anh.

P2P tại Châu Âu

Hiện vẫn chưa có số liệu thống kê chính xác về sự phát triển của cho vay ngang hàng tại Châu Âu. Có một Hiệp hội Tài chính Cho vay ngang hàng tại Châu Âu nhưng hiện tại chỉ có một số các thành viên. Tuy vậy, mối quan tâm đến cho vay ngang hàng đang phát triển tại khu vực này.

P2P tại Trung Quốc

Nền tảng cho vay trực tuyến đầu tiên của Trung Quốc tên là PPDAI ra đời vào năm 2007. Kể từ đó đến nay, thị trường cho vay ngang hàng của Trung Quốc đã phát triển nhanh chóng với khoảng 2.595 nền tảng ra đời vào năm 2015. Vào năm 2018, số liệu từ Trung tâm Cambridge về tài chính thay thế cho thấy doanh số cho vay trên thị trường này tại Trung Quốc đang đứng đầu trên thế giới.

Vào tháng 6/2018, các nền tảng cho vay ngang hàng đã giúp kết nối khoảng 4,1 triệu nhà đầu tư và 4,3 triệu người đi vay. Quy mô cho vay ngang hàng tại quốc gia này gấp nhiều lần quy mô trên thị trường Mỹ và các quốc gia khác. Hiện có hơn 2.000 các nền tảng cho vay ngang hàng tại Trung Quốc. Tuy nhiên, có những lo ngại đáng kể về gian lận, đặc biệt là kể từ thất bại đầu năm 2016 của nền tảng Ezubo, làm mất khoảng 11 tỷ đô la của các nhà đầu tư.

So với Mỹ và Anh, môi trường pháp lý và quy định cho vay ngang hàng tại Trung Quốc, có thể nói là chưa phát triển. Và gần đây, ghi nhận sự tăng trưởng mạnh của P2P tại Trung Quốc sau một thời gian (Trung Quốc đã từng vượt mặt Mỹ và Anh để đạt giá trị 192 tỷ USD trên thị trường P2P Lending), đã bước vào giai đoạn phải trả giá vì đã thả nổi hoạt động của mô hình này, với môi trường pháp lý và quy định cho vay ngang hàng lỏng lẻo.

Trong những năm gần đây, hoạt động cho vay ngang hàng tại Việt Nam đã bắt đầu nhen nhóm với sự xuất hiện của hơn 40 công ty gồm sở hữu nước ngoài lẫn trong nước.

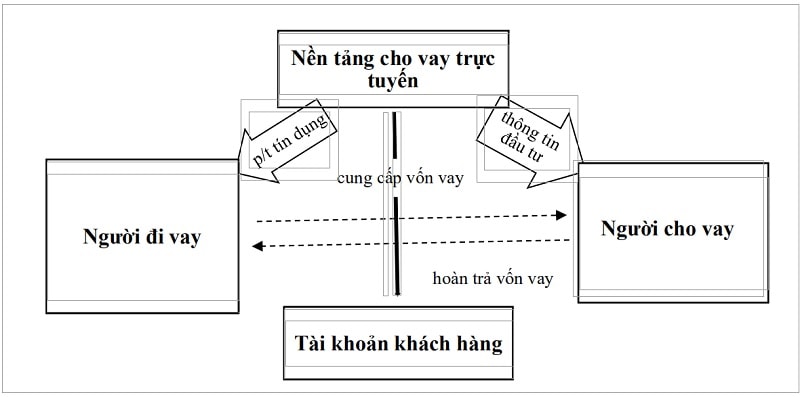

Từ mô hình truyền thống, theo từng loại hình tín dụng, P2P đã phát triển ra nhiều mô hình khác. (Nhóm tác giả)

Theo thống kê của Ngân hàng Nhà nước Việt Nam, trong số các công ty cung cấp dịch vụ cho vay ngang hàng đang hoạt động ở Việt Nam, có 10 công ty có nguồn gốc từ Trung Quốc và một số công ty từ Indonesia và Singapore.

Với sự tăng trưởng không ngừng của các ứng dụng công nghệ tài chính hiện nay và sự tăng trưởng không ngừng của hoạt động này của các nước láng giềng như Indonesia và Trung Quốc, Việt Nam được dự báo là một trong những quốc gia sẽ có tăng trưởng vượt bậc trong hoạt động cho vay ngang hàng.

Tuy nhiên, có thể nhận thấy các nhà làm chính sách và các nhà quản lý chưa bắt kịp với sự phát triển nhanh chóng của hoạt động cho vay ngang hàng hiện nay.

Thật vậy, tại Việt Nam, cho đến nay vẫn chưa có một văn bản pháp lý điều chỉnh hoạt động cho vay ngang hàng. Hầu hết các dịch vụ được cung cấp từ các nền tảng trực tuyến cho vay ngang hàng chỉ dừng lại ở tính chất như là dịch vụ tư vấn đầu tư. Bởi vì hoạt động cho vay ở Việt Nam được xem là hoạt động kinh doanh đặc thù, thuộc một phần của hoạt động kinh doanh ngân hàng và chỉ có thể được thực hiện bởi các tổ chức tín dụng hoặc các định chế tài chính chuyên biệt. Các tổ chức tài chính này không chỉ phải đáp ứng các yêu cầu về pháp lý mà hoạt động của các tổ chức này còn bị giám sát chặt chẽ bởi Ngân hàng Nhà nước.

Do đó để phát triển hoạt động cho vay ngang hàng tại Việt Nam, đòi hỏi phải có hành lang pháp lý tạo điều kiện cho hoạt động này phát triển. Quan trọng hơn hết, hành lang pháp lý phải hướng đến đảm bảo tính an toàn và phát triển bền vững cho toàn bộ hệ thống tài chính.

Cho đến hiện nay, cơ chế thí điểm dành cho fintech (sandbox), sau một chặng đường dài mà các chuyên gia ví là "vô tận", từ việc phải chờ các quy định trong luật cho phép, sau đó Quốc hội ủy quyền lập pháp cho Chính phủ và Chính phủ làm nghị định… , vẫn chưa biết bao nhiêu năm nữa Việt Nam mới có một sandbox đúng nghĩa. Và mặc dù vào đầu năm nay, NHNN đã công bố dự thảo lấy ý kiến Nghị định quy định về cơ chế thử nghiệm có kiểm soát hoạt động công nghệ tài chính (Fintech) trong lĩnh vực ngân hàng, song vẫn chưa có cơ chế chính thức cho Fintech và P2P.

Cụ thể hành lang pháp lý nên tập trung vào các vấn đề sau:

Về phía Chính phủ: Cần sớm xây dựng hành lang pháp lý để quản lý hoạt động cho vay ngang hàng. Trong đó những biện pháp quản lý rủi ro hệ thống và những quy định pháp lý chuẩn áp dụng cho hoạt động cho vay ngang hàng cần sớm được ban hành. Sanbox

Về phía NHNN: Cần sớm ban hành các văn bản chính sách quy định hướng dẫn chi tiết cho các tổ chức cung ứng dịch vụ cho vay ngang hàng. Các quy định về cấp phép hoạt động, quản lý, kiểm tra, giám sát hoạt động và đặc biệt các quy định về công bố thông tin liên quan đến quy trình hoạt động kinh doanh và nghĩa vụ, trách nhiệm của các đơn vị tham gia vào hoạt động cho vay ngang hàng.

Trước mắt, NHNN cần ban hành các văn bản hướng dẫn liên quan đến cho vay ngang hàng kết nối trực tiếp người đi vay với người cho vay (nhà đầu tư) theo kiểu mô hình cổ điển. Chưa nên mở rộng cho sự tham gia của các ngân hàng và các định chế tài chính trong các mô hình khác (như mô hình cho vay ngang có bảo đảm, cho vay ngang hàng dựa trên chức năng hoặc dựa trên hoá đơn) và đặc biệt không cho phép các công ty cho vay ngang hàng được quyền huy động vốn để cho vay.

Về phía các công ty triển khai hoạt động cho vay ngang hàng: cần tuân thủ pháp luật và phối hợp chặt chẽ cùng với Chính phủ, NHNN trong việc xây dựng và hoàn thiện quy trình quản trị rủi ro trong hoạt động kinh doanh.

Cần chú trọng đến hoạt động đầu tư nâng cấp cơ sở hạ tầng, cơ sở dữ liệu lớn, nâng cao kiến thức và kỹ năng quản lý rủi ro song song với việc xây dựng đội ngũ chuyên gia có hiểu biết chuyên sâu cả về lĩnh vực tài chính và công nghệ thông tin.

Điều cần làm trước tiên, các cơ quan quản lý cần có những chương trình nhằm gia tăng nhận thức của các bên tham gia để họ có những hiểu biết rõ hơn về lợi ích lẫn rủi ro khi tham gia vào hoạt động này. Và, các tổ chức cung ứng dịch vụ cho vay ngang hàng cần tập trung đầu tư vào các nền tảng công nghệ nhằm đảm bảo được tính minh bạch và hạn chế các rủi ro nhằm tránh ảnh hưởng tiêu cực đến sự an toàn của thị trường tài chính.

Cuối cùng, để lựa chọn một mô hình kinh doanh phù hợp, các công ty, tổ chức tham gia vào thị trường này cần dựa trên các yếu tố như khung pháp lý ban hành, khả năng cung ứng, đồng thời cần tham khảo mô hình tại các quốc gia để có thể tránh được những sai lầm và rủi ro từ các “vết xe đổ” của các tổ chức trên thế giới.

* Nhóm tác giả: Phan Chung Thủy, Trần Phương Thảo, Lê Văn Lâm

Có thể bạn quan tâm