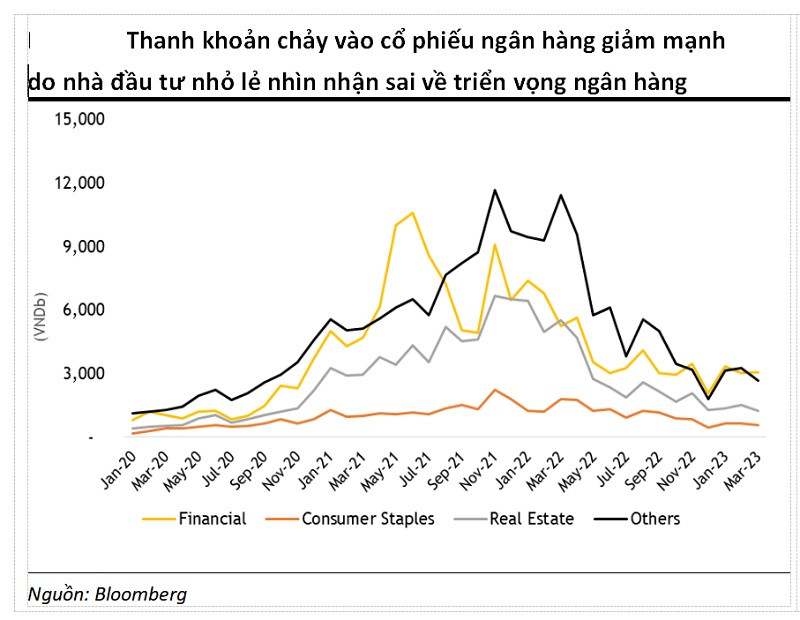

Hiện nay, dòng tiền chảy vào ngành lớn như ngân hàng khó xảy ra để phục hồi nhanh chóng về 'thời kỳ hoàng kim" như trong 2020- nửa đầu 2021. Nhưng mua và nắm giữ vẫn nhiều cơ hội.

>>Ngân hàng Việt có đối mặt với khủng hoảng nợ xấu như 10 năm trước?

Theo ông Quản Trọng Thành - Giám đốc Nghiên cứu CTCK Maybank Việt Nam (MSVN), kinh nghiệm của 2019-2022 cho thấy Mua và Nắm giữ các ngân hàng có chất lượng (có khả năng mang lại khoảng 18-20% ROE) ở mức định giá thấp sẽ đem lại thành quả xứng đáng.

MBB được MSVN khuyến nghị là một trong những cổ phiếu phù hợp đầu tư dài hạn, bất chấp lo lắng của nhà đầu tư trên thị trường về các khoản nợ liên quan NVL và Trung Nam Group. Theo MSVN, đây là rủi ro có thể kiểm soát được. Ở góc độ phân tích kỹ thuật, một chuyên gia cũng cho rằng đây là cổ phiếu có tiềm năng tăng giá dài hạn. Ảnh minh họa: MBB

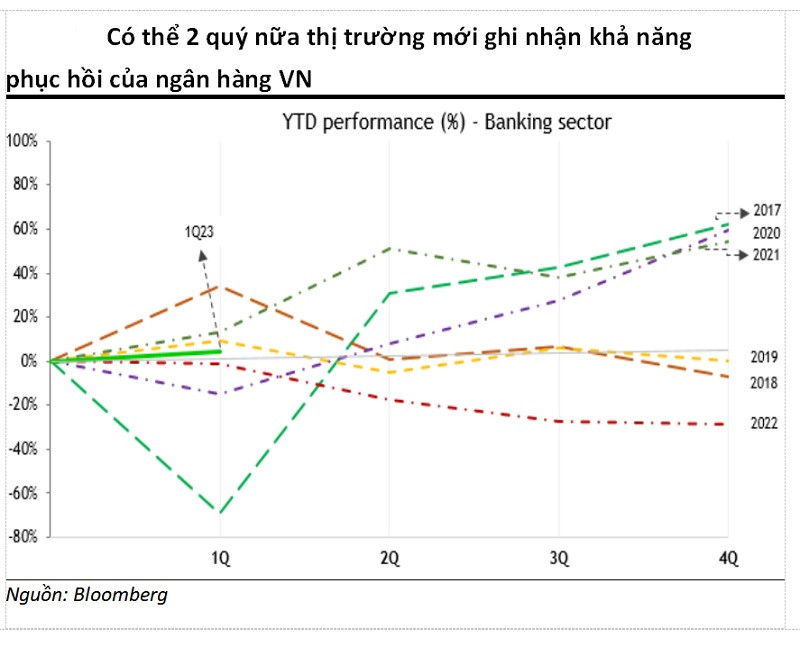

Phân tích nội lực của ngành ngân hàng với các thách thức và cơ hội sinh lợi ở 2023, đánh giá về tiềm năng dài hạn, ông Thành cho rằng trong dài hạn, khả năng tăng giá là lớn hơn rủi ro giảm giá trong giai đoạn 4 năm. Do đó, các nhà đầu tư (những người đầu tư dài hạn sau năm 2023 và hướng đến câu chuyện dài hạn của Việt Nam về thăng hạn tín nhiệm quốc gia lên "Investment Grade" và nâng hạng thị trường chứng khoán lên "Thị trường mới nổi") có thể mua tích lũy cổ phiếu ngân hàng từ thời điểm hiện nay.

Theo chuyên gia của MSVN, lựa chọn của ông là luôn ưu tiên các ngân hàng đầu ngành với đội ngũ lãnh đạo mạnh (để lèo lái ngân hàng vượt qua thời kỳ hỗn loạn); lợi thế cạnh tranh rõ ràng (tức là khả năng huy động vốn mạnh với tỷ lệ CASA cao, mô hình kinh doanh đã được thiết lập và dấu ấn mạnh mẽ trong các phân khúc mục tiêu của họ) làm nền tảng cho tăng trưởng mạnh mẽ và ROE trong 4 năm tới; và bộ đệm dự phòng để chống chịu khó khăn (tức là hệ số CAR cao và bảo hiểm rủi ro cho vay).

>> Kiểm chứng sức khỏe ngân hàng Việt: 6 "cơn gió ngược"

Do đó, danh mục khuyến nghị hàng đầu, theo ông Quản Trọng Thành, xếp theo thứ tự, lần lượt sẽ là: Techcombank (TCB), Vietcombank (VCB) và MB Bank. Khối Nghiên cứu CTCK Maybank Việt Nam phân tích cụ thể cơ hội, động lực cũng như rủi ro khi đầu tư cổ phiếu các ngân hàng này, như sau:

Cổ phiếu ngân hàng (với tỷ trọng chiếm hơn 30% VN-Index) đang có thanh khoản yếu. Nguồn: MSVN

TCB là cổ phiếu của Ngân hàng TMCP Kỹ thương Việt Nam, là ngân hàng lớn thứ hai trong số các ngân hàng tư nhân tính theo giá trị vốn hóa thị trường. Techcombank đã thiết lập tệp khách hàng vững chắc bao gồm các tập đoàn tư nhân hàng đầu, các doanh nghiệp vừa & nhỏ và các cá nhân giàu có. Ngân hàng đang dẫn đầu về cho vay thế chấp xét về tốc độ tăng trưởng và nền tảng, có tỷ lệ CASA tốt nhất trong số các ngân hàng tư nhân, duy trì tỷ lệ NIM cao trên 5% và duy trì nền tảng vốn vững chắc nhất với CAR 15,2% (theo Basel 2). Đồng thời dẫn đầu trong chuyển đổi số trên thị trường.

Động lực tăng giá của TCB là: Định giá P/B năm 2023 ở mức thấp là 0,8 lần, thấp hơn nhiều so với mức trung bình ngành là 1,4 lần, mà theo quan điểm của chúng tôi, phần lớn đã phản ánh các rủi ro giảm giá tiềm ẩn. Ngay cả khi giả định một cách phi thực tế rằng TCB sẽ không kiếm được lợi nhuận trong năm nay bằng cách phân bổ tất cả lợi nhuận cho dự phòng (như ĐHĐCĐ 2023 của TCB đã đặt chỉ tiêu tăng trưởng lợi nhuận âm), thì ngân hàng đang được giao dịch ở mức P/BV năm 2023 chỉ là 0,9 lần. Các mức định giá này mang lại cơ hội lớn để mua tích lũy một ngân hàng như vậy để thúc đẩy chu kỳ ngân hàng đang phát triển của Việt Nam trong dài hạn; trong khi bất kỳ cải cách nào đối với thị trường trái phiếu doanh nghiệp và bất động sản có hiệu lực, theo quan điểm của MSAVN, sẽ củng cố tiềm năng tăng trưởng ngắn hạn của nó.

Ban lãnh đạo TCB duy trì mục tiêu chiến lược đầy tham vọng là đạt mức vốn hóa thị trường 25 tỷ USD vào năm 2025. Điều này có nghĩa là họ cần duy trì ROE ở mức 18-20% trong giai đoạn 2023-2025 để tiếp tục tăng trưởng ổn định về giá trị sổ sách và cũng để hỗ trợ cho việc định giá lại định giá.

Ngoài ra, chất xúc tác tiềm năng của TCB sẽ là quyết định IPO công ty con là TCB Securities, có khả năng sẽ đưa ra mức định giá 4x P/BV - theo quan điểm của chúng tôi, ngang bằng với P/BV của các công ty chứng khoán tốp đầu đã niêm yết, nhờ nền tảng mạnh mẽ cho cả tổ chức & cá nhân và ROE cao trên 25%.

Điểm nhấn: Bất kỳ sự cải thiện nào trên thị trường trái phiếu và bất động sản sẽ có lợi nhất cho TCB; Định giá hiện tại có thể cho thấy tìêm năng tăng giá ở mức cao nhất trong khoảng 4 năm.

Rủi ro có thể xảy ra với Techcombank là NHNN cấp hạn ngạch tăng trưởng tín dụng hạn chế. Bên cạnh đó là tình trạng trì trệ kéo dài trên thị trường bất động sản và trái phiếu có thể ảnh hưởng đến chất lượng tài sản của TCB và làm tăng chi phí lãi vay.

Định giá TCB: Mua ở giá mục tiêu 12 tháng: 37.800 đồng (1x P/B năm 2023, hoặc 1SD dưới mức trung bình 5 năm); Giá mục tiêu 3 năm: 100.000 đồng (1,8x P/B năm 2025, hoặc 1SD trên mức trung bình 5 năm).

Hầu hết các ngân hàng niêm yết đã tạo ra (trung bình) trên 25% lợi tức đầu tư mỗi năm cho các vị thế “Mua và Giữ”. Một số ngân hàng (như VIB, SHB và VPB) thậm chí còn tạo ra lợi nhuận trung bình 35-50%/năm trong 4 năm qua. Đây được xem là "bài học lớn" cho chiến lược đầu tư dài hạn, khi chọn lọc những ngân hàng có tiềm năng tăng trưởng tốt hơn các ngân hàng cùng ngành, từ định giá thấp hiện tại. Nguồn: MSVN

Vietcombank là ngân hàng niêm yết lớn nhất tính theo vốn hóa thị trường và còn room nước ngoài, đang trở thành ngân hàng đại diện cho Việt Nam. Vietcombank sở hữu bảng cân đối kế toán vững mạnh, có lợi thế chi phí rõ ràng; ROE cao nhờ cải thiện NIM, tăng lợi nhuận từ phí và giảm chi phí tín dụng; Chất lượng tài sản tốt nhất trong ngành với tỷ lệ nợ xấu 0,7% và 317% LLCR. Tất cả những điều này cùng nhau làm cho lợi nhuận của VCB có chất lượng cao và khả năng hiển thị cao.

Ngân hàng còn nhiều dư địa để tăng trưởng mạnh hơn nhờ nới lỏng trích lập dự phòng nhờ chất lượng tài sản vững chắc (nợ xấu thấp + tỷ lệ bao phủ nợ xấu cao).

Kế hoạch tăng vốn (gần 7% cổ phần) sẽ thu hút sự chú ý của thị trường đối với cổ phiếu. Ban lãnh đạo dự kiến sẽ mang lại kết quả tốt hơn để hỗ trợ kế hoạch tăng vốn. VCB sẽ bắt đầu lại quá trình phát hành riêng lẻ từ năm 2023 và đặt mục tiêu hoàn thành vào năm 2024.

VCB, với tư cách là ngân hàng hàng đầu, sẽ được hưởng lợi trước tiên và quan trọng nhất từ sự trở lại của các quỹ nước ngoài, đặc biệt là một trong những người hưởng lợi chính từ câu chuyện nâng hạng thị trường của Việt Nam. Định giá P/BV có cơ hội tăng lên 3,5-4,5 lần như năm 2018.

Rủi ro của VCB: Rủi ro định giá giảm do định giá hiện tại của VCB ở mức cao; vì vậy sẽ tương quan nhiều với sự biến động của thị trường.

Định giá: Mua với giá mục tiêu 12 tháng: 111.400 đồng (P/B 2020 là 3,0 lần, hoặc trung bình 5 năm); Giá mục tiêu 3 năm: 190.000 đồng (3,5 lần P/B năm 2025, hoặc 1SD trên mức trung bình 5 năm).

MBBank là một ngân hàng bán quốc doanh, cũng là ngân hàng niêm yết duy nhất có nền tảng ngân hàng toàn diện cho tăng trưởng tiêu dùng/khách hàng cá nhân, quản lý tài sản và bảo hiểm nhân thọ.

Cơ sở khách hàng riêng biệt của MBB mang lại lợi thế về chi phí. Theo quan điểm của chúng tôi, cùng với VCB và TCB, MBB sẽ là mỏ neo trong phân khúc ngân hàng truyền thống của Việt Nam.

MBB đang thể hiện sự tập trung mạnh mẽ hơn vào cải thiện ROE cũng như tiến nhanh hơn trong việc phát triển năng lực ngân hàng số, điều này sẽ cho phép MBB duy trì khả năng cạnh tranh trong dài hạn. Việc tham gia tái cấu trúc một ngân hàng yếu kém mở ra dư địa tăng trưởng lớn hơn (tức là nhận được nhiều hạn ngạch tăng trưởng tín dụng hơn từ ngân hàng trung ương) và các chất xúc tác tiềm năng từ việc nâng cao giới hạn sở hữu nước ngoài.

Động lực đầu tư: MBB là một ngân hàng tốt để đầu tư dài hạn với ROE vững chắc khoảng 20% trong ba năm tới. MBB có tăng trưởng lợi nhuận khả quan nhờ NIM cao (>5%, nằm trong top 2 tốt nhất trong số các ngân hàng truyền thống), tăng trưởng lợi nhuận phí cao (dẫn đầu là dịch vụ chứng khoán và kinh doanh bảo hiểm nhân thọ) và dư địa trích lập dự phòng nhờ tài sản vững chắc chất lượng.

Cũng như các ngân hàng quốc doanh khác, MBB có xu hướng trả cổ tức bằng tiền mặt. Hoạt động này tạm dừng trong thời gian dịch Covid-19 theo yêu cầu của NHNN đối với tất cả các ngân hàng (để tăng cường bộ đệm trước những thách thức có thể xảy ra). Ngân hàng có kế hoạch tiếp tục trả cổ tức bằng tiền mặt từ năm nay.

Thực tế, ĐHĐCĐ 2023 của MBB đã thông qua kế hoạch dự kiến dùng 9.068 tỷ đồng để chia cổ tức cho cổ đông. Trong đó, 6.801 tỷ đồng dùng để chia cổ tức bằng cổ phiếu, tương đương tỷ lệ 15%. Bên cạnh đó, 2.266 tỷ đồng chia cổ tức bằng tiền mặt, tương đương tỷ lệ 5%.

Bên cạnh đó, MBB có khả năng thoái vốn tại các công ty con, bao gồm chứng khoán và bảo hiểm phi nhân thọ.

Rủi ro: MBB đã hết room nước ngoài và tỷ lệ free float cao (khiến cổ phiếu phần lớn ảnh hưởng đến tâm lý của các nhà đầu tư cá nhân trong nước) sẽ tiếp tục ảnh hưởng đến chênh lệch định giá. Bên cạnh đó lo ngại về việc tiếp xúc với Novaland và Trung Nam Group (MSVN cho rằng đây là rủi ro có thể kiểm soát được đối với MBB, nhưng thị trường chung vẫn lo ngại) có thể ảnh hưởng đến định giá trong một thời gian.

Định giá: Mua với giá mục tiêu 12 tháng: 28.300 đồng (P/B 2020 là 1,3 lần, hay trung bình 5 năm); Giá mục tiêu 3 năm: 54.400 đồng (1,6 lần P/B năm 2025, hoặc 1SD trên mức trung bình 5 năm).

Có thể bạn quan tâm

Cơ hội từ nhóm cổ phiếu ngân hàng

16:45, 26/04/2023

Thận trọng “mua đuổi” cổ phiếu

02:00, 30/04/2023

Cổ phiếu MSR tiếp năng lượng với tin làm pin cho xe Vinfast

14:39, 20/04/2023

“Đón sóng” cổ phiếu quý II

03:07, 18/04/2023

Còn "sóng" chuyển sàn giao dịch cổ phiếu ngân hàng trong 2023?

05:00, 14/04/2023