Loại hình cho vay ngang hàng bắt đầu nở rộ tại Việt Nam những năm gần đây, từ khoảng 40 công ty vào cuối năm 2016, hiện nay số lượng doanh nghiệp hoạt động ở lĩnh vực này đã có trên 200 công ty…

>>Hoàn thiện khung khổ pháp lý cho vay ngang hàng

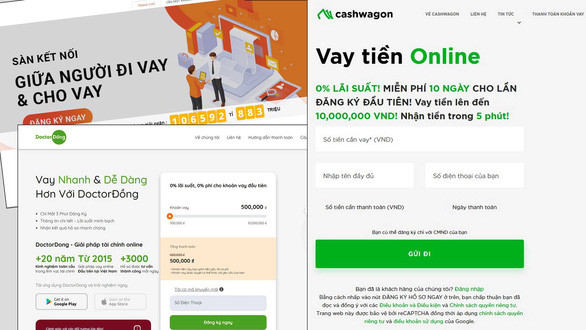

Loại hình cho vay ngang hàng bắt đầu nở rộ tại Việt Nam những năm gần đây. Ảnh minh họa

Theo Ngân hàng Nhà nước, đơn vị làm dịch vụ cho vay ngang hàng (P2P Lending) chỉ như một sàn giao dịch, đứng ở giữa làm dịch vụ kết nối người vay, người cho vay và thu phí. Tuy nhiên thực tế ở Việt Nam người tiêu dùng không biết đâu là cho vay ngang hàng, mà chỉ gọi chung là vay qua app hoặc qua trang web. Loại hình cho vay này đang làm mưa làm gió trên thị trường suốt thời gian qua.

Ngân hàng Nhà nước cho biết, hiện số lượng các công ty có hoạt động hoặc tham gia cung ứng dịch vụ, giải pháp công nghệ tài chính (fintech) tại Việt Nam đã tăng nhanh chóng, từ khoảng 40 công ty vào cuối năm 2016 đã tăng đến khoảng 200 công ty ở thời điểm hiện tại. Các công ty này hoạt động trong nhiều mảng, lĩnh vực khác nhau như: thanh toán, cho vay ngang hàng, chấm điểm tín dụng.

Ngân hàng Nhà nước cũng thừa nhận thực tế một số công ty lấy danh nghĩa mô hình P2P Lending lợi dụng sự thiếu kiến thức của người dân để lừa bịp, gian dối, quảng cáo sai sự thật. Có công ty hứa hẹn lợi nhuận cao, lãi suất cao để lừa đảo, chiếm đoạt tiền vốn của người dân bỏ tiền đầu tư mô hình cho vay này hoặc lừa dối người vay về lãi suất, điều kiện vay trong khi áp mức lãi suất thực tế cao "cắt cổ", tác động tiêu cực đến cuộc sống của người dân.

Một số thỏa thuận giữa các bên tham gia trong mô hình P2P Lending (công ty P2P Lending và nhà đầu tư, công ty P2P Lending và bên thứ ba, công ty P2P Lending và khách hàng vay…) thiếu rõ ràng, thiếu ràng buộc có tính pháp lý, chưa có cơ chế giám sát, hậu kiểm đối với việc sử dụng, quản lý vốn vay đúng mục đích của người đi vay nên có thể dẫn đến tranh chấp, khiếu kiện giữa các bên.

Về phía Ngân hàng Nhà nước và một số cơ quan liên quan cũng đang gặp phải những thách thức mới trong công tác quản lý nhà nước với sự xuất hiện của các công ty fintech khi chưa có khung pháp lý toàn diện hoặc quy định pháp lý cụ thể để điều chỉnh. Từ đó tiềm ẩn rủi ro, hệ lụy tiêu cực trên một số phương diện như cạnh tranh công bằng, ổn định tài chính, an ninh mạng và bảo vệ quyền lợi người tiêu dùng.

>>Cho vay ngang hàng: Thị trường còn màu mỡ...

Sự xuất hiện của các công ty fintech khi chưa có khung pháp lý toàn diện hoặc quy định pháp lý cụ thể để điều chỉnh khiến cơ quan chức năng gặp khó. Ảnh minh họa

Theo chuyên gia kinh tế Nguyễn Trí Hiếu, không phải đến bây giờ cơ chế thử nghiệm cho hoạt động P2P Lending mới được đề xuất, mà trước đó Ngân hàng Nhà nước từng một lần lấy ý kiến. Theo ông Hiếu, nếu được quản lý chặt chẽ thì P2P Lending có thể giảm bớt gánh nặng cho ngân hàng vì mô hình này phục vụ các khoản vay dưới chuẩn - là phân khúc mà các ngân hàng không thể đáp ứng - do phải tuân theo các điều kiện, quy định rất nghiêm ngặt theo Luật các tổ chức tín dụng.

Theo đúng nghĩa, cho vay ngang hàng đúng nghĩa chỉ là đơn vị đứng ở giữa "chắp mối" cho bên vay và bên cho vay rồi thu phí. Nhưng theo ông Hiếu, thời gian qua hoạt động của các công ty này rất bát nháo, không ai kiểm soát. Từ đó dẫn đến biến tướng cho vay nặng lãi, không khác gì tín dụng đen.

"Nhiều công ty còn biến tướng theo kiểu thay vì ở giữa kết nối giữa bên vay và bên cho vay, họ còn huy động vốn và cho vay không khác gì tổ chức tín dụng. Do vậy trong cơ chế thử nghiệm, Ngân hàng Nhà nước phải làm sao kiểm soát được tình trạng này.", ông Hiếu nói.

Do vậy, ông Hiếu đề nghị trong cơ chế thử nghiệm phải chọn lọc kỹ, sao cho các công ty tham gia lĩnh vực này phải đúng nghĩa là cho vay ngang hàng, tức là chỉ kết nối bên vay và bên cho vay, công ty phải có địa chỉ rõ ràng, phải có vốn điều lệ nhất định… Không để mang danh là kết nối nhưng lại hoạt động như tổ chức tín dụng, áp lãi suất "cắt cổ", người vay không trả được nợ thì gây áp lực, chiếm đoạt tài sản.

Còn theo ông Phạm Xuân Hòe - nguyên Phó Viện trưởng Viện chiến lược ngân hàng cho rằng, P2P Lending ra đời sẽ góp phần hạn chế tín dụng đen nhưng ở mức khá khiêm tốn. Bởi hoạt động này thường chỉ xuất hiện ở những vùng có hạ tầng mạng phát triển. "Mặt khác, nhà đầu tư cho vay qua công ty P2P Lending cũng phải xem xét cho vay với những người có công ăn việc làm và thu nhập ở mức nào đó để có dòng tiền trả nợ… chứ không phải cho vay bằng mọi giá. Do đó, P2P Lending này ra đời có thể đáp ứng nhu cầu đột xuất khoản tiền vài ba chục triệu của những người trẻ" - ông Hòe kỳ vọng.

Để hạn chế rủi ro cho người vay cũng như cả người cho vay, ông Hòe đề xuất cần quản lý chặt hoạt động của công ty P2P Lending. Ngoài ra, quy định hạn mức cho vay qua mô hình này là vô cùng quan trọng và cần thiết chứ không thể cho vay bao nhiêu cũng được. Vì qua thông tin của công ty P2P Lending, hai bên không gặp nhau trực tiếp. Mọi thông tin đều trao đổi, cung cấp trên môi trường qua hạ tầng công nghệ.

Cách đây mấy năm, khoảng 2.000 công ty P2P Lending của Trung Quốc bị vỡ nợ làm hàng triệu người mất tiền, thậm chí có những người phải nhảy lầu do chính sách nới lỏng hoạt động đối với hoạt động này.

Mặt khác, kênh tín dụng chính thức là cung cấp vốn chủ yếu cho người dân và doanh nghiệp. Thực tế, trong suốt những năm qua, tổng dư nợ cho vay toàn nền kinh tế đến nay đã đạt mức trên 10 triệu tỉ đồng. Riêng người nghèo, người ở vùng sâu vùng xa nếu hạn chế tiếp cận vốn qua ngân hàng thương mại thì hệ thống ngân hàng chính sách xã hội, quỹ tín dụng nhân dân, tổ chức tài chính vi mô cũng phủ sóng đến tận các xã, bản rồi.

Nên ngoài việc cung cấp thêm một kênh tiếp cận vốn cho người dân nhưng cần phải quản lý, đảm bảo hạn chế rủi ro cho xã hội nói chung và những đối tượng vay, cho vay nói riêng. Ngoài quy định hạn mức cho vay qua hoạt động này, Ngân hàng Nhà nước cần quản lý dữ liệu, thậm chí có máy chủ kết nối trực tiếp với sàn của những doanh nghiệp P2P Lending.

"Bất cứ khoản vay nào qua sàn này thì đều được cập nhật về máy chủ của Ngân hàng Nhà nước. Vì tất cả đều qua hạ tầng công nghệ, người vay và cho vay không gặp nhau, không ký hợp đồng bằng giấy trắng mực đen. Trường hợp bị mất hết dữ liệu thì người đi vay và cho vay lúc đó không còn chứng cứ để đòi và trả nợ sẽ rất nguy hiểm" - ông Hòe gợi ý.

Tuy nhiên về lãi suất cho vay, ông Hòe cho rằng không nhất thiết phải quy định trần lãi suất. Đây là quan hệ dân sự giữa hai bên vay và đi vay. Vì thủ tục đơn giản, dễ dàng và rủi ro cao sẽ đi kèm với lãi suất cao.

Có thể bạn quan tâm