Theo các nhà phân tích, Fed hạ lãi suất 0,5% hôm 18/9 có tác động tích cực với nền kinh tế toàn cầu, trong đó có Việt Nam.

Sau cuộc họp 2 ngày 17-18/9 theo giờ địa phương, Cục Dự trữ Liên bang Mỹ (Fed) đã thông báo quyết định hạ lãi suất 50 điểm cơ bản (0,5%), đưa lãi suất quỹ liên bang xuống vùng 4,75%-5%. Quyết định hạ lãi suất sau 4 năm duy trì lãi suất tiến dần lên mức cao của Fed kể từ tháng 3/2020 được xem là "làn gió mát" - tín hiệu định hướng để các loại lãi suất khác (tiết kiệm, cho vay, đầu tư) giảm theo; qua đó góp phần kích cầu đầu tư, tiêu dùng, thúc đẩy tăng trưởng kinh tế, tạo việc làm và thu nhập cho người dân, doanh nghiệp trong trung hạn trong khi lạm phát trong tầm kiểm soát trong bối cảnh giá hàng hóa toàn cầu tương đối ổn định trong thời gian qua và sắp tới.

.jpg)

Đây sẽ là nền tảng tích cực kích thích tăng trưởng kinh tế toàn cầu và giảm mặt bằng lãi suất, chi phí vốn nợ và đầu tư, giảm áp lực tỷ giá, tạo tâm lý yên tâm hơn đối với nhà nhập khẩu, nhà đầu tư.

Riêng đối với TTCK, sau hứng khởi ban đầu, nhà đầu tư đã thể hiện trạng thái bình tĩnh hơn khi các chỉ số chứng khoán lớn giảm nhẹ, một phần do các chỉ số đã phản ánh trước kỳ vọng lãi suất và vốn chủ, phần nữa do có sự nghi ngại về khả năng kinh tế Mỹ tăng trưởng chậm lại.

Đánh giá nhanh về quyết định hạ lãi suất của Fed với kinh tế Việt Nam, TS. Cấn Văn Lực cùng các cộng sự Viện Đào tạo và Nghiên cứu BIDV nhận định có 4 tác động chính.

Thứ nhất, lãi suất toàn cầu có xu hướng giảm sẽ kích cầu tiêu dùng, đầu tư, sản xuất – kinh doanh của doanh nghiệp và người dân, giúp kinh tế thế giới giữ đà tăng trưởng và bền vững hơn, kích cầu hàng hóa - dịch vụ, từ đó thúc đẩy nhu cầu hàng xuất khẩu của Việt Nam, trong bối cảnh độ mở của nền kinh tế Việt Nam ở mức cao và Mỹ, Châu Âu là thị trường xuất khẩu hàng đầu của Việt Nam (trong 8 tháng đầu năm 2024, xuất khẩu của Việt Nam sang Mỹ tăng 25,4%, chiếm 29%; sang Châu Âu 18,5%, chiếm 13% tăng tổng kim ngạch xuất khẩu của Việt Nam…). Cùng với đó, kỳ vọng dòng vốn FDI vào thị trường mới nổi, trong đó có Việt Nam cũng sẽ tăng lên.

Thứ hai, tác động tích cực đối với tỷ giá, vì việc Fed hạ lãi suất sẽ giúp giảm bớt đi chênh lệch lãi suất USD - VND và qua đó tiếp tục giảm bớt áp lực đối với tỷ giá.

Trên thực tế, là đồng USD đã và đang giảm giá và VND tăng giá trở lại. Đến thời điểm hiện nay, tỷ giá USD/VND chỉ tăng 1,56%. Điều này rất tích cực khi tỷ giá USD/VND đã tăng đến gần 5% cách đây ba tháng. Các chuyên gia dự báo tỷ giá USD/VND sẽ chỉ tăng khoảng 1,3-1,7% cho cả năm 2024.

Thứ ba, việc Fed hạ lãi suất sẽ tác động góp phần ổn định mặt bằng lãi suất, giảm chi phí vốn nợ và đầu tư bằng ngoại tệ của doanh nghiệp tại Việt Nam. Khi lãi suất toàn cầu hạ nhiệt, tại Việt Nam, lãi suất ngoại tệ (nhất là bằng đồng USD và EUR) cũng sẽ giảm, góp phần ổn định mặt bằng lãi suất nói chung (trong bối cảnh lãi suất huy động đang tăng), giảm chi phí vốn vay bằng ngoại tệ đối với cả vốn vay cũ và mới. Theo NHNN, mức độ đô la hóa hay vay nợ bằng USD của Việt Nam hiện chiếm khoảng 6,4% tổng dư nợ cho nền kinh tế - không phải là tỷ trọng dư nợ lớn nhưng vẫn có ý nghĩa tích cực.

Ngoài ra, chi phí vốn vay của Chính phủ và doanh nghiệp FDI bằng ngoại tệ cũng giảm một phần khi giá vốn ngoại tệ giảm. Điều này vừa góp phần giảm rủi ro nợ vay vừa kích cầu tín dụng, đầu tư trong thời gian tới.

Thứ tư, tác động tích cực đối với thị trường chứng khoán (TTCK) và dòng vốn đầu tư, nhất là đầu tư gián tiếp nước ngoài. Trong 8 tháng đầu năm, TTCK Việt Nam tiếp tục phục hồi dù còn nhiều thách thức. Chỉ số VN-Index hiện đang ở mức 1.283,9 điểm, tăng 2,6% so với tháng trước và tăng 13,6% so với đầu năm, theo thống kê tại báo cáo. Tuy nhiên, lũy kế 8 tháng đầu năm nhà đầu tư (NĐT) ngoại đã bán ròng 64 nghìn tỷ đồng (2,6 tỷ USD), một phần là do chênh lệch lãi suất USD/VND còn cao thời gian qua. “Khi Fed và NHTW các nước phát triển bắt đầu tiến trình hạ lãi suất, chênh lệch lãi suất sẽ giảm, xu hướng rút vốn từ các thị trường mới nổi (trong đó có Việt Nam) quay về đầu tư tại thị trường Mỹ và một số thị trường phát triển khác nhằm trú ẩn rủi ro, hưởng chênh lệch lãi suất, sẽ giảm dần. Hơn nữa, giá chứng khoán Việt Nam hiện nay đang tương đối hấp dẫn và kỳ vọng TTCK Việt Nam có thể được nâng hạng từ mới nổi lên cận biên bởi Tổ chức FTSE Russel trong năm 2025...v.v. Thực tế là từ đầu tháng 9/2024 đến nay, xu hướng mua ròng của NĐT ngoại đã bắt đầu tăng trở lại”, TS Cấn Văn Lực cùng các cộng sự đánh giá.

Nhận xét về tác động từ quyết định hạ lãi suất của Fed, ông Krishna Srinavasan - Giám đốc Bộ phận Châu Á Thái Bình Dương tại IMF chuyên gia tài chính của Quỹ tiền tệ Quốc tế IMF cũng cho rằng, vào đầu năm nay, nhiều đồng tiền của châu Á trong đó có đồng nội tệ của Việt Nam đã mất giá so với đồng USD. Nhưng sau quyết định lãi suất của Fed, có thể sẽ dẫn tới biến động trong tỷ giá hối đoái.

Chuyên gia IMF nhấn mạnh thêm, thực tế là tại một số quốc gia, biến động này đang diễn ra. Ví dụ đồng nội tệ của Việt Nam đã tăng giá, trái ngược với sự mất giá chúng ta thấy hồi đầu năm. Tuy nhiên không phải quốc gia nào cũng thế, vì một số nền kinh tế lạm phát vẫn ở mức cao, nên họ vẫn phải giữ mức lãi suất cao kể cả khi Mỹ đã hạ lãi suất.

Trên thực tế, quyết định của Feed hạ lãi suất cơ bản xuống 50 điểm cơ bản xuống mức mục tiêu 4,75-5,0% với đa số thành viên tán thành và chỉ một thành viên bỏ phiếu giảm 25 điểm cơ bản, đi kèm với tuyên bố rằng "những rủi ro đối với việc đạt được mục tiêu việc làm và lạm phát của Fed là tương đối cân bằng" cho thấy một giọng điệu khá trung lập sau đợt cắt giảm mạnh tay lần này. Điều đó có thể giải thích tại sao phản ứng ban đầu của thị trường tiền tệ khá trầm lắng, bên cạnh thực tế là thị trường đã được chia đều về việc cắt giảm 25 điểm cơ bản và 50 điểm cơ bản dựa trên định giá của Hợp đồng tương lai Fed Fund, theo MSVN.

Các quan chức của Fed sau cuộc họp, đề cập đến dự báo lãi suất tham chiếu giảm thêm 0,5% cuối năm nay và 1% vào năm sau. Sang 2026, họ sẽ hạ tiếp 0,5% để đưa lãi suất về 2,75-3%.

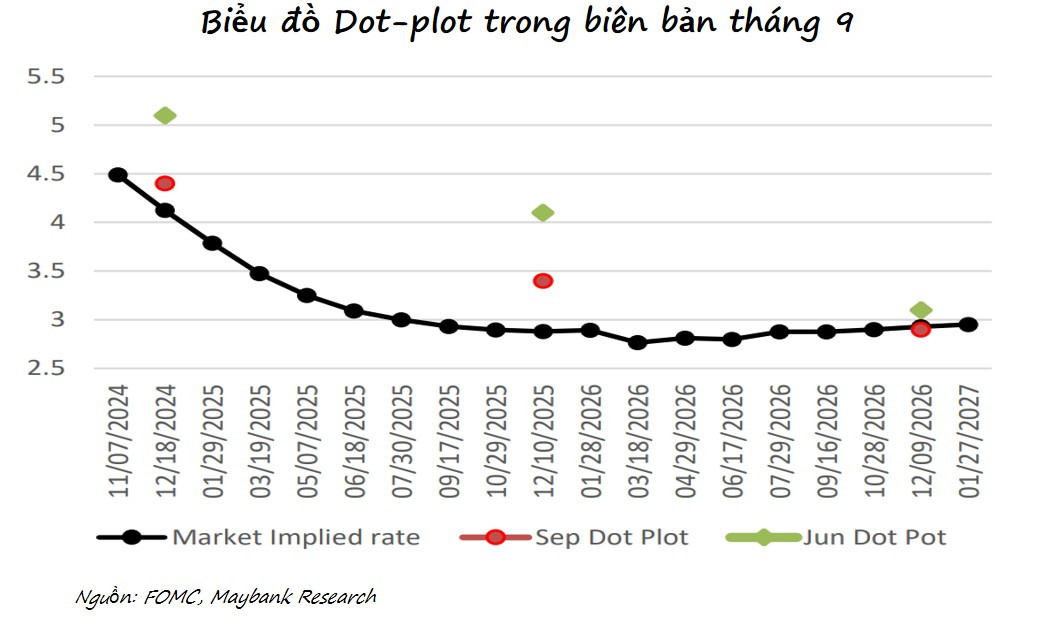

Một biên bản “Dot-plot’’ mới quyết liệt hơn, với phản ánh lãi suất trung vị cuối năm 2024 giảm 50 điểm cơ bản xuống 4,4% theo dot-plot tháng 9 từ mức 5,1% của dot-plot tháng 6, ngụ ý hai đợt cắt giảm lãi suất nữa (25 điểm cơ bản mỗi đợt) trong tháng 11 và 12/2024, theo MSVN, là phù hợp với kỳ vọng của thị trường.

Chuyên gia MSVN dự báo trong năm 2025, tốc độ cắt giảm vẫn được dự báo duy trì ở mức 25 điểm cơ bản mỗi quý. Ngược lại, lãi suất chính sách dài hạn đã được điều chỉnh tăng nhẹ lên 2,9% từ mức 2,8% trước đây; đồng thời dự báo GDP được điều chỉnh giảm nhẹ xuống 2,0% cho năm 2024 từ 2,1% như dự kiến trong tháng 6. Tăng trưởng dự kiến sẽ duy trì ở tốc độ này trong ba năm tới.

Quyết định lãi suất Fed dựa trên nhiều dữ liệu với mục tiêu lãi suất 2%. Ở thời điểm hiện tại, theo MSVN, có khả năng Fed sẽ giảm lãi suất thêm 100 điểm cơ bản trong năm 2025 và 50 điểm vào năm 2026, qua đó có thể đưa khung lãi suất quỹ liên bang về khoảng 2,75% - 3% vào cuối năm 2026. Tuy nhiên, trong cuộc họp báo, Chủ tịch Powell lưu ý rằng Fed sẽ không vội nới lỏng và các dự báo trên biểu đồ Dot Plot không phải là một kế hoạch chính sách.

Việc Fed bắt đầu chu kỳ nới lỏng chính sách tiền tệ (giảm lãi suất) cơ bản là tác động tích cực đối với kinh tế - tài chính thế giới nói chung và Việt Nam nói riêng, tuy nhiên vẫn còn nhiều rủi ro, thách thức khó lường. Để đảm bảo thực hiện được mục tiêu, chỉ tiêu phát triển kinh tế - xã hội mà Quốc hội, Chính phủ đã đề ra, TS Cấn Văn Lực và nhóm nghiên cứu BIDV đề xuất các kiến nghị đảm bảo góp phần thúc đẩy tăng trưởng, kiểm soát lạm phát, ổn định kinh tế vĩ mô cả năm 2024 và tiếp theo.

Trong đó, đáng chú ý là đề xuất nâng cao hiệu quả trong điều hành, phối hợp chính sách (đặc biệt giữa chính sách tiền tệ, chính sách tài khóa, chính sách giá cả và các chính sách vĩ mô khác) với chính sách tài khóa tiếp tục giữ vai trò chủ lực, mở rộng có trọng tâm, trọng điểm, gắn với đẩy mạnh giải ngân đầu tư công; chính sách tiền tệ theo hướng chủ động, linh hoạt, tăng khả năng tiếp cận tín dụng gắn với kiểm soát rủi ro và xử lý nợ xấu. Việc kiểm soát giá hàng hóa, dịch vụ thiết yếu là cần thiết.

Bên cạnh đó, nhóm nghiên cứu cho rằng kiên định chính sách tiền tệ như thời gian qua, trong đó tiếp tục linh hoạt sử dụng nhiều công cụ khác nhau nhằm ổn định mặt bằng lãi suất, tỷ giá và thị trường ngoại hối, thị trường vàng, góp phần thúc đẩy tăng trưởng và kiểm soát lạm phát trong mục tiêu. Chính phủ tiếp tục ưu tiên các giải pháp nâng hạng thị trường chứng khoán nhằm tận dụng cơ hội dịch chuyển, phân bổ tài sản đầu tư quốc tế cũng như kiểm soát rủi ro trong chu kỳ lãi suất giảm.