Các chuyên gia cho rằng do thị trường không có nhiều hàng hóa mới nên nhà đầu tư nước ngoài dù có muốn phân bổ nhiều vào thị trường Việt Nam ngay tức khắc, họ cũng sẽ phải chờ.

>>> Chứng khoán: Lợi nhuận tăng trưởng mạnh, định giá ngắn hạn kém hấp dẫn

Bà Lê Thị Lệ Hằng, Giám đốc chiến lược Công ty chứng khoán SSI cho biết vừa từ chuyến công tác nước ngoài trở về cũng như trước đó, bà nhận thấy nhà đầu tư (NĐT) nước ngoài đánh giá thị trường Việt Nam có tiềm năng tăng trưởng rất lớn nhờ dân số trẻ, GDP tăng trưởng cao nhất so với các thị trường láng giềng. Hơn nữa, chúng ta còn có nguồn vốn FDI dồi dào. Tuy nhiên, Việt Nam cũng có những hạn chế như thị trường phải ký quỹ 100% trước khi giao dịch, điều này dẫn đến rất nhiều khó khăn cho các NĐT nước ngoài khi họ phải đầu tư và giao dịch khi tiền chưa về đến nơi hoặc có thể khi họ chưa kịp chuẩn bị được tiền hoặc chuyển tiền vào rồi mà chưa được giao dịch. Ngoài ra, tỷ lệ room nước ngoài chưa cao cũng là một rào cản cho các NĐT nước ngoài.

Theo các chuyên gia, thị trường chứng khoán Việt Nam được nâng hạng sẽ là cơ hội rất lớn với các doanh nghiệp niêm yết, với kỳ vọng dòng tiền có thể không chảy vào ngay tức khắc, nhưng sẽ chảy vào nhiều hơn. (Ảnh minh họa)

Hai vấn đề bà Hằng nêu cũng là 2 vấn đề vướng mắc mà Việt Nam đang rất cần cải thiện để sớm đáp ứng các tiêu chuẩn xem xét nâng hạng lên thị trường mới nổi, đặc biệt gần nhất là đáp ứng cho kỳ đánh giá của FTSE Russell vào tháng 9 tới.

Theo Giám đốc chiến lược Công ty chứng khoán SSI, trong những năm vừa rồi, thị trường không có nhiều lựa chọn mới. Đơn cử như nhìn vào rổ VN30 chưa có thêm doanh nghiệp nào mới.

"Điều này dẫn đến việc, NĐT nước ngoài dù có muốn phân bổ nhiều vào thị trường Việt Nam ngay tức khắc họ cũng sẽ phải chờ, cũng như chờ được nới room để có nhiều thanh khoản hơn. Thật sự, các NĐT nước ngoài kỳ vọng TTCKVN được nâng hạng lên thị trường mới nổi. Trong năm nay, chúng ta ước tính khoảng 2 tỷ USD vốn ngoại rút ra, nếu thị trường được nâng hạng sẽ thu hút được khoảng 2 tỷ USD tiền vào. Nếu khi nào TTCKVN được nâng hạng sẽ khiến rất nhiều NĐT muốn vào. Tuy nhiên, thường thị trường sẽ đi trước 1 bước nên khi chỉ cần nhìn thấy khả năng được lên hạng của FTSE là chúng ta có thể nhìn thấy dòng tiền vào. Và điều này còn phải phụ thuộc xem chúng ta có nhiều câu chuyện mới như hàng hóa mới hay không", bà Hằng nhấn mạnh.

Chia sẻ tại tọa đàm có chủ đề “Thị trường chứng khoán Việt Nam: Động lực mới, Cơ hội mới”, bà Nguyễn Thị Thu Hiền – Tổng giám đốc TCBS cho biết, Công ty Chứng khoán TCBS tham gia vào thị trường này 10 năm trước. TCBS thấy rằng, thời điểm đó thị trường đã có khoảng 70 công ty chứng khoán, nếu công ty chỉ đi theo hướng phát triển stock (cổ phiếu) thì rất khó có thể đuổi kịp.

>>>HOSE: Thị phần môi giới quý II và bán niên 2024

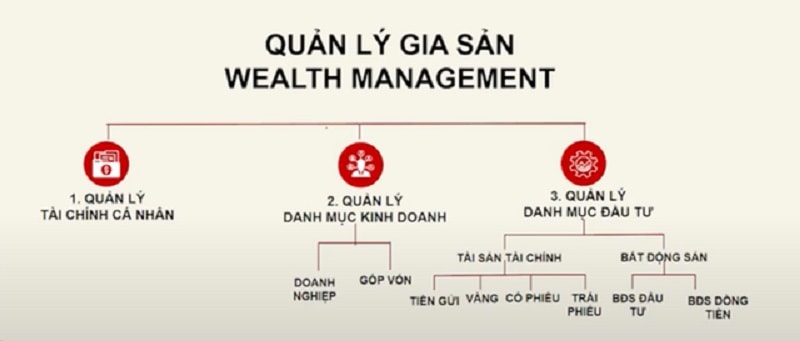

"Vì thế chúng tôi đã chọn hướng đi khác là đi vào thị trường quản lý gia sản (WM- Wealth Management). Chúng tôi dành khá nhiều thời gian đi vào thị trường trái phiếu (bond), thị trường chứng chỉ quỹ và ba năm gần đây khi đã tích lũy đủ vốn, chúng tôi bắt đầu quay lại phát triển thị trường cổ phiếu.

Như vậy, chúng tôi đã dành khá nhiều thời gian để phát triển các sản phẩm, làm sao có những sản phẩm chuyên biệt, sản phẩm mới cho thị trường, đó cũng chính là xu hướng phát triển giàu có (“Wealth”)mà các nhà đầu tư cần để phân bổ tài sản.

Nếu ngày xưa, thời của cha mẹ chúng ta, thị trường đầu tư mới chỉ có thị trường bất động sản và tiền gửi, sau đó cách đây 24 năm bắt đầu có thị trường cổ phiếu và những năm gần đây có thêm thị trường trái phiếu và chứng chỉ quỹ và tôi tin rằng sẽ sớm thôi, nhất là sau khi thị trường được nâng hạng, chúng ta sẽ sớm có thêm những sản phẩm cấu trúc mới", bà Hiền bày tỏ.

Theo bà Hiền, qua buổi làm việc mới đây với đoàn Cơ quan Hợp tác Quốc tế Nhật Bản (JICA) - đơn vị đang tư vấn cho Ủy ban Chứng khoán Nhà nước về phát triển thị trường chứng khoán Việt Nam, họ cũng tư vấn cho chúng ta về việc có thêm sản phẩm, những sản phẩm thế giới đã có và Việt Nam bao giờ có? "Việc đa dạng hóa sản phẩm, đa dạng hóa các kênh đầu tư là một xu thế tất yếu", bà nhấn mạnh.

Tổng Giám đốc TCBS cũng phân tích các xu hướng mà thực tế của một đơn vị tham gia tạo lập thị trường đã và đang dẫn đầu ở mảng trái phiếu doanh nghiệp, cũng như có lợi thế trong hệ sinh thái của Techcombank với nhiều sản phẩm, dịch vụ tài chính cho nhiều nhóm khách hàng mục tiêu khác nhau theo đuổi, đó là xu hướng sẽ không chỉ cổ phiếu, trái phiếu, chứng chỉ quỹ mà thị trường sẽ có thêm nhiều sản phẩm đầu tư khác và càng ngày tỷ trọng mà nhà đầu tư phân bổ vào tài sản tài chính sẽ nhiều hơn và sản phẩm phi tài chính sẽ giảm đi. Bên cạnh là xu hướng công nghệ, phát triển platform và non broker (công nghệ thay môi giới). "Thị trường thế giới cũng đang phát triển như vậy - phân bổ thêm nhiều tài sản vào thị trường tài chính và sử dụng công nghệ", bà Hiền nêu.

Quản lí gia sản đang trở thành xu hướng được các ngân hàng, quỹ đầu tư, công ty chứng khoán... phát triển để đáp ứng nhu cầu của nhà đầu tư. (Minh họa: 3 cấu phần của quản lý gia sản)

Ngoài ra, theo bà, Việt Nam rất nên thí điểm bằng cách tạo nên một mô hình “sandbox”: Chọn ra một số công ty chứng khoán, định chế tài chính trung gian đủ tiềm lực để có thể thí điểm tạo ra một số sản phẩm cấu trúc cho thị trường. Người chơi được chọn là những nhà đầu tư rất am hiểu thị trường để có thể đưa ra quyết định và chịu trách nhiệm với quyết định của mình. Từ đó, thí điểm một số sản phẩm mới cho thị trường.

Liên quan đến vấn đề giải toán tăng hàng hóa cho thị trường, ở góc độ cơ quan quản lý, theo Phó Chủ tịch Ủy ban Chứng khoán Nhà nước Bùi Hoàng Hải, trong thời gian vừa qua, số lượng doanh nghiệp lớn niêm yết trên thị trường không nhiều. Theo ông Hải nhiều doanh nghiệp lớn chưa niêm yết vì họ chưa nhìn thấy khối lượng NĐT lớn có thể mua được phần vốn lớn của họ và họ không muốn tỷ lệ sở hữu bị dàn trải quá. Do đó, việc hỗ trợ, thúc đẩy các doanh nghiệp lớn niêm yết nhiều hơn cũng là giải pháp mà cơ quan quản lý cố gắng để nâng hạng thị trường.

Ở chiều ngược lại, theo ông Hải, các nhà đầu tư nước ngoài mong muốn vào thị trường khi họ nhìn thấy có nhiều doanh nghiệp lớn. Đây là mối quan hệ hai chiều.

Lý giải vì sao hiện nay cũng có 1 số doanh nghiệp khá lớn đang đăng ký giao dịch trên UpCOM và chưa đi vào niêm yết, ông cho biết thứ nhất, điều này một phần do ý chí của bản thân doanh nghiệp; Thứ hai, UpCOM là sàn giao dịch cho các doanh nghiệp chưa niêm yết chưa đáp ứng tiêu chuẩn; có những doanh nghiệp có quy mô kinh doanh rất lớn và tình hình sản xuất rất tốt vẫn chưa niêm yết được có thể là do yếu tố kỹ thuật như báo cáo tài chính có những khoản ngoại trừ, có thể là rất nhỏ, song nếu chưa giải quyết được được thì sẽ rất khó khăn để được niêm yết. Trường hợp như BSR là ví dụ.

Có thể bạn quan tâm

Chứng khoán: Lợi nhuận tăng trưởng mạnh, định giá ngắn hạn kém hấp dẫn

05:00, 23/07/2024

Chọn chứng khoán, gửi vàng hay an toàn với kênh tiết kiệm online?

06:05, 18/07/2024

Động lực phát triển thị trường chứng khoán tới 2030

16:40, 23/07/2024

Đón cơ hội nâng hạng thị trường chứng khoán

03:00, 17/07/2024

Bộ Tài chính nói gì triển vọng của thị trường chứng khoán trong thời gian tới?

04:02, 16/07/2024