Thị trường trái phiếu doanh nghiệp (TPDN) dần cho thấy những tín hiệu tích cực rõ nét hơn, đặc biệt qua tỷ lệ trái phiếu chậm trả phát sinh đã giảm trong tháng 3 so với tháng trước.

>>>4 doanh nghiệp phát hành trái phiếu trong tháng 3/2024

Theo VIS Rating, trong tháng 3/2023, thị trường trái phiếu doanh nghiệp (TPDN) Việt Nam ghi nhận có nhiều diễn biến tích cực nhờ triển vọng tín nhiệm cải thiện, với giá trị chậm trả gốc/lãi phát sinh mới giảm, tình hình tái cơ cấu nợ và giá trị phát hành mới tăng so với tháng 2/2024.

Thị trường TPDN đang dần tích cực hơn. (Ảnh minh họa)

Cụ thể, đơn vị được ghi nhận chỉ có một trái phiếu chậm trả phát sinh mới với giá trị 97 tỷ đồng thuộc Công ty TNHH Đầu tư và Kinh doanh Bất động sản Thủ Thiêm. Trái phiếu này được phát hành từ năm 2021 với giá trị phát hành là 1.000 tỷ đồng và được đảm bảo bằng một số sản phẩm bất động sản thuộc dự án của Sunshine Homes. Trước đó, tổ chức phát hành (TCPH) này vẫn thanh toán lãi đúng hạn và từng mua lại trước hạn 90% dư nợ gốc vào tháng 10/2023, dẫn thông tin từ VIS Rating.

Thông tin thêm về thị trường, ông Nguyễn Đình Duy, CFA Giám đốc – Chuyên gia phân tích cao cấp và các cộng sự thuộc nhóm Nghiên cứu của VIS Rating cho biết, dữ liệu ghi nhận có thêm một số trái phiếu chậm trả trước đó đã thực hiện thanh toán cho trái chủ, ví dụ như trường hợp của CTCP Hưng Thịnh Investment thanh toán toàn bộ dư nợ gốc trị giá 2 nghìn tỷ đồng cho trái chủ, giúp tỷ lệ thu hồi nợ chậm trả tăng lên 13% vào cuối tháng 3/2024.

>>>Phát hành TPCP hỗ trợ nhà ở xã hội: Cần tầm nhìn 50 năm

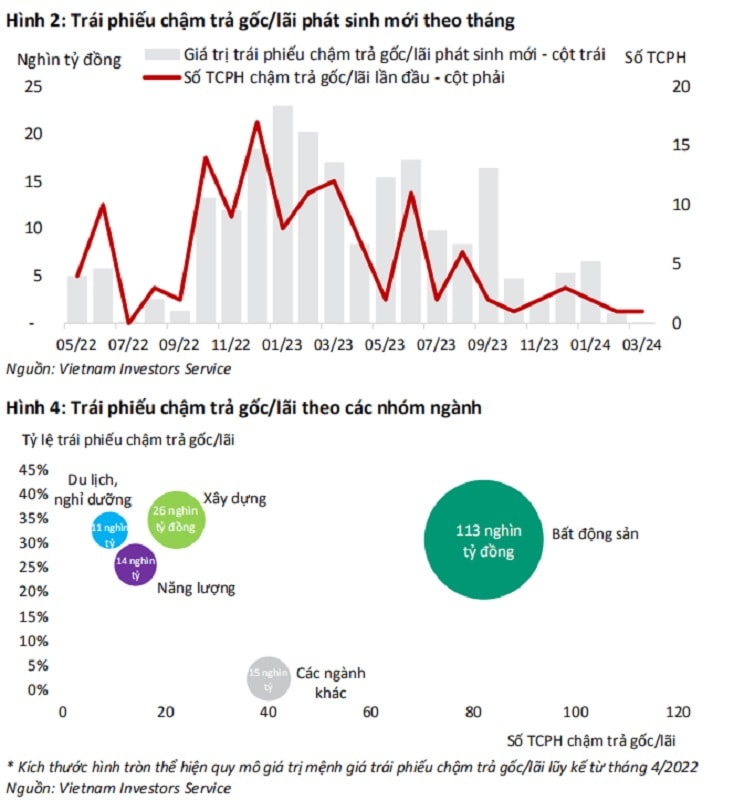

Tính trên toàn thị trường, tỷ lệ trái phiếu chậm trả cuối tháng 3/2024 ở mức 15%, không thay đổi so với tháng 2/2024. Hơn một nửa lượng trái phiếu chậm trả gốc/lãi đến từ nhóm ngành Bất động sản, với tỷ lệ chậm trả gốc lãi của ngành này là 30,7%.

"Chúng tôi cũng dự phóng giá trị trái phiếu có rủi ro cao đáo hạn vào tháng 4/2024, thấp hơn so với mức bình quân tháng trong năm 2023. Cụ thể, ước tính có khoảng 10% lượng trái phiếu đáo hạn trong tháng 4/2024 có rủi ro cao khoảng 3 nghìn tỷ đồng, thấp hơn so với tháng 3/2024. Trong 12 tháng tới sẽ có 235 nghìn tỷ đồng TPDN đáo hạn, 15% trong số này là trái phiếu có rủi ro cao", các chuyên gia nhấn mạnh.

Một thống kê khác cho thấy riêng về khối Bất động sản, năm 2024 ước tính sẽ có khoảng 135.000 tỷ đồng trái phiếu đáo hạn. Nếu tính 15% TPDN là có rủi ro cao như VIS Rating dự kiến, tỷ lệ sẽ chiếm giá trị khoảng 35.250 tỷ đồng.

Tỷ lệ này được cho là khá thấp so với số liệu trái phiếu mà các TCPH chậm trả tại cuối 2023. Ước tính của MBS khi đó, tổng giá trị TPDN chậm các nghĩa vụ thanh toán vào khoảng 192,6 nghìn tỷ đồng, chiếm gần 19% dư nợ toàn thị trường, tỷ trọng lớn nhất vẫn là nhóm Bất động sản, chiếm 70% giá trị chậm trả.

Như vậy, trong 12 tháng tới, áp lực thanh toán trái phiếu đáo hạn của các tổ chức phát hành rất lớn, thậm chí còn "căng hơn" so với 2 năm 2022-2023, nhưng bên cạnh đó, niềm tin đang quay trở lại thị trường với nhiều doanh nghiệp phát hành vẫn thanh toán đúng hạn, tạo được uy tín với thị trường hoặc mua lại trái phiếu trước hạn, trở lại thanh toán cho trái phiếu chậm trả trước đó... Cùng với đó, thông tin thị trường đang minh bạch, rõ ràng hơn, thị trường bất động sản cũng đang dần phục hồi..., được xem là những yếu tố quyết định với sự hồi phục của thị trường.

Về phát hành mới, nếu tính riêng trong tháng 3/2024, giá trị đã cao hơn nhiều so với tháng trước, theo nhóm phân tích của CTCK Maybank Investment Bank (MSVN).

Dẫn số liệu HNX, MSVN cho biết, thị trường TPDN ghi nhận 11 giao dịch phát hành trong tháng 3 năm 2024 với tổng giá trị 10,8 nghìn tỷ đồng, với lãi suất giao động từ 6,2% đến 12%/năm. Riêng giá trị phát hành trong tháng 3 khởi sắc hơn nhiều so với 2 tháng trước (tháng 1: 2.150 tỷ đồng; tháng 2: 2.165 tỷ đồng), nhưng chỉ bằng gần 1/3 so với tháng 3/2021-2023.

Tuy vậy, tính đến hết quý I/2024, thị trường có 18 lô trái phiếu phát hành mới bởi 15 doanh nghiệp, giá trị đạt 18,75 nghìn tỷ đồng, giảm 36% so với cùng kỳ năm trước. Các nhà phát hành chủ yếu là doanh nghiệp phát triển Bất động sản (giá trị phát hành chiếm hơn 55% tổng giá trị), theo sau là các doanh nghiệp Xây dựng và vật liệu xây dựng (24%) và Dịch vụ tài chính (8%).

Điều này được lý giải vẫn có sự thận trọng về nhu cầu huy động và khả năng thu xếp gọi vốn trên thị trường vốn nợ, trong bối cảnh vốn tín dụng cũng đã dần được khơi thông và các doanh nghiệp vẫn đang cân nhắc về hấp thụ vốn.

Nhóm phân tích MSVN cho rằng, đợt phát hành mới kỳ vọng sẽ tốt hơn nhờ môi trường vĩ mô ổn định hơn, lãi suất thấp và các bên liên quan trên thị trường đã quen với các quy định mới.

Đồng thời,áp lực đáo hạn, với 42% thuộc về các doanh nghiệp phát triển bất động sản trong 9 tháng còn lại của năm 2024, dự kiến sẽ có thể kiểm soát được.

Có thể bạn quan tâm

Đề xuất phát hành trái phiếu làm nhà ở xã hội, giới chuyên gia nói gì?

10:04, 01/04/2024

PBoC thận trọng trong giao dịch trái phiếu chính phủ

05:25, 01/04/2024

Doanh nghiệp địa ốc “đau đầu” xoay tiền đáo hạn trái phiếu

05:00, 28/03/2024

Giá vàng tuần tới: Coi chừng đường cong lợi suất trái phiếu đảo ngược!

11:20, 24/03/2024