Hai tin vui và cũng là thành quả từ đóng góp điều hành của Ngân hàng Nhà nước trong chính sách là giá xăng dầu đã giảm và lãi suất liên ngân hàng đã tăng...

>>> “Làn sóng” mới lãi suất

Cụ thể, với xăng dầu, từ 15h chiều 1/7, Liên bộ Công thương - Tài chính đã quyết định điều chỉnh giá xăng dầu với giảm cao nhất hơn 1.000 đồng /lít. Dù trên thực tế mức giảm cao nhất là rơi vào dầu mazut và đây cũng là mặt hàng trích quỹ cao, trong khi các mặt hàng phổ biến cho nhu cầu vận chuyển phổ thông là xăng RON 95 và xăng RON 92 lần lượt giảm 110 đồng/ lít và 410 đồng/ lít, mức giảm khá thấp so với một chuỗi tăng giá liên tiếp suốt 7 kỳ điều hành vừa qua.

Ngân hàng Nhà nước chưa vội "ấn pitton, đẩy tín dụng" mà ngược lại đang hút tiền về

Giá xăng giảm có nhiều nguyên nhân gồm: 1) Tác động từ thị trường giá giảm với giá xăng thành phẩm bình quân trên sàn Singapore cập nhật đến ngày 28/6 giảm khoảng 5 USD/thùng, tương tự là giá giảm với các mặt hàng dầu. 2) Mức trích lập quỹ bình ổn đối với các mặt hàng xăng dầu được giảm thấp và 3) Các doanh nghiệp nhập khẩu xăng dầu không bị hạn chế tín dụng theo chỉ đạo từ tháng 3 của NHNN, góp phần chủ động nhập khẩu xăng dầu dự trữ.

Với lãi suất liên ngân hàng, liên tiếp trong 6 phiên vừa qua, NHNN đã thực thi hút thanh khoản thông qua phát hành tín phiếu, qua đó hút về khoảng 100.000 tỷ đồng, được cho là động thái giải quyết bớt lượng tiền dư thừa mà các NHTM đang dồn ứ nhưng không cho vay được do đã “cạn” room và chưa được cấp “room” tín dụng mới. Lãi suất liên ngân hàng của VND kỳ hạn qua đêm theo đó đã tăng gấp đôi, từ mức 0,3-0,4% lên 0,6-07% sau động thái này.

Việc NHNN liên tiếp nhiều phiên sử dụng nghiệp vụ phát hành tín phiếu cũng phần nào giúp chênh lệch lãi suất lãi suất VND và USD trên thị trường 2 ngắn lại, trước đó lãi suất này đã liên tục giảm thậm chí về vùng âm. Thị trường có dấu hiệu căng thẳng cung ngoại tệ và NHNN đã phải can thiệp bằng cả động thái trên; Cùng với đó là bán dự trữ ngoại hối để cân bằng, giảm áp lực, ổn định lại biến động tỷ giá đã xuất hiện trong 2 tháng qua.

“Có thể nói việc khởi động lại kênh phát hành tín hiệu sau 2 năm “tạm quên” nhằm để thị trường dôi dư thanh khoản và giữ lãi suất thấp, NHNN đã sử dụng “nhất tiễn song điêu”. Trong đó, giải quyết bài toán nào về phía thừa thanh khoản của hệ thống và biến động tỷ giá cũng đều hết sức quan trọng và áp lực, đặc biệt khi NHNN chưa muốn sử dụng điều chỉnh lãi suất điều hành trực tiếp”, ông Nguyễn Lê Ngọc Hoàn, chuyên gia tài chính phân tích.

>>> TÀI CHÍNH ĐA CHIỀU: Sắp tăng lãi suất?

Cũng theo chuyên gia, thông tin trước các đại biểu Quốc hội kỳ họp vừa qua, Phó Thủ tướng Lê Minh Khái cho biết, đến đầu tháng 6/2022, Việt Nam đã giải ngân được 220.000 tỷ đồng trong chương trình hỗ trợ phục hồi sản xuất phát triển kinh tế 2022-2023 trị giá 300.000 tỷ đồng. Do đó, phía tiền tệ với tăng trưởng tín dụng cao gấp đôi so với cùng kỳ năm trước tính trong 6 tháng đầu năm, thì sẽ không có sự vội vàng "ấn pitton", đẩy tín dụng" để hậu thuẫn tăng hiệu ứng thêm cho chương trình này, mà thay vào đó nhà điều hành sẽ phải có giải pháp ngược lại, "kéo pitton" hút bớt tiền; song song vẫn là triển khai gói hỗ trợ lãi suất 2%.

TGĐ một NHTMCP lớn cũng cho rằng “thành thật mà nói khi hệ thống thừa thanh khoản, nôm na là NH có tiền nhưng không cho vay được, thì các NHTM cũng rất căng thẳng, vì tiền đó mình “ôm” vẫn phải trả lãi cho người gửi tiền. Lưu ý rằng bản thân các NHTM thời gian gần đây đã vừa điều chỉnh tăng lãi suất huy động. Điều gì khiến chúng tôi tăng hút vốn, khi đâu đó lại được cho là thừa thanh khoản? Chúng tôi kỳ vọng NHNN sẽ xem xét kế hoạch nới room tín dụng từ đầu quý III/2022, và có thể sớm ngay trong tháng 7 này”, vị TGĐ cho biết thêm.

Tuy nhiên, một chuyên gia cho rằng việc các NHTM tạo làn sóng lãi suất mới, vừa là để ứng phó với áp lực nhập khẩu lạm phát của Việt Nam, khi hàng loạt NHTW trên thế giới đã điều chỉnh lãi suất, đặc biệt là Cục Dự trữ Liên bang Mỹ và khiến đồng USD mạnh lên, vừa để giải quyết cân đối các tỷ lệ bảo đảm an toàn vốn. "Cần nhớ rằng trong quá khứ, các NHTM cũng cho vay trung và dài hạn bất động sản, những khoản vay này trong bối cảnh nhiều doanh nghiệp khó khăn trên thị trường công cụ vốn nợ, khó phát hành trái phiếu, khó có dòng tiền trả nợ; thì các NHTM cũng phải tăng huy động để bù đắp cho các khoản vay này, với dư nợ ước khoảng 20% tổng dư nợ toàn ngành và nếu tính đủ, có thể cao hơn".

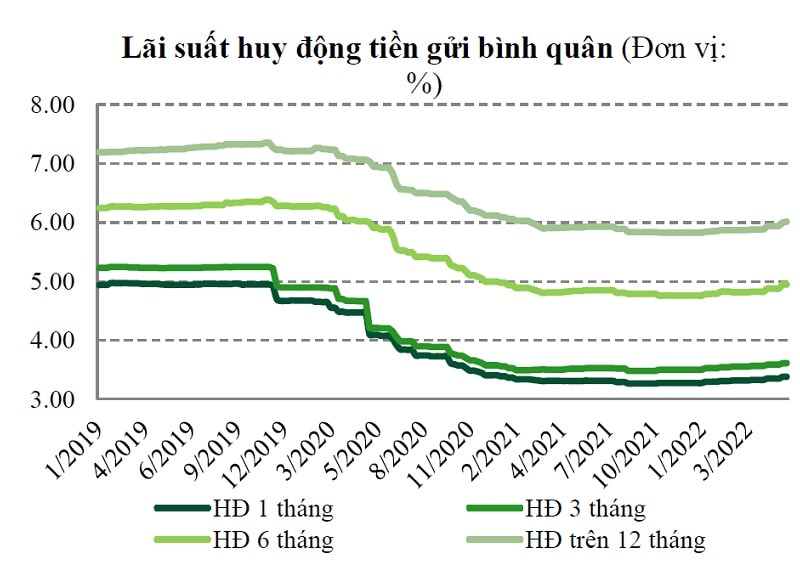

Lãi suất huy động tiền gửi bình quân các kỳ hạn đã tăng trở lại từ nền thấp (nguồn: VCBS)

Dựa trên kết quả tăng trưởng mạnh trong quý 2/2022 và dữ liệu lịch sử cho thấy kết quả tăng trưởng 6 tháng cuối năm thường khá tích cực, mới đây, ngân hàng UOB đã chính thức điều chỉnh tăng trưởng GDP năm 2022 của Việt Nam lên 7,0% từ mức 6,5% trước đó, giả định không có thêm sự gián đoạn nào do COVID-19 và tăng trưởng GDP của 6 tháng cuối năm là khoảng 7,6 -7,8%.

“Trên cơ sở dữ liệu mới nhất, chúng tôi cho rằng mức dự báo chính thức 6,0-6,5% sẽ được điều chỉnh cao hơn, mặc dù những rủi ro, thách thức vẫn hiện hữu. Các rủi ro và thách thức bao gồm tác động của xung đột Nga-Ukraine đang diễn ra ảnh hưởng tình hình địa chính trị, giá năng lượng và lương thực tăng cũng như sự gián đoạn chuỗi cung ứng. Ngoài ra, chính sách thắt chặt tiền tệ quyết liệt mang tính cục bộ của Cục Dự trữ Liên bang Hoa Kỳ có thể là một rủi ro đến thị trường tài chính tại các nền kinh tế mới nổi như Việt Nam”, UOB đánh giá.

Từ bối cảnh của lạm phát, với việc vẫn còn những bất ổn như trên và mặc dù nền kinh tế trong nước đang phát triển ngày một mạnh mẽ hơn, UOB nhấn mạnh rằng NHNN có thể tiếp tục giữ ổn định lãi suất chính sách hiện tại để hỗ trợ nỗ lực phục hồi kinh tế, đặc biệt là khi lạm phát vẫn được kiểm soát trong phạm vi mục tiêu.

“Do đó, chúng tôi kỳ vọng lãi suất tái cấp vốn hiện tại ở mức 4,0% và lãi suất tái chiết khấu là 2,5% sẽ được duy trì ở mức thấp kỷ lục này cho đến ít nhất là cuối năm 2022. Tuy nhiên, với động thái quyết liệt hơn trong việc thắt chặt tiền tệ từ Cục Dự trữ Liên bang Hoa Kỳ, chúng tôi dự đoán NHNN sẽ có thể khởi đầu chu kỳ tăng lãi suất từ quý 2/2023 hoặc sớm hơn, nếu đà tăng trưởng vẫn tiếp tục duy trì và các rủi ro bên ngoài giảm bớt”, ngân hàng này dự báo.

Việc NHNN đang tận dụng tối đa kênh tín phiếu để điều tiết cung tiền trong hệ thống, trong giai đoạn cân nhắc thêm các yếu tố, dữ liệu vĩ mô, bao gồm giá xăng dầu vừa giảm ở kỳ điều hành này nhưng vẫn còn được dự báo sẽ tăng vọt ở phía trước, như vậy là một trong những giải pháp hữu hiệu lúc này. Và nếu không sử dụng, NHNN rất có thể sẽ phải công bố điều chỉnh lãi suất sớm.

Có thể bạn quan tâm

Thống đốc NHNN nói gì về quản lý tiền mặt qua vụ Việt Á?

16:55, 09/06/2022

Chậm trễ thực hiện Thông tư: Trách nhiệm và giải pháp của NHNN

08:05, 10/06/2022

Fed tăng lãi suất "giật mình", Phó Thống đốc NHNN nói gì về lạm phát và tỷ giá?

17:27, 18/06/2022