Ngành ngân hàng có nhiều kỳ vọng tăng trưởng năm 2022, do kế hoạch tăng trưởng tín dụng cao và một phần do đã sẵn sàng ứng phó nợ xấu tương lai.

>> “Ế ẩm” nợ xấu

Tuy nhiên, vụ lừa mua điều xuất khẩu sang Ý vừa qua lại làm dấy lên nỗi lo mới đối với ngành ngân hàng.

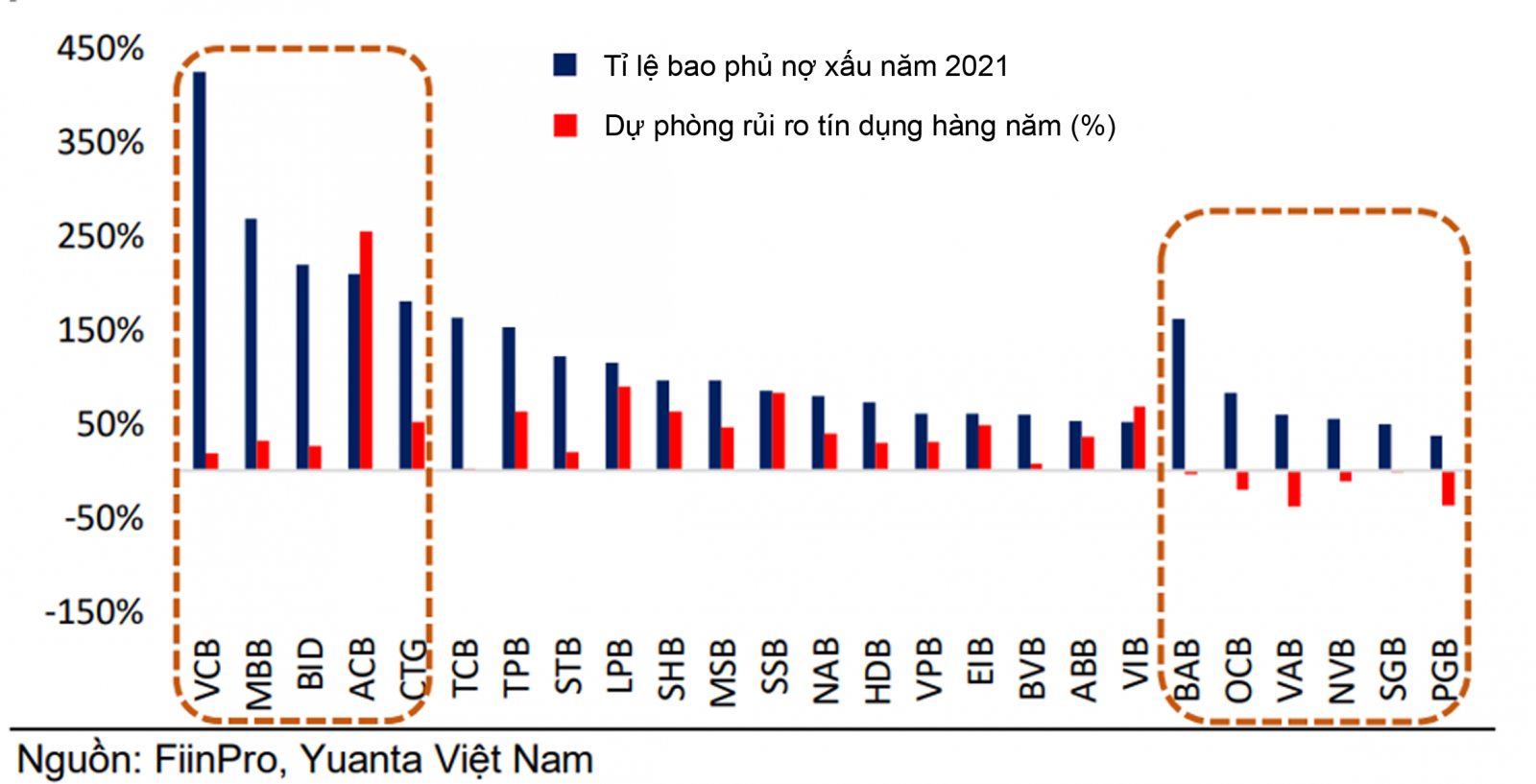

BAB, OCB, VAB, NVB, SGB, PGB có tỷ lệ bao phủ nợ xấu thấp, có nguy cơ giảm chất lượng tài sản.

VINACAS cho biết vụ nghi lừa mua điều xuất khẩu gần 1.000 tỷ đồng, ước tính sơ bộ thiệt hại khoảng 7 triệu USD. Có 5 doanh nghiệp bị hại nặng nhất với 27 containers. Các doanh nghiệp đã ủy nhiệm thu cho 5 ngân hàng Việt Nam thông qua phương thức D/P- thanh toán nhờ thu kèm chứng từ. Theo bản chất nghiệp vụ, ngân hàng hoàn toàn được miễn trách nhiệm nếu làm đúng theo chỉ thị nhờ thu.

Đại diện một doanh nghiệp thừa nhận trong ngành điều không phải doanh nghiệp nào cũng có mối quan hệ trực tiếp với nhà nhập khẩu. Đó là lý do vụ lừa mua điều xuất khẩu đều xuất qua công ty môi giới. Và cũng vì đa phần các công ty nhỏ, làm ăn qua môi giới, chấp nhận lợi nhuận thấp nên càng khó có tài chính tự thân, mà phải sử dụng nguồn vay để thu mua hàng. Theo đó, có hay không các ngân hàng phục vụ nhà xuất khẩu có tài trợ, cung cấp khoản vay trực tiếp hoặc gián tiếp trong vụ việc này? - là vấn đề rất cần được làm rõ.

>> “Mắc kẹt” với tài sản bảo đảm bất động sản

NHNN cho biết năm 2021, ngân hàng đã hỗ trợ tích cực cho xuất khẩu với tín dụng xuất khẩu ước tăng 13,32%. Chiều ngược lại, đây đã, đang là một trong những lĩnh vực mũi nhọn đóng góp cho nguồn thu nhập lãi lẫn ngoài lãi của ngân hàng.

Nhưng ông Nguyễn Lê Ngọc Hoàn, Chuyên gia tài chính, đánh giá với những rủi ro như trường hợp vụ lừa điều xuất khẩu và có thể còn có những vụ việc khác mà các ngân hàng có mối liên hệ tài trợ, thì các ngân hàng cũng tất yếu có rủi ro.

Trong khi đó, sự thay đổi của các thị trường châu Âu do chiến sự Nga-Ukraine, lệnh cắt SWIFT với Nga, trước mắt có thể chưa ảnh hưởng đến hệ thống thanh toán của Việt Nam, song những ngân hàng đồng hành cùng các doanh nghiệp xuất khẩu sang các quốc gia này vẫn sẽ có rủi ro.

Theo Yuanta Việt Nam, những ngân hàng có tỷ lệ bao phủ nợ xấu thấp, có nguy cơ làm giảm chất lượng tài sản như BAB, OCB, VAB, NVB, SGB, PGB. Trong khi đó, hàng loạt ngân hàng có lãi dự thu cao, có thể “bóp méo” lợi nhuận, như TCB, SGB, BVB, SHB, MSB, VBB, PGB, NAB, SVB, STB, BAB, NVB và VAB.

Theo quy định của NHNN, lãi dự thu không tính trên các khoản nợ tái cơ cấu. Khi lãi dự thu/ tổng tài sản cao, các ngân hàng cũng tăng rủi ro tiềm ẩn nếu không thu được các khoản lãi dự thu này.

Có thể bạn quan tâm

Cập nhật nợ xấu kéo theo khiến công ty tài chính phải tăng trích lập dự phòng rủi ro

05:00, 10/03/2022

Kéo dài thời hạn áp dụng Nghị quyết 42 về xử lý nợ xấu có hợp lý?

04:50, 09/03/2022

Những đề xuất và kiến nghị xử lý nợ xấu theo hướng thị trường

14:00, 23/02/2022

Luật hóa Nghị quyết 42 để hạn chế nợ xấu

04:10, 21/02/2022