Tài trợ tín dụng cho khách hàng doanh nghiệp là điểm sáng của các ngân hàng có thế mạnh cho vay và tệp khách hàng tốt, đóng góp vào tăng trưởng tín dụng chung của hệ thống quý 1/2025.

Trong quý 1/2025, thị trường ghi nhận mức độ phục hồi tích cực nhu cầu vốn và khả năng tiếp cận tín dụng so với cùng kỳ năm trước.

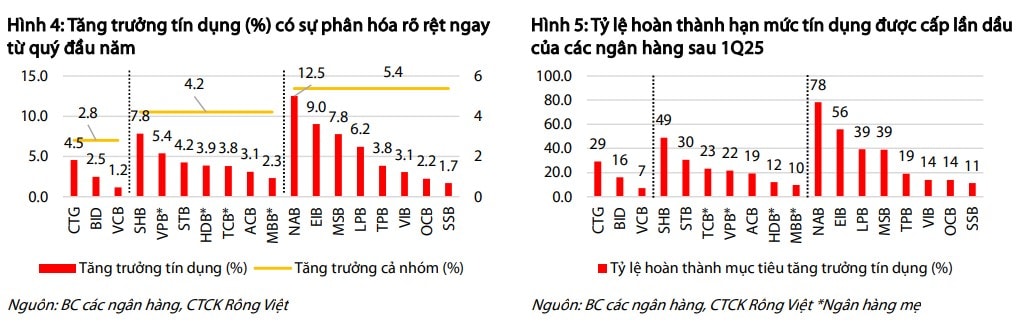

NHNN thống kê đến cuối quý 1 tăng trưởng tín dụng toàn hệ thống đạt 3,93%, gấp 2,5 lần so với mức 1,42% cùng kỳ năm trước. Thống kê riêng về tăng trưởng tín dụng của các ngân hàng niêm yết, đến hết 1Q25 đạt 3,76%.

Như vậy so với cùng kỳ năm 2024 tăng trưởng tín dụng chỉ đạt 1,42%, nhu cầu vốn của nền kinh tế đã cải thiện đáng kể. Theo mục tiêu tăng trưởng tín dụng toàn hệ thống 16% trong năm 2025 mà NHNN đặt ra từ đầu năm, theo đó hệ thống đã hoàn thành khoảng 25% mục tiêu.

Cập nhật diễn biến tăng trưởng tín dụng trên kết quả quý 1/2025, VDSC cho biết có sự phân hóa mạnh mẽ với nhóm các NHTM tư nhân ghi nhận tốc độ tăng tốt hơn so với nhóm ngân hàng quốc doanh. Hơn nữa, trong số các NHTM tư nhân, một số lại ghi nhận tăng trưởng vượt trội đáng kể so với mặt bằng chung như SHB, NAB, EIB, MSB, LPB. Đây hầu hết là các ngân hàng có xu hướng tập trung tài trợ tín dụng cho các khách hàng doanh nghiệp (corporate banking).

Xét về thị phần tín dụng tăng thêm trong quý đầu năm, các NHTM quy mô lớn dẫn đầu với 40% thị phần, theo sau là nhóm NH quốc doanh với 32% thị phần, và nhóm nhỏ hơn cũng có sự cải thiện so với năm 2024 với 22% thị phần (2024: 17%). Trong nhóm ngân hàng quốc doanh, VCB và BID có sự khởi đầu tương đối thận trọng trong khi CTG tiếp tục cho khả năng tăng tín dụng ổn định qua các quý.

Về cơ cấu kỳ hạn các khoản vay, nguồn tín dụng mới tiếp tục dồn về các khoản vay ngắn hạn, chiếm 76% tín dụng tăng thêm trong quý 1/2025, và chiếm tỷ trọng 56,9% trên tổng cho vay khách hàng.

Xu hướng này, theo VDSC, một mặt, cho thấy các ngân hàng vẫn tương đối thận trọng trong hoạt động cấp tín dụng, mặt khác, cũng phản ánh nhu cầu vốn của các khách hàng thiên về tài trợ vốn lưu động cho hoạt động sản xuất kinh doanh và không loại trừ nhu cầu cơ cấu lại các nghĩa vụ tín dụng (đối với khách hàng doanh nghiệp) hay vay tiêu dùng các sản phẩm hàng hóa có giá trị thấp (đối với khách hàng cá nhân).

“Tóm lại, chúng tôi chưa nhận thấy sự thay đổi đáng kể nào về cấu trúc của tăng trưởng tín dụng khi cho vay doanh nghiệp và cho vay ngắn hạn vẫn là động lực chính cho tăng trưởng toàn hệ thống”, ông Tùng Đỗ, chuyên viên của VDSC nhận định.

Trong bối cảnh tín dụng tài trợ khách hàng doanh nghiệp trở thành điểm sáng vượt trội, các chuyên gia cũng nhận định trong thời gian tới, với việc hiện thực hóa các cơ chế, chính sách đặc biệt về phát triển kinh tế tư nhân theo Nghị quyết đã được Quốc hội thông qua, với định hướng phát triển kinh tế tư nhân là động lực tăng trưởng quan trọng nhất như Nghị quyết 68 của Bộ Chính trị, dự báo hệ thống ngân hàng sẽ tiếp tục có các chương trình, gói ưu đãi “đo ni đóng giày” cho doanh nghiệp tư nhân nói chung, và đặc biệt cho các doanh nghiệp có dự án xanh, ESG, đổi mới sáng tạo…

Tuy nhiên lưu ý theo VDSC, xu hướng cạnh tranh lãi suất vay với áp lực chi phí vốn cao, NIM hẹp có thể ảnh hưởng đến việc triển khai các gói tài trợ khách hàng doanh nghiệp, các gói ưu đãi hỗ trợ lãi suất. Điều này đồng nghĩa cơ hội vốn cho các doanh nghiệp tư nhân và tài trợ tín dụng cho khách hàng doanh nghiệp nói chung, cũng rất cần được hiện thực sớm các cơ chế chính sách hỗ trợ cho chính các nhà băng tiên phong thực hiện các chủ trương hiệu quả.

Song song với tài trợ khách hàng doanh nghiệp dự kiến được đẩy mạnh, kết quả quý 1 cũng chỉ ra tín hiệu phục hồi mảng bán lẻ của nhóm ngân hàng bán lẻ. VPB, TCB và VIB với chiến lược đa dạng hóa danh mục cho vay đã ghi nhận kết quả tích cực. Tuy nhiên, trong khi các công nghiệp chế biến và bán buôn - bán lẻ có tăng trưởng tích, tín dụng tiêu dùng – lĩnh vực cốt lõi của nhiều ngân hàng bán lẻ – vẫn chậm hơn. Các chính sách thúc đẩy kích cầu nội địa để bù đắp cho tác động của rủi ro thuế quan lên xuất khẩu nếu có, được cho có thể thúc đẩy tăng trưởng tín dụng mảng này. Ở một số địa phương có sự phục hồi mạnh của thị trường bất động sản, ghi nhận tăng trưởng tín dụng bất động sản cao hơn so với tăng trưởng tín dụng, như TP Hồ Chí Minh là ví dụ.

Một chuyên gia kỳ vọng cùng với cơ hội mở rộng không gian kinh tế theo kế hoạch đang dự kiến, khả năng được Quốc hội xem xét thông qua đề án sửa Luật các tổ chức tín dụng, tạo điều kiện để các TCTD tăng xử lý nợ xấu, sẽ giúp giảm tình trạng “chôn vốn”, trích lập dự phòng, ngân hàng được khơi thêm dòng vốn và mạnh dạn tăng cho vay bán lẻ - với tín dụng tiêu dùng địa ốc cao hơn. Qua đó, sẽ giúp các mạnh về bán lẻ, gồm cả VPB, TCB, VIB, hay nhóm có tệp khách hàng tốt như MBB cùng HDB có tỷ trọng cho vay bán lẻ cao… hướng đến tăng trưởng tích cực hơn nữa và hưởng lợi trực tiếp khi xu hướng tiêu dùng phục hồi.