Trên số liệu, mặc dù nợ xấu của ngành ngân hàng hiện không cao, nhưng nợ xấu tiềm ẩn và nhảy nhóm gây nỗi lo cho toàn hệ thống. Đây là “nút thắt” cần tháo gỡ để thúc đẩy tín dụng.

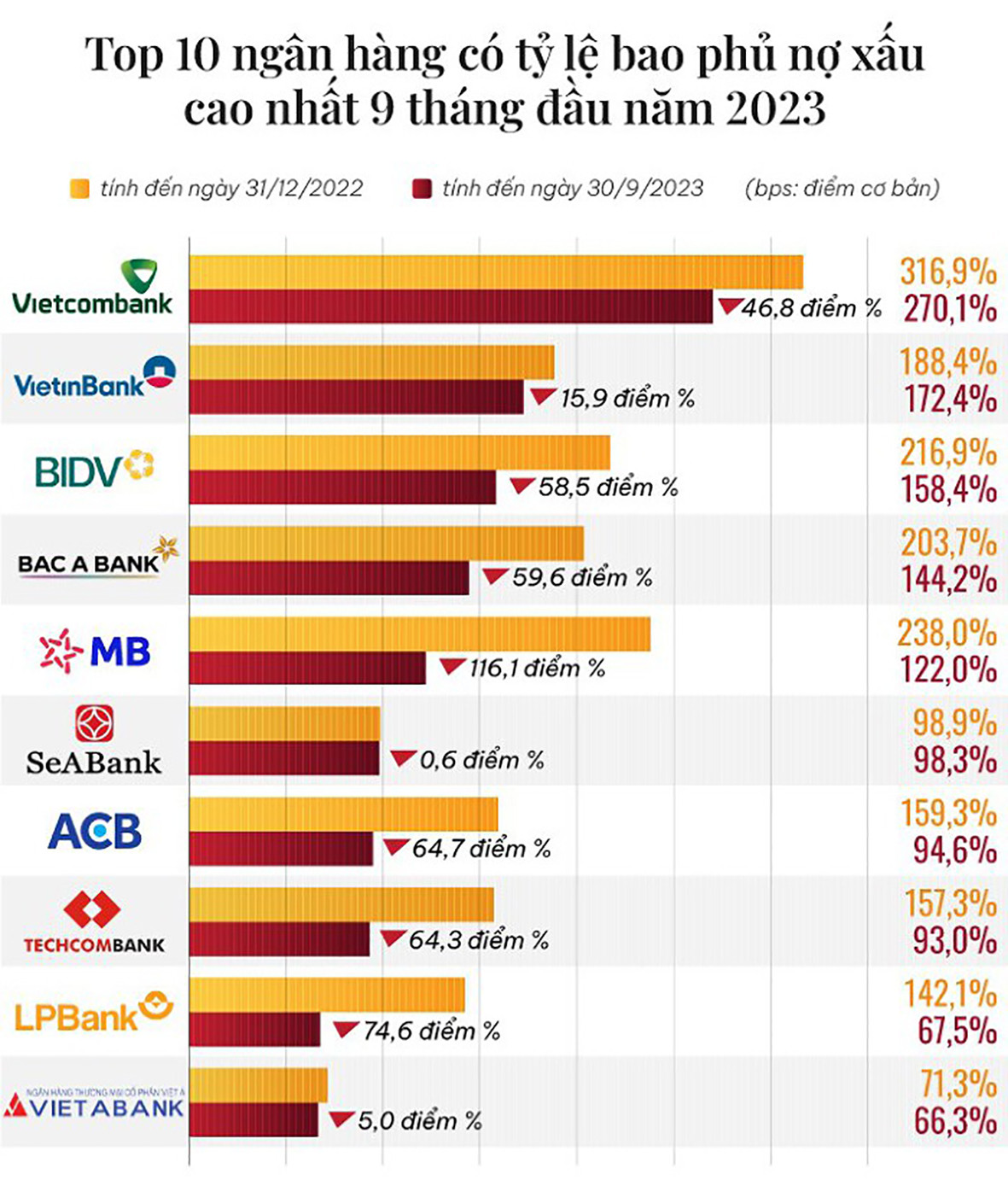

Những ngân hàng có tỷ lệ bao phủ nợ xấu cao nhất 9 tháng đầu năm 2023

>>>Kéo dài thời hạn Thông tư 02/2023: Giảm áp lực nợ xấu, hỗ trợ doanh nghiệp

Trên số liệu, mặc dù nợ xấu của ngành ngân hàng hiện không cao, nhưng tiềm ẩn nợ xấu càng xấu và nhảy nhóm gây nỗi lo cho toàn hệ thống.

Số liệu của NHNN tại kỳ họp báo cáo Quốc hội, đến cuối tháng 7/2023 là 3,56%, tương đương con số tuyệt đối hơn 440.000 tỷ đồng. Tỷ lệ nợ xấu trên đã bao gồm cả 5 nhà băng đang thuộc diện kiểm soát đặc biệt là SCB, Dong A Bank, CBBank, OceanBank và GPBank. Nếu tính cả nợ xấu bán cho VAMC chưa được xử lý, thì tỷ lệ nợ xấu toàn ngành lên tới 6,16%.

TS Lê Xuân Nghĩa, chuyên gia ngân hàng, cho rằng nếu tính đầy đủ, nợ xấu có thể lên gấp đôi.

Cập nhật đến hết quý III/2023, nợ xấu của hệ thống NH tiếp tục tăng và toàn ngành chỉ còn 1 nhà băng là Bac A Bạn có nợ xấu dưới 1%, các ngân hàng nhiều năm giữ nợ xấu dưới tỷ lệ đẹp này như ACB, Vietcombank, Techcombank đều đã ghi nhận tỷ lệ này tăng lên vượt 1%. (Tuy nhiên Bac A Bank vốn có thị phần tín dụng nhỏ và tăng trưởng tín dụng thấp chỉ 4,8%).

>>>Nếu không hành động, việc "bùng nợ" sẽ để lại hệ quả nợ xấu dài lâu

Cùng với nợ xấu gia tăng, tỷ lệ bao phủ nợ xấu và trích lập dự phòng rủi ro bị “bào” đáng kể để cân đối giữ chỉ tiêu lợi nhuận ngân hàng, theo chuyên gia, dẫn đến rủi ro sẽ càng tăng lên khi nhà băng mất đi “độ dày” của bộ đệm cần thiết. Trong khi đó, đáng quan ngại là tổng dư nợ tái cơ cấu theo Thông tư 02 về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ đạt 140 nghìn tỷ, chiếm 1,09% tổng tín dụng toàn hệ thống tại cuối tháng 9/2023 (nguồn: NHNN). Tức có một khoảng nợ tiềm ẩn rủi ro chưa nhảy nhóm nợ đang được khoanh, giữ lại, lùi khả năng biến thành nợ xấu trong tương lai nếu các doanh nghiệp không tái cơ cấu và tăng khả năng thanh toán, trả nợ thành công. Do đó, ông Ông Trần Ngọc Báu, Tổng Giám đốc CTCP Dữ liệu và Công nghệ Tài chính WiGroup - cho rằng nợ xấu trong năm 2024 có thể gia tăng so với năm 2023 và nó trở thành một gánh nặng của ngành ngân hàng trong năm sắp tới.

Đây cũng là nút thắt khiến các NH vừa thận trọng trong thẩm định tín dụng cấp mới, vừa khó thúc đẩy vốn vay. Theo đó, các chuyên gia cho rằng khi nhiều doanh nghiệp vẫn còn khó khăn, vẫn cần kéo tiếp thời gian khoanh, giãn, tái cơ cấu nợ cho doanh nghiệp hồi sức, tức giãn Thông tư 02. Mặt khác, theo TS Lê Xuân Nghĩa, nắm vốn tăng thêm vào lĩnh vực BĐS ở các phân khúc có nhu cầu thực cao, cũng là giải pháp khơi thêm dòng tiền bị tắc, giúp tiêu thụ vốn, phục hồi thị trường BĐS cũng đồng nghĩa tăng khả năng trả nợ, giảm áp lực nợ xấu ngân hàng.

Có thể bạn quan tâm

Nếu không hành động, việc "bùng nợ" sẽ để lại hệ quả nợ xấu dài lâu

14:41, 30/11/2023

Năm 2024: Rủi ro nợ xấu ngành ngân hàng đến từ đâu?

05:23, 11/12/2023

Nợ xấu gia tăng, ngân hàng “đau đầu” vì tài sản đảm bảo

03:00, 15/12/2023

Cần có trần lãi suất vay tiêu dùng và sàn giao dịch nợ xấu tiêu dùng

11:27, 30/11/2023