Không loại trừ khả năng việc NHNN tăng lại suất OMO là bước đi thăm dò nhằm chuẩn bị cho việc nâng lãi suất điều hành nhằm ứng phó với áp lực mất giá của đồng nội tệ.

>>> Ngân hàng: Nợ xấu gia tăng, áp lực dự phòng lớn

Quan điểm trên được CTCK Rồng Việt (VDSC) nhận định mới đây. Thị trường trong phiên 22/5 đã chứng kiến bước "thăm dò" này, được lặp lại lần thứ hai trong vòng 1 tháng trở lại đây, khi Ngân hàng Nhà nước (NHNN) tăng lãi suất điều hành OMO và lãi suất tín phiếu ở mức 0,25% và 0,1%.

NHNN sử dụng song song hai công cụ tín phiếu và OMO nhằm phục vụ mục tiêu kép là vừa đảm bảo thanh khoản cho hệ thống ngân hàng, đồng thời giảm sức ép lên tỷ giá. (Ảnh minh họa: Quốc Tuấn)

Cụ thể tại phiên giao dịch 22/5, NHNN đã cho 9 thành viên thị trường vay gần 25.000 tỷ đồng thông qua kênh cầm cố giấy tờ có giá (OMO) với kỳ hạn 7 ngày và lãi suất 4,5%/năm. So với phiên trước đó, quy mô cho vay OMO của NHNN đã tăng gấp hơn 9 lần và lãi suất cho vay đã tăng thêm 0,25 điểm %, từ 4,25%/năm lên 4,5%/năm.

Trước đó, cơ quan này cũng đã tăng lãi suất cho vay cầm cố giấy tờ có giá từ 4% lên 4,25%/năm trong phiên 23/4, là bước "dò thử" lần thứ nhất sau các can thiệp để hạ nhiệt thị trường ngoại tệ và song song, NHNN chính thức tổ chức được phiên đấu thầu vàng đầu tiên trên thị trường (kể từ sau 2013).

Cùng với tăng lãi suất OMO, NHNN đã phát hành 650 tỷ đồng tín phiếu với kỳ hạn 28 ngày, lãi suất trúng thầu đã tăng từ 3,9%/năm trong phiên trước đó lên 4%/năm, tương đương tăng 0,1%.

Trong tháng trước, khi NHNN tăng loạt lãi suất điều hành trên thị trường mở, đã có một số quan điểm cho rằng đây là động thái nhà điều hành "bắn tín hiệu" về khả năng nâng lãi suất điều hành và có thể can thiệp trực tiếp đến các công cụ lãi suất tái chiết khấu, lãi suất tái cấp vốn. Tuy nhiên, thị trường trong 1 tháng qua vẫn chứng kiến mặt bằng lãi suất huy động dành cho tổ chức và dân cư được các ngân hàng thương mại điều chỉnh tăng. Bản thân nhà điều hành nỗ lực can thiệp để ổn định tỷ giá với các công cụ khác như bơm - hút ròng thanh khoản, đấu giá vàng miếng và đặc biệt bán ngoại tệ - tăng cung giao ngay ra thị trường.

>>>Lãi suất có thể tăng trong 3 - 6 tháng tới

Theo nhiều nguồn tin, đến nay, NHNN đã bán ngoại tệ từ dự trữ ngoại hối lên tới 2,5 tỷ USD - một lượng ngoại tệ khá cao so với tính toán cách đây chưa lâu của WiGroup là ước 500 triệu USD. Đổi lại, kỳ vọng sớm có những thành quả nhất định với tỷ giá.

(Nguồn: Think Future, @Nguyễn Đức Hùng Linh)

Tại 22/5, tỷ giá do Ngân hàng Vietcombank và BIDV vẫn đang trong xu hướng tăng nhẹ vớiniêm yết giao dịch từ 25.266-25.466 đồng/USD (mua vào-bán ra), +3 đồng so với chốt phiên trước. Ngân hàng Agribank thông báo từ 25.263-25.463 đồng/USD, cộng thêm 4 đồng so với chốt phiên trước. Tỷ giá tại Vietinbank mua vào bán ra cũng +3 đồng, niêm yết 25.263 - 25.466 đồng/USD mua vào -bán ra. Tỷ giá đang neo cao ở vùng cao, giao dịch sát biên độ nhưng vẫn được kỳ vọng sẽ sớm hạ nhiệt với nỗ lực can thiệp của NHNN. Theo đó, các động thái điều chỉnh loạt lãi suất điều hành trên cũng được kỳ vọng chỉ dừng ở mức thăm dò, chưa lập tức biến thành hành động với lãi suất điều hành có tính nhấc ngay giá vốn lên một mặt bằng mới.

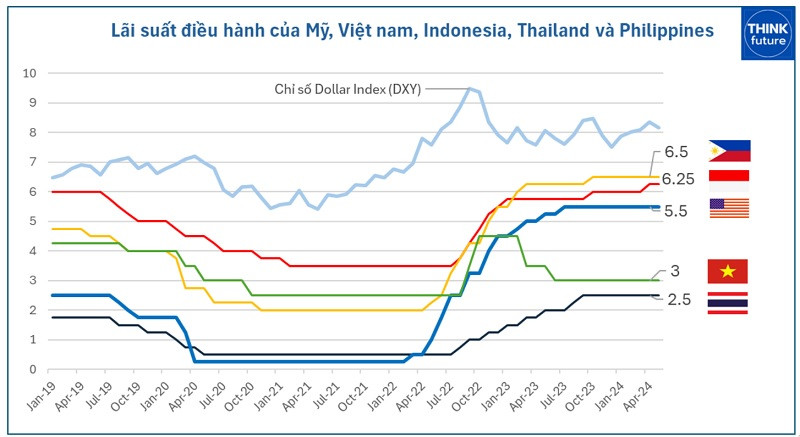

Tuy vậy, tại báo cáo có chủ đề "Rủi ro nào gia tăng trong môi trường lãi suất thấp", ông Nguyễn Đức Hùng Linh - nhà sáng lập kiêm Giám đốc cố vấn Think Future - nhận định, điều hành tỷ giá ổn định rất cần sự linh hoạt, nhất là trong bối cảnh những yếu tố tác động bên ngoài khó lường. Lạm phát cao đã khiến Cục Dự trữ Liên bang Mỹ (Fed) chưa có động thái rõ ràng về việc có giảm lãi suất hay không. Một số nước như Indonesia thị lại vừa tăng lãi suất điều hành thêm 0,25% trong tháng 4.

Theo ông Linh, nhìn lại các năm vừa qua, chúng ta thấy có nhiều công cụ để kiểm soát tỷ giá mà NHNN có thể sử dụng. Các công cụ này có thể tóm gọn ở ba bước: Bước 1 là hút thanh khoản, bằng tín phiếu và các nghiệp vụ khác để nâng lãi suất liên ngân hàng. Bước 2 là bán dự trữ ngoại hối, có thể ít, có thể nhiều để thăm dò và ổn định thị trường Bước 3 là tăng lãi suất điều hành trong trường hợp các bước 1 và 2 chưa đủ để hạ nhiệt tỷ giá.

Hiện nay, NHNN đã thực hiện bước 1 và 2. Vào ngày 19/4, NHNN đã thông báo bán dự trữ ngoại hối giao ngay (spot). Vào thời điểm đó, giá bán của NHNN được để ở mức 24.450 VND/USD, cao hơn so với tỷ giá tham chiếu 4,91%. Ngay khi có thông báo này, thanh khoản ngoại hối đã được cải thiện, một số đơn vị đã đẩy mạnh bán ra USD. Trong tuần cuối tháng 4, tỷ giá đã chững lại và giảm, dù rất ít, 0,06% so với tuần trước đó.

Mặc dù các cơ quan quản lý đã rất nỗ lực để kiểm soát tỷ giá nhưng trong bối cảnh xuất siêu giảm và môi trường lãi suất thấp, áp lực lên cung cầu ngoại tệ sẽ còn kéo dài. Sau 4 tuần tạm lắng, tỷ giá lại bắt đầu nhích tăng. Ngày 17/5 tỷ giá ở chiều mua vào đã tăng lên 25.220đ/USD, tạo ra đỉnh cao mới, ông Linh thống kê và cho rằng "Các giải pháp vừa qua là hút thanh khoản hay bán dự trữ ngoại hối sẽ khó đủ để tiếp tục ổn định tỷ giá trong thời gian dài. Trong bối cảnh đó, lãi suất sẽ là công cụ hữu hiệu nhất để kiểm soát đồng VND".

Nhìn chung, các tổ chức tài chính trên thị trường đều nhận định có khả năng lãi suất huy động sẽ điều chỉnh từ 50-100 điểm cơ bản từ nay đến cuối năm. Mức điều chỉnh này "khá nhẹ" và sẽ không ảnh hưởng đến mặt bằng lãi suất vay. Song, xu hướng tăng giá vốn ở cả thị trường 1 lẫn 2 nếu tiếp tục và kéo dài, chắc chắn sẽ vẫn "làm khó" cho các ngân hàng đối với mục tiêu hạ tiếp lãi suất cho vay thêm 1-2%, từ mặt bằng cho vay đang khá thấp + NIM tụt hiện nay.

Có thể bạn quan tâm

Khả năng tăng lãi suất có chệch hướng quá trình phục hồi kinh tế?

04:00, 19/05/2024

OCB giảm mạnh lãi suất cho vay, tiếp sức doanh nghiệp vừa và nhỏ

08:00, 13/05/2024

Lực đẩy từ lãi suất thấp

02:02, 10/05/2024

Lãi suất khó duy trì mức thấp

12:30, 06/05/2024

Thử thách nỗ lực giảm lãi suất vay của các ngân hàng

11:00, 03/05/2024