Liên quan đến vụ xuất khẩu điều bị lừa trong đó sử dụng phương thức thanh toán nhờ thu kèm chứng từ qua ngân hàng, DĐDN đã tìm hiểu thông tin từ các ngân hàng về nghiệp vụ này.

Hầu hết các Ngân hàng đều cung cấp cho khách hàng cả hai sản phẩm là Nhờ thu nhập khẩu (vai trò Collecting Bank) và Nhờ thu xuất khẩu (vai trò Remitting Bank).

>>Vụ nguy cơ xuất khẩu điều bị lừa: Phòng tránh rủi ro trong thanh toán quốc tế

Ngân hàng cung cấp sản phẩm Nhờ thu nhập khẩu và Nhờ thu xuất khẩu

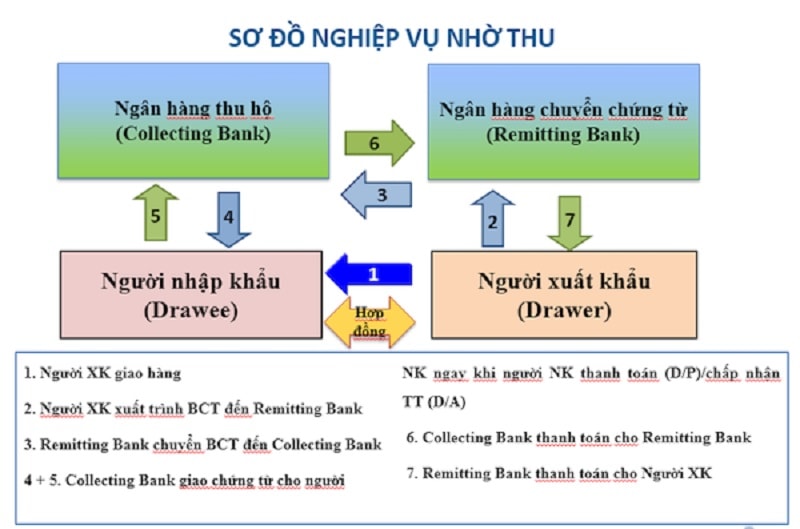

Cụ thể, trong lĩnh vực xuất nhập khẩu. một trong các phương thức thanh toán thông dụng được người mua – người bán thường xuyên sử dụng là phương thức Nhờ thu kèm chứng từ (Documentary Collection).Theo phương thức này, ngân hàng của Người xuất khẩu sẽ thực hiện dịch vụ thu hộ khoản tiền bán hàng của Người xuất khẩu từ Người nhập khẩu trên cơ sở bộ chứng từ giao hàng. Hầu hết các Ngân hàng đều cung cấp cho khách hàng cả hai sản phẩm là Nhờ thu nhập khẩu (vai trò Collecting Bank) và Nhờ thu xuất khẩu (vai trò Remitting Bank).

Đối với Nhờ thu xuất khẩu, Ngân hàng chuyển chứng từ tiếp nhận từ Người xuất khẩu bộ chứng từ theo phương thức nhờ thu trả ngay (D/P - Documents against Payment), nhờ thu trả chậm (D/A - Documents against Acceptance), nhờ thu theo các điều kiện khác (D/OT - Documents against Other Terms); xử lý chứng từ và gửi đi đòi tiền theo chỉ thị của Người xuất khẩu; thực hiện ghi có vào tài khoản của Người xuất khẩu khi được ngân hàng nước ngoài thanh toán.

Phương thức nhờ thu mà khách hàng ưu tiên sử dụng là phương thức nhờ thu trả ngay (D/P): Trong chỉ thị nhờ thu, Ngân hàng chuyển chứng từ chỉ định Ngân hàng thu hộ chỉ được phép giao bộ chứng từ giao hàng khi nhận được tiền thanh toán từ Người nhập khẩu.

Phương thức nhờ thu mà khách hàng ít ưu tiên hơn là phương thức nhờ thu trả chậm (D/A): Trong chỉ thị nhờ thu, Ngân hàng chuyển chứng từ chỉ định Ngân hàng thu hộ được phép giao bộ chứng từ giao hàng khi nhận được chấp nhận thanh toán vào ngày đến hạn từ Người nhập khẩu.

Phương thức nhờ thu theo các điều kiện khác (D/OT) rất ít được sử dụng: Trong chỉ thị nhờ thu, Ngân hàng chuyển chứng từ chỉ định Ngân hàng thu hộ được phép giao bộ chứng từ giao hàng khi Người nhập khẩu đáp ứng một số điều kiện khác không liên quan đến thanh toán/chấp nhận thanh toán.

Trong quá trình cung cấp dịch vụ cho khách hàng, các ngân hàng thường tham gia tư vấn từ giai đoạn ký kết hợp đồng, tư vấn lập bộ chứng từ nhằm giảm thiểu rủi ro, đồng hành với khách hàng cho đến khi khách hàng nhận được tiền thanh toán từ ngân hàng nước ngoài.

>> Vụ nguy cơ xuất khẩu điều bị lừa: Rủi ro từ phương thức thanh toán D/P

Lợi ích và rủi ro đối với các bên

Người xuất khẩu, chắc chắn rằng bộ chứng từ chỉ được giao cho Người nhập khẩu sau khi Người nhập khẩu đã thanh toán hoặc chấp nhận thanh toán. Ngoài ra, chi phí cho phương thức thanh toán nhờ thu sẽ thấp hơn phương thức thanh toán Thư tín dụng.

Tuy nhiên rủi ro có thể xảy ra là Người nhập khẩu có thể không nhận hàng và không thanh toán bằng việc từ chối nhận chứng từ, khi đó Người xuất khẩu sẽ phải tìm khách hàng khác để bán lại lô hàng, kể cả với giá thấp. Hoặc Người nhập khẩu đã chấp nhận thanh toán nhưng lại không thanh toán vào ngày đến hạn.

Còn với người nhập khẩu chắc chắn sở hữu bộ chứng từ để đi nhận hàng ngay khi họ thanh toán hoặc chấp nhận thanh toán. Ngoài ra, Người nhập khẩu có quyền chủ động trong việc quyết định tại thời điểm đó họ có muốn nhận lô hàng hay không.

Tuy nhiên, cho dù phương thức này có lợi hơn cho Người nhập khẩu thì rủi ro vẫn có thể xảy ra là Người nhập khẩu không được kiểm tra hàng hóa trước khi thanh toán/chấp nhận thanh toán (rủi ro tương tự như đối với phương thức Thư tín dụng). Ngoài ra phương thức thanh toán này cũng không loại trừ được trường hợp các bên tham gia cố tình gian lận, lừa đảo…

Ngân hàng trong phương thức thanh toán nhờ thu

Theo đại diện ngân hàng, vai trò của Ngân hàng trong phương thức nhờ thu là vai trò thứ yếu – chỉ là trung gian thu hộ, đây cũng chính là điểm mà Người nhập khẩu – Người xuất khẩu dè dặt trong việc lựa chọn phương thức thanh toán này.

Theo Quy tắc Thống nhất về nhờ thu của ICC URC 522: Ngân hàng chỉ có vai trò là trung gian thu hộ và có trách nhiệm xác định các chứng từ mình nhận được là đúng với chỉ thị nhờ thu và thông báo cho bên nhận không chậm chễ. Ngoài ra, Ngân hàng không có trách nhiệm khác, bao gồm: Ngân hàng không có trách nhiệm đối với hàng hóa có liên quan đến giao dịch; việc lựa chọn dịch vụ của Ngân hàng thu hộ (rủi ro thuộc về Người xuất khẩu); tính chính xác, chân thực của bộ chứng từ giao hàng cũng như không chịu trách nhiệm về việc thất lạc, cắt xén, mất mát chứng từ đang vận chuyển trên đường.

Như vậy, đối với phương thức thanh toán nhờ thu, ngân hàng không có trách nhiệm trong việc đảm bảo giao dịch được thanh toán hay hàng hóa là phù hợp với thỏa thuận giữa người mua – người bán. Trong trường hợp phát sinh rủi ro này, các bên cần khởi kiện lên Tòa án hoặc Trọng tài kinh tế… tùy vào thỏa thuận trong Hợp đồng hoặc quy định của Pháp luật.

Theo đó, đại diện ngân hàng lưu ý, nên áp dụng phương thức này trong trường hợp Người nhập khẩu – Người xuất khẩu là khách hàng tin tưởng, không nên áp dụng trong những giao dịch mua bán lần đầu. Trước khi ký kết hợp đồng mua bán, doanh nghiệp xuất khẩu cần chủ động tìm hiểu kỹ đối tác nhập khẩu qua nhiều kênh thông tin (Hiệp hội ngành hàng, Bộ Công Thương, Đại sứ quán Việt Nam tại nước nhập khẩu, kinh nghiệm giao thương của các doanh nghiệp xuất khẩu khác…), không nên tin tưởng hoàn toàn vào người môi giới. Tìm hiểu các quy định và tập quán giao nhận hàng hóa tại nước nhập khẩu để đảm bảo nắm được quyền kiểm soát hàng hóa.

“Đồng thời, cân nhắc sử dụng loại vận đơn phù hợp, nên sử dụng vận đơn lập theo lệnh, không nên sử dụng vận đơn đích danh hoặc vận đơn để trống vì trong trường hợp bộ chứng từ bị đánh tráo/thất lạc trên đường gửi đi và vận đơn là đích danh hoặc vận đơn để trống thì ai lấy được vận đơn cũng có thể đi nhận được hàng mà không ràng buộc trách nhiệm thanh toán/chấp nhận thanh toán”.

Có thể bạn quan tâm

10:07, 14/03/2022

15:20, 11/03/2022

07:00, 19/02/2022