Công ty CP Transimex (HoSE: TMS) tới đây sẽ chào bán trái phiếu chuyển đổi (TPCĐ) cho cổ đông hiện hữu, huy động dự kiến 200 tỷ đồng với lợi suất chỉ 6%.

2 triệu TPCĐ mà Transimex (TMS) dự kiến phát hành có mệnh giá 100.000đ/trái phiếu, bán cho cổ đông hiện hữu với tỷ lệ 40,72:1 (cổ đông sở hữu 40,72 cổ phiếu sẽ được quyền mua 01 TPCĐ). Lợi suất trái phiếu là 6%/năm. Thời gian thực hiện dự kiến trong năm 2021 và sau khi được UBCKNN nước chấp thuận.

TMS sẽ phát hành 2 triệu trái phiếu chuyển đổi để huy động vốn đầu tư vào các Trung tâm Logistics.

Với 200 tỷ đồng vốn huy động được từ TPCĐ, TMS sẽ dùng 50 tỷ đồng góp vốn vào Công ty CP Dịch vụ Logistics Thăng Long để thực hiện dự án Trung tâm Logistics Thăng Long giai đoạn 2; 60 tỷ đồng góp vốn vào Công ty CP Logistics Vĩnh Lộc để thực hiện dự án Trung tâm Logistics Vĩnh Lộc giai đoạn 1; 30 tỷ đồng tài trợ một phần vốn vay cho Công ty CP Giao nhận Vận tải miền Trung để đầu tư Trung tâm Logistics Vinatrans Đà Nẵng và 60 tỷ đồng Dự phòng nguồn trả nợ trái phiếu Công ty CP Transimex 2019 và bổ sung vốn lưu động.

Ngoài ra, HĐQT TMS cũng thông qua việc bảo lãnh cho Công ty TNHH MTV Transimex Hi-Tech Park Logistics vay vốn trung dài hạn tại Ngân hàng với hạn mức không quá 140 tỷ đồng và thông qua việc Công ty sẽ vay vốn lưu động tại ngân hàng với hạn mức không quá 100 tỷ đồng.

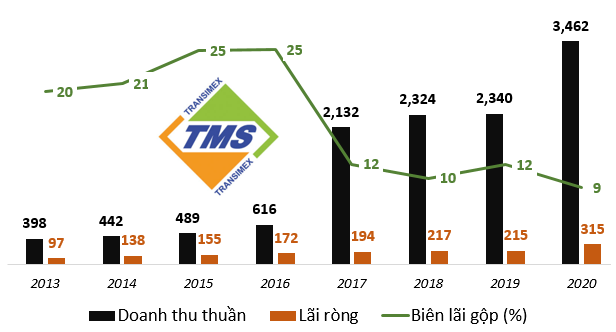

Về tình hình kinh doanh, TMS đạt 3.465 tỷ đồng doanh thu, tăng 48% so với năm trước và lợi nhuận sau thuế đạt 315 tỷ đồng, tăng 47% so với năm 2019. Riêng Quý 4/2020, doanh thu thuần của TMS đạt 1.171 tỷ đồng, tăng 115% so với cùng kỳ năm trước và chiếm tỷ trọng 38% của cả năm. Cùng với đó, LNST Quý 4/2020 cũng tăng 53% so với cùng kỳ, đạt mức 98,3 tỷ đồng.

Tổng tài sản của TMS tính đến ngày 31/12/2020 đạt 3.963 tỷ đồng, tăng 653 tỷ đồng so với hồi đầu năm, tương đương với 19,72%. Nợ phải trả là hơn 1.539 tỷ đồng, tăng hơn 176 tỷ đồng so với đầu năm. Trong đó, nợ ngắn hạn là 939 tỷ đồng và nợ dài hạn là hơn 600 tỷ đồng, chủ yếu là vay và nợ thuê tài chính dài hạn (586 tỷ đồng).

Doanh thu và lợi nhuận của TMS qua các năm.

Theo các chuyên gia phân tích của Agriseco Research, sự tăng trưởng đáng ghi nhận của TMS được kỳ vọng sẽ duy trì trong tương lai bởi các yếu tố như: Thời gian lưu kho tăng lên; Tiềm năng tăng trưởng thị trường chung vẫn đang mở rộng và TMS đang dần cải thiện mô hình kinh doanh, hiện TMD đang sở hữu và khai thác 5 kho bãi, trong đó đóng vai trò động lực phát triển trong tương lai là Trung tâm Logistic Công nghệ cao và Trung tâm Logistic Thăng Long. Với chiến lược đầu tư lắp đặt các giá đỡ trong năm 2020 của TMS, biên lợi nhuận mảng khai thác kho bãi được kỳ vọng sẽ gia tăng đáng kể trong năm 2021.

Bên cạnh đó, quỹ đầu tư Casso Investment đã thoái toàn bộ 17,23 triệu cổ phiếu, tương đương 24,34% vốn điều lệ của TMS trong tháng 12/2020. Thay vào đó, Ryobi Việt Nam, thành viên của một tập đoàn hoạt động trong lĩnh vực vận tải từ Nhật Bản đã mua vào 16,8 triệu cổ phiếu và thay thế Casso Investment trở thành cổ đông lớn nhất của TMS với tỷ lệ sở hữu là 23,7%.

Agriseco Research đánh giá, TMS là một điểm sáng trong ngành Logistic khi năm vừa qua đã có sự tăng trưởng đáng kể và có hiệu suất hoạt động cao hơn mặt bằng chung. Với việc TMS có sự thay đổi cổ đông lớn từ quỹ đầu tư tài chính sang tập đoàn Logistics lớn quốc tế được kỳ vọng sẽ là động lực để doanh nghiệp tái cơ cấu và phát triển trong tương lai. Agriseco Research dự phóng LNST 2021 của TMS có thể tăng 25% và duy trì tăng trưởng 2 chữ số trong các năm sau đó.

Có mục đích huy động vốn rõ ràng, tiềm năng tăng trưởng tích cực, đây có lẽ cũng là những nguyên nhân khiến TMS có thể tính toán bán TPCĐ cho cổ đông hiện hữu với lợi suất khá hấp dẫn so với lợi suất bình quân trên thị trường. Lưu ý rằng ngay cả các ngân hàng phát hành trái phiếu, lợi suất kì hạn bình quân từ 1 năm, 3 năm hoặc thậm chí dài hạn, có chuyển đổi hoặc không, hầu hết đều đang có lợi suất phổ biến ở mức trên 8%. Trong khi đó, lãi suất cho vay dài hạn của các ngân hàng thương mại với các lĩnh vực không thuộc 5 nhóm ngành ưu tiên, hiện cũng đang phổ biến từ khoảng 7%.

Trên thực tế, đây không phải lần đầu TMS có ý định huy động vốn thông qua việc phát hành TPCĐ.

Tháng 6/2018, TMS cũng đã phát hành thành công 2.879.393 TPCĐ, thời hạn 2 năm và lãi suất 6,5%. Với đợt phát hành này, TMS đã thu về gần 288 tỷ đồng. Lô trái phiếu này cũng đã được TMS chuyển đổi cho trái chủ làm 2 đợt, với tỷ lệ chuyển đổi thành công rất cao.

Sau 2 đợt, TMS đã chuyển đổi thành công 2.679 triệu trái phiếu sang cổ phiếu cho trái chủ, tương đương với 93,12% tổng khối lượng TPCĐ đã phát hành. Sau khi hoàn tất chuyển đổi trái phiếu, vốn điều lệ của TMS đạt hơn 704 tỷ đồng, trong đó, cổ đông lớn chiếm 82,13%, tương đương với hơn 578 tỷ đồng.

Giới chuyên gia đánh giá, phương án huy động vốn thông qua phát hành TPCĐ cho cổ đông hiện hữu của TMS khá thành công, khi huy động được một lượng vốn lớn, với mức lãi suất rẻ so với mặt chung. Hơn nữa, sau khi đáo hạn và được chuyển đổi, vốn điều lệ của doanh nghiệp cũng được tăng lên.

Một điểm đáng lưu ý, trên thị trường chứng khoán, TMS mặc dù với kết quả tăng trưởng vượt COVID-19 của mình, đã có mức tăng thị giá cổ phiếu đáng kể. Đì cùng còn có động lực của đợt mua bán thay đổi cổ đông lớn. Dù vậy, thanh khoản của TMS nói chung vẫn bị đánh giá. Đây cũng là yếu điểm khiến TMS sẽ bị giảm sức hút nếu tăng vốn bằng cổ phiếu. Trong khi đó, phương án sử dụng công cụ nợ là TPCĐ lại sẽ phù hợp hơn với các cổ đông hiện hữu đang gắn bó cùng công ty.

Tuy nhiên, chuyên gia đầu tư lưu ý, TPCĐ cũng có những rủi ro nhất định đối với các trái chủ như: Rủi ro về lãi suất hay còn gọi là rủi ro thị trường. Thường đối với TPCĐ có lãi suất thấp hơn trái phiếu thường. Hơn nữa, giá TPCĐ sẽ biến động ngược chiều với sự thay đổi của lãi suất. Khi lãi suất tăng thì giá trái phiếu sẽ giảm và ngược lai. Nếu nhà đầu tư phải bán trái phiếu trước khi nó đáo hạn trong điều kiện lãi suất tăng lên thì nhà đầu tư đó sẽ bị lỗ vốn, tức là bán trái phiếu đó dưới giá mua. Tất cả các loại TPCĐ, trừ trái phiếu có lãi suất thả nổi, đều phải chịu rủi ro này.

Ngoài ra, TPCĐ còn có những rủi ro khác như: rủi ro tái đầu tư; rủi ro thanh toán; rủi ro lạm phát; rủi ro tỷ giá hối đoái và rủi ro thanh khoản. Trong đó, rủi ro về thanh toán hay còn gọi là rủi ro tín dụng, là rủi ro mà người phát hành trái phiếu có thể vỡ nợ, tức là mất khả năng thanh toán đúng hạn các khoản lãi và gốc của đợt phát hành.

Có thể bạn quan tâm