Trong bối cảnh việc phát hành trái phiếu riêng lẻ bị siết chặt, nhiều chuyên gia dự báo các doanh nghiệp quay về “gõ cửa” ngân hàng mạnh hơn trong năm 2021.

Tuy nhiên, nếu vẫn trông vào tín dụng- kênh vốn lãi suất thấp, nhiều doanh nghiệp vẫn sẽ bị hạn chế tiếp cận kênh này.

Những doanh nghiệp niêm yết cần cân nhắc giữa các kênh vay ngân hàng và huy động qua chứng khoán sơ cấp.

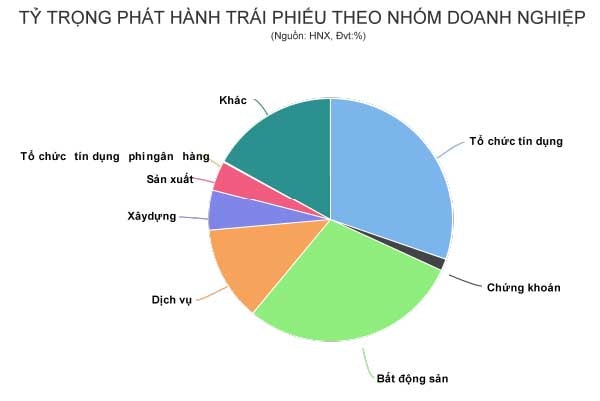

Năm 2020 là năm bùng nổ của trái phiếu doanh nghiệp trước thời hạn Nghị định 81/2020/NQ-CP có hiệu lực đầu tháng 9/2020. Lũy kế cả năm 2020, giá trị phát hành và quy mô trái phiếu doanh nghiệp được tung ra vẫn đạt tăng trưởng vượt kỳ vọng dù vướng “vòng kim cô” các quy định mới.

Chia sẻ với DĐDN, ông Nguyễn Đình Tùng, TGĐ OCB cho biết, mặc dù OCB không nắm giữ và đầu tư trái phiếu doanh nghiệp, song quan điểm của nhà làm ngân hàng lâu năm là hiện tại, trái phiếu vẫn chưa là kênh phát huy được hết giá trị của mình, do đó các doanh nghiệp mới phụ thuộc vào tín dụng. Song trên thế giới từ xưa đến nay, tín dụng ngân hàng không phải là kênh vốn trung và dài hạn cho doanh nghiệp.

“Sở dĩ Việt Nam vẫn đang phụ thuộc vào tín dụng, vì chưa thể thay đổi được cơ cấu ban đầu của thị trường vốn. Việc yêu cầu và khép doanh nghiệp, nhà đầu tư vào chuẩn mực để nâng dần chuẩn thị trường trái phiếu như Nghị định 81/2020/NĐ-CP là vô cùng cần thiết. Nhưng càng cần hơn việc phát triển các nhà định giá, xếp hạng tín nhiệm doanh nghiệp, các quy định công khai minh bạch thông tin… để thị trường trái phiếu doanh nghiệp thực sự phát triển”, ông Tùng nói.

Năm 2021, theo dự báo của SSI Reseach, sẽ có sự dịch chuyển của nhu cầu vốn từ kênh trái phiếu doanh nghiệp trở về với tín dụng ngân hàng. Điều đó là dễ hiểu, bởi trong khi kênh trái phiếu bị siết chặt thì lãi suất vay vốn tín dụng đã về mức rất thấp. Việc giãn lộ trình siết tỷ lệ huy động ngắn cho vay trung và dài hạn cũng lùi ra xa hơn. Các ngân hàng Big 4 và cả các ngân hàng TMCP đều đã và đang đồng loạt tăng vốn, nâng CAR, nên điều kiện cung ứng vốn sẽ dồi dào hơn.

Ngoài những kênh huy động vốn hữu hiệu của doanh nghiệp như đề cập trong bài viết này, tâm điểm của đầu 2021 vẫn là câu chuyện sửa đổi Thông tư 01/2020/TT-NHNN. Sửa đổi hay không và ra sao, đó hẳn sẽ là những nội dung mà cả nhà băng lẫn những người vay nóng lòng, muốn được biết sớm để có thể tính toán phương án kinh doanh để trả nợ cũ, vay nợ mới hoặc “kê cao gối, ăn Tết ngon” trước khi bước vào một mùa vụ mới.

Lãi suất cho vay ở Việt Nam đã được đưa về mức thấp nhất trong khu vực năm 2020 và dự kiến sẽ được tiếp tục được duy trì trong năm nay. Lãi suất có thể giảm thêm hay không phụ thuộc vào việc giảm suất điều hành của NHNN hoặc việc cắt giảm chi phí hoạt động, chia sẻ lợi nhuận từ các ngân hàng thương mại. Tuy nhiên, nhiều chuyên gia cho rằng biên độ giảm lãi suất, nếu có, cũng không cao. Mức lãi suất này hiện đang được cho là “giá đấy” để giữ chân huy động. Trong trường hợp giảm thêm, thanh khoản tiền đồng của các nhà băng có thể bị sụt giảm.

Mặc dù người đứng đầu NHNN đã yêu cầu các ngân hàng TMCP phải xây dựng kế hoạch giảm chỉ tiêu lợi nhuận để giảm lãi vay cho các doanh nghiệp trong năm 2021, nhưng điều đó không đồng nghĩa kênh tín dụng sẽ mở cửa ào ạt cho vay.

Năm 2021, chỉ tiêu tăng trưởng tín dụng dự kiến được NHNN ấn định ở mức 12%, chỉ nhỉnh hơn 1% so với kết quả đạt được trong năm 2020. Dù yêu cầu ngành ngân hàng phải chia sẻ hơn nữa, nhưng Thủ tướng Chính phủ cũng đã nhắc đến chuyện không để lạm phát xảy ra.

Khẳng định năm 2021, các ngân hàng cần tính toán phương án để hỗ trợ doanh nghiệp theo tinh thần “một miếng khi đói bằng gói khi no”, song Phó Thống đốc NHNN Đào Minh Tú cũng cho hay "hỗ trợ, chia sẻ phải đặt ưu tiên hàng đầu là bảo đảm an toàn tài chính lành mạnh của các tổ chức tín dụng trong trung và dài hạn cũng như an toàn của hệ thống ngân hàng". Điều này đồng nghĩa sẽ không có chuyện NHNN khuyến khích hạ chuẩn tín dụng.

Bởi vậy, những doanh nghiệp niêm yết sẽ cân nhắc giữa các kênh vay ngân hàng, huy động qua chứng khoán sơ cấp khi thị trường đang vô cùng sôi động, tạo điều kiện cho các kế hoạch hút vốn mới.

Có thể bạn quan tâm