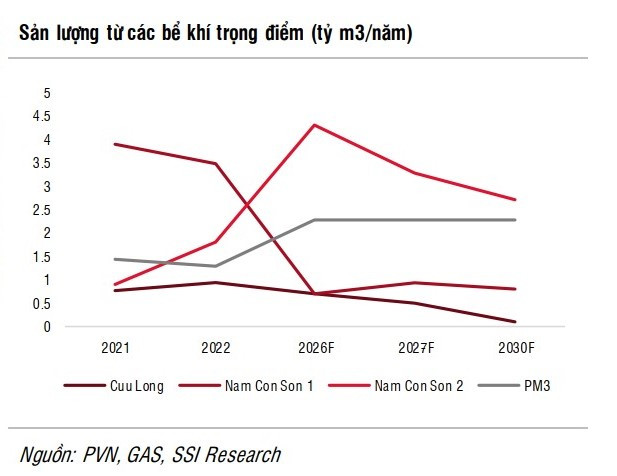

Trong năm 2024, với dự báo giá dầu khó tăng mạnh, dự án Block B vẫn sẽ là động lực chính của ngành dầu khí với tính chất khá cấp thiết để bù đắp cho các mỏ khí nội địa đang dần cạn kiệt.

>>>Giá dầu thô ảnh hưởng đến chu kỳ kinh doanh của ngành dầu khí tại Việt Nam

Hoạt động E&P sôi động hơn làm tăng nhu cầu thăm dò và phát triển các mỏ dầu khí cũng như nhu cầu khoan cao hơn.

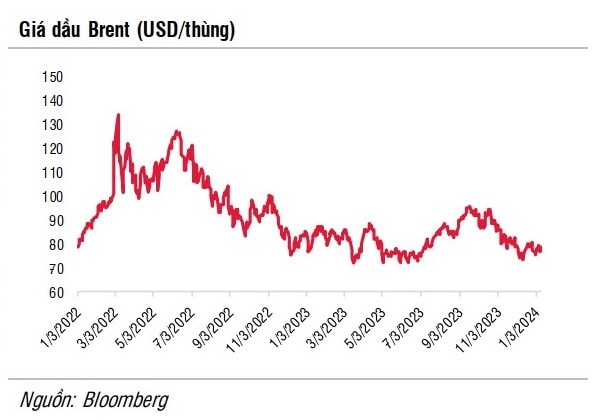

Theo Công ty Chứng khoán SSI, giá dầu trung bình năm 2024 có thể duy trì ổn định hoặc giảm nhẹ so với mức giá trung bình năm 2023 do nhu cầu có thể tăng trưởng chậm lại trong khi sản lượng tăng: Theo EIA, nhu cầu dầu toàn cầu dự báo tăng 2,3 triệu thùng/ngày lên 101,7 triệu thùng/ngày trong năm 2023, cao hơn mức tăng chậm 1,8 triệu thùng/ngày của nguồn cung (đạt 101,9 triệu thùng/ngày).

Trong năm 2024, tăng trưởng nhu cầu toàn cầu dự kiến sẽ chậm lại còn 1,1 triệu thùng/ngày. Mặt khác, mặc dù OPEC+ tiếp tục cắt giảm 2,2 triệu thùng trong quý I/2024, nguồn cung dự kiến sẽ tăng 1,2 triệu thùng/ngày từ các quốc gia không thuộc OPEC+, đặc biệt là Mỹ, Brazil và Iran. Nguồn cung từ Mỹ ước tính tăng 1,4 triệu thùng/ngày trong năm 2023, chiếm 2/3 mức tăng trưởng nguồn cung ngoài OPEC+, so với mức giảm 400 nghìn thùng/ngày của OPEC+.

“Chúng tôi kỳ vọng giá dầu trung bình sẽ đạt mức 75-85 USD/thùng trong năm 2024 so với mức trung bình 82 USD/thùng so với đầu năm. Theo Wood Mackenzie, mức giá này vẫn mang lại lợi nhuận cho phần lớn các dự án E&P hiện tại”, SSI nhận định.

SSI cho rằng, với môi trường giá dầu neo ở mức cao trong năm 2023, hoạt động E&P toàn cầu đã ấm hơn đáng kể sau một thời gian dài thiếu đầu tư (giai đoạn 2016-2021), khi các quốc gia ở cả khu vực Trung Đông và APAC công bố kế hoạch bổ sung công suất trong 3-5 năm tới, thúc đẩy nhu cầu về các dịch vụ thượng nguồn như xây dựng EPCI và khoan ngoài khơi.

Cụ thể, Công ty Dầu khí Quốc gia Abu Dhabi của UAE (ADNOC) đã phân bổ 650 triệu USD cho hàng nghìn giếng khoan trong kế hoạch tăng 25% công suất sản xuất dầu của UAE lên 5 triệu thùng/ngày vào năm 2030. Saudi Aramaco cũng có kế hoạch tăng công suất thêm 1 triệu thùng/ngày vào năm 2027.

Đối với Việt Nam, PVN cũng cho biết, năm 2023 là năm thành công trong hoạt động thăm dò và sản xuất, với trữ lượng thăm dò mới là 13 triệu tấn quy dầu trong khi sản lượng dầu thô đạt 10,5 triệu tấn (cao hơn 12% so với kế hoạch). Sản lượng khí sản xuất cũng đạt 7,5 tỷ m3 (cao hơn 25% so với kế hoạch).

Tại thị trường trong nước, kết thúc 1 năm 2023 kém tích cực, các hoạt động phát triển E&P đã bắt đầu có dấu hiệu cải thiện trong năm 2024 với việc hoàn thành và khởi động nhiều dự án như. Dự án Block B vẫn là dự án E&P lớn nhất cả nước có thể đạt được quyết định đầu tư cuối cùng và khởi công xây dựng trong nửa cuối năm 2024.

Cũng theo SSI, PVN đã tổ chức lễ ký kết và triển khai tại Hà Nội để khởi động đại dự án điện khí Block B – Ô Môn vào tháng 10/2023, tại buổi lễ liên danh nhà thầu PTSC-McDermott đã được trao gói thầu EPCI #1 với điều khoản giới hạn. Tổng giá trị của gói EPCI #1 ước tính có tổng giá trị là 1,1 tỷ USD.

Trong năm 2024, với dự báo giá dầu khó tăng mạnh, dự án Block B vẫn sẽ là động lực chính của ngành dầu khí với tính chất khá cấp thiết để bù đắp cho các mỏ khí nội địa đang dần cạn kiệt trong thời gian tới. Chính phủ Việt Nam vẫn duy trì mục tiêu khai thác dòng khí đầu tiên vào cuối năm 2026.

Tuy nhiên, theo đơn vị này, vẫn còn những trở ngại trong việc giải quyết FID, đặc biệt là việc ký kết GSPA/GSA với cả sản lượng cam kết, giá khí và quyết định đầu tư cuối cùng cho dự án nhà máy điện Ô Môn 3 & 4. Những vấn đề này cần được Chính phủ làm rõ và đưa ra các biện pháp cụ thể hơn.

Công ty Chứng khoán này cũng cho rằng, hoạt động E&P sôi động hơn làm tăng nhu cầu thăm dò và phát triển các mỏ dầu khí cũng như nhu cầu khoan cao hơn, đặc biệt đối với phân khúc khoan ngoài khơi vì hầu hết nhu cầu đều tập trung ở khu vực Trung Đông và APAC.

Điều này đẩy giá thuê ngày của các giàn khoan tự nâng IC 360-400 lên khoảng 120.000-150.000 USD/ngày (từ mức thấp 60 nghìn USD/ngày trong năm 2021), gần như tương đương với khung giá trong chu kỳ khoan trước đây (giai đoạn 2013-2015), và giá thuê giàn nửa chìm nửa nổi được đẩy lên mức 250.000 – 300.000 USD/ngày (cao hơn gấp đôi so với mức đáy gần đây).

Theo S&P Global, tỷ lệ công suất giàn khoan cũng tốt hơn nhiều đạt gần 90%, so với công suất năm ngoái là từ 75% - 80%. Nguồn cung mới cũng rất hạn chế, với các đơn đóng mới chỉ chiếm khoảng 4% số lượng giàn khoan tự nâng hiện tại, do đó, bất kỳ sự tăng trưởng nào về nhu cầu sẽ đẩy giá thuê tăng lên.

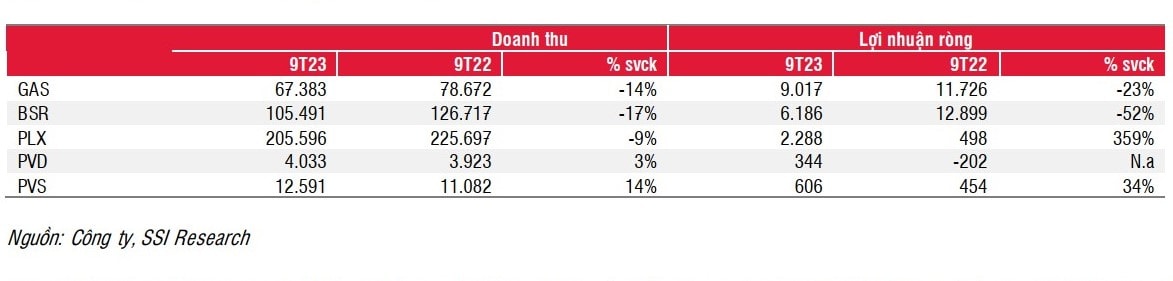

“Chúng tôi dự báo sự phân hóa về tăng trưởng lợi nhuận trong năm 2023 vẫn sẽ tiếp diễn trong năm 2024. Năm 2023 là năm ghi nhận sự phân hóa về tăng trưởng lợi nhuận của các công ty dầu khí, trong đó các công ty trung nguồn như BSR và GAS có sự sụt giảm lợi nhuận đáng kể so với mức đỉnh năm 2022 do giá dầu giảm. Ngược lại, các công ty thượng nguồn như PVS và PVD đã đạt được sự phục hồi lợi nhuận tích cực nhờ hoạt động E&P sôi động hơn”, SSI nhận định.

Có thể bạn quan tâm

Giá dầu thô ảnh hưởng đến chu kỳ kinh doanh của ngành dầu khí tại Việt Nam

04:30, 20/12/2023

COP28: Kỳ vọng thay đổi từ ngành dầu khí

04:00, 26/11/2023

50 gian hàng quốc tế tụ hội tại triển lãm chuyên ngành dầu khí lần thứ 9

16:00, 25/10/2023

Cổ phiếu ngành dầu khí có biến động “cùng pha” với giá dầu?

05:30, 23/10/2023

Triển vọng nào cho cổ phiếu ngành dầu khí trong năm 2024?

04:30, 18/10/2023