Phát hành trái phiếu xanh đang là công cụ huy động vốn được doanh nghiệp quan tâm khi nguồn vốn tài trợ hướng đến các dự án khí hậu và môi trường ngày càng lớn.

Trong khi chờ danh mục xanh được ban hành và các dự án được phân loại, dán nhãn xanh một cách có hệ thống, với tiêu chí cụ thể, cả doanh nghiệp tiếp cận vốn lẫn bên trái chủ vẫn đang phải chủ động tìm điểm tiếp cận lẫn nhau.

Từ danh mục phân loại…

Số liệu của Asia Bond cho thấy, trong giai đoạn 2019-2023, Việt Nam đã phát hành khoảng 1,16 tỷ USD trái phiếu xanh, trở thành thị trường phát hành trái phiếu xanh lớn thứ hai khu vực ASEAN, chỉ xếp sau Singapore.

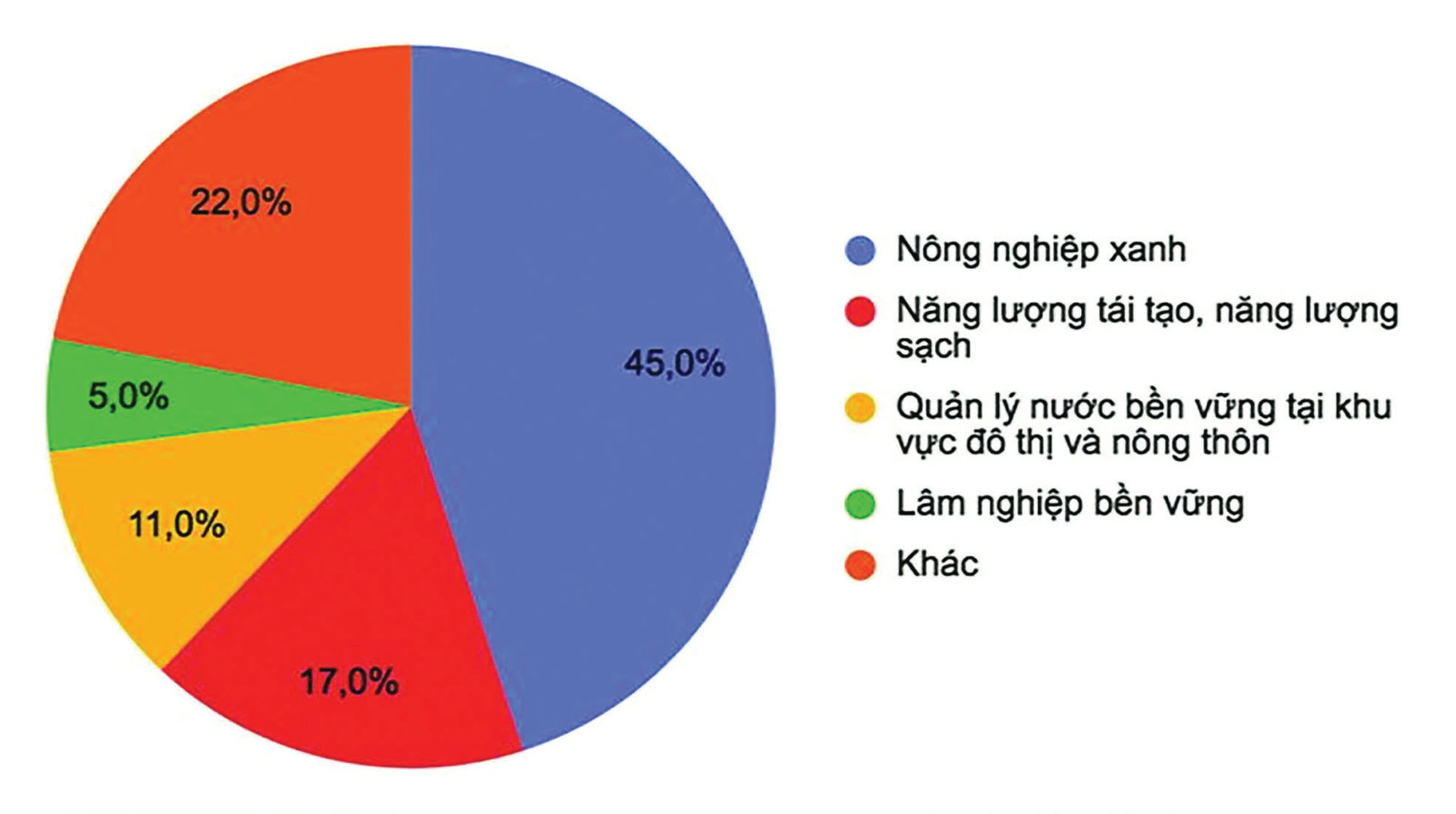

Đây là giai đoạn đầu tư các dự án năng lượng tái tạo bùng nổ ở Việt Nam. Theo đó, các doanh nghiệp năng lượng tái tạo đóng vai trò chủ thể phát hành trái phiếu xanh khá lớn. Đáng chú ý, cột mốc của thị trường trái phiếu xanh được đánh dấu với sự kiện vào năm 2022, qua tư vấn của VCBS, đã phát hành thành công 1.725 tỷ đồng trái phiếu xanh cho EVNFinance. Đây là trái phiếu doanh nghiệp đầu tiên được xác định là trái phiếu xanh theo tiêu chuẩn quốc tế tại thị trường Việt Nam.

Ngoài nhóm doanh nghiệp năng lượng tái tạo, ngân hàng cũng là đối tượng huy động vốn qua trái phiếu xanh để tạo vốn xanh tài trợ cho các dự án có lợi ích về môi trường. Các ngân hàng như Vietcombank, VPBank, HDBank, OCB, Agribank… cũng đã và đang hợp tác nhận vốn xanh từ tài trợ của nhiều định chế quốc tế.

Gần nhất, Tổ chức Tài chính Quốc tế (IFC) đã ký cam kết cung cấp gói tài trợ 150 triệu USD cho Ngân hàng TMCP Đông Nam Á (SeABank, Hose: SSB). Gói tài trợ của IFC bao gồm khoản đầu tư vào trái phiếu xanh lam đầu tiên ở Việt Nam.

Có thể nói với IFC và SeABank, lần đầu tiên trên thị trường Việt Nam, các khái niệm trái phiếu xanh lam, xanh lá được nhắc đến cụ thể như vậy trong 1 gói tài trợ vốn xanh chung, và được chia theo từng mục đích xanh. Các khái niệm và phân loại xanh chi tiết như vậy của cùng 1 doanh nghiệp phát hành thực tế đã cho thấy rằng đã đến lúc, việc ban hành danh mục phân loại xanh bao gồm các dự án hoặc hoạt động đầu tư kèm theo các tiêu chí về môi trường - điều mà đã được các chuyên gia góp ý, kiến nghị từ lâu nhưng vẫn chưa có, đến nay là vô cùng cấp thiết. Bởi danh mục phân loại xanh chính là cơ sở căn bản giúp cho các tổ chức tài chính, nhà đầu tư, cơ quan quản lý Nhà nước, cơ quan xây dựng chính sách và các bên liên quan xác định khoản đầu tư nào có thể được gắn nhãn “xanh”, từ đó đưa ra các quyết định về các khoản đầu tư thân thiện với môi trường, khuyến khích và mở rộng việc thực hiện các dự án và hoạt động kinh tế bền vững với môi trường, đóng góp vào các mục tiêu bảo vệ môi trường cụ thể.

… đến “dán nhãn”

Ở một khía cạnh khác, theo định nghĩa của SSC/IFC/CBI, trái phiếu xanh là trái phiếu thông thường với hai đặc điểm phân biệt: nguồn vốn thu được từ phát hành trái phiếu được phân bổ riêng cho các dự án có lợi ích về môi trường (được hiểu về bản chất là gắn liền với đồng lợi ích xã hội) và cung cấp sự minh bạch và công khai rõ ràng về việc quản lý nguồn vốn thu được từ phát hành trái phiếu.

Nói cách khác, về mặt cấu trúc, trái phiếu xanh giống như trái phiếu thông thường, có đặc điểm rủi ro/lợi ích tương đương và tuân theo các thủ tục phát hành giống nhau, nhưng nguồn vốn thu được từ phát hành trái phiếu được sử dụng cho nhiều loại dự án khí hậu và môi trường khác.

Trong khi đó, trái phiếu khí hậu, trái phiếu xã hội, trái phiếu bền vững… không chỉ tùy thuộc trái phiếu chuyên đề mà còn có nội hàm nguyên tắc khác.

“Chúng ta thấy rằng, trên thị trường quốc tế hiện có khá nhiều quan điểm trái phiếu xanh khác nhau. Hiện có một số quan điểm và cách tiếp cận khác nhau về danh mục phân loại như danh mục phân loại bền vững, danh mục phân loại xanh, danh mục phân loại khí hậu…,” Th.S Nguyễn Thị Thu Hà (Đại học Kinh tế TPHCM) cho biết. Cũng do đó, tách bạch trái phiếu xanh, trái phiếu bền vững, trái phiếu xã hội, trái phiếu khí hậu… là cần thiết để phục vụ cho việc “dán nhãn” trái phiếu chuyên đề. Điều này không chỉ nhằm duy trì các thông lệ tốt nhất, cung cấp các thị trường nhất quán nhằm duy trì niềm tin của nhà đầu tư, mà còn để tránh rủi ro “cung cấp thông tin gây hiểu lầm” với mối nguy cơ “giả xanh -greenwashing” đang bắt đầu tràn lan khó kiểm soát trên thị trường.

Theo các chuyên gia, tại Việt Nam, mối quan tâm với tài chính xanh nói chung đang ngày càng được đẩy mạnh. Nhu cầu của nhà đầu tư đối với trái phiếu xanh cũng tăng lên. Tầm nhìn xa, quyết tâm của Chính phủ, nhu cầu của thị trường, doanh nghiệp là động lực để mở rộng quy mô của tài chính xanh. Song việc phát hành trái phiếu xanh cho đến nay cơ bản vẫn còn chậm. Những nỗ lực tự tìm kiếm, hợp tác với các bên để xây dựng Khung tiêu chuẩn xanh của một số ngân hàng; cũng như nhiều doanh nghiệp đã vươn lên trên thị trường phát hành trái phiếu xanh như những điểm sáng giúp Việt Nam không tụt lại trong cuộc đua đáp ứng thay đổi theo văn hóa đầu tư hướng về bền vững, carbon thấp… Chúng ta còn cần hơn khởi phát có tính bệ phóng xa của nền tảng hệ thống pháp lý, các tiêu chuẩn xanh phù hợp đặc thù nền kinh tế và đảm bảo các tiêu chuẩn quốc tế.