Dưới áp lực của tỷ giá và để hạn chế sự mất giá của tiền Đồng nếu tình hình vẫn diễn biến không thuận lợi, lãi suất có thể tăng lên và bắt đầu ngay từ thời gian tới của quý II/2024.

>>>Giải pháp ổn định tỷ giá

Sự kiện đáng chú ý nhất trong tuần cận những ngày trước kỳ nghỉ lễ 5 ngày, là Ngân hàng Nhà nước (NHNN) đã bơm ròng một khoản cho hệ thống qua kênh OMO với lãi suất tăng cao hơn thường lệ. Đây là một trong những tín hiệu để thị trường đặt vấn đề quan tâm khá lớn đối với lãi suất ngân hàng liệu có nhấc lên trong thời gian tới.

Thống kê của Chứng khoán Tiên Phong (TPS) cho biết, bối cảnh quốc tế với việc Fed vẫn phải đương đầu lạm phát ở xa mục tiêu, giá vàng và dầu tăng sau căng thẳng chiến sự ở Trung Đông leo thang, dẫn đến đồng bạc xanh tăng giá trở lại gây áp lực lên tỷ giá.

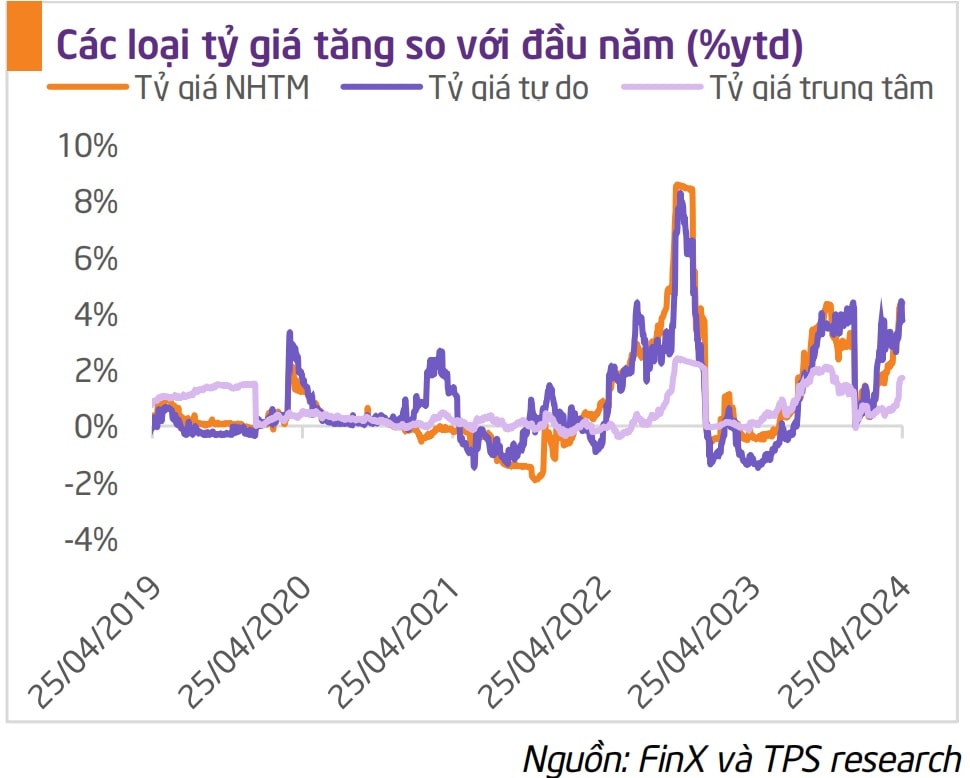

Tính tới 25/04/2024, tỷ giá USD/VND của ngân hàng thương mại đang ở mức 25.487. Tỷ giá USD/VND ở thị trường tự do ở mức 25.700 và tỷ giá trung tâm 24.274. Mức tăng tương ứng của 3 loại tỷ giá so với đầu năm lần lượt là 4,4%, 3,8% và 1,7%. Đối với tỷ giá NHTM, đây là mức tăng cao nhất kể từ đầu năm. (Nguồn: TPS)

NHNN đã sử dụng một số công cụ để điều tiết tỷ giá như bơm/hút tiền qua kênh OMO, đấu thầu vàng, bán USD và tăng lãi suất khoản vay qua kênh Repo. Theo TPS, những biện pháp này đã góp phần hạ nhiệt tỷ giá trên thị trường tự do trong những ngày gần đây, tuy nhiên, tỷ giá ngân hàng vẫn chưa có dấu hiệu hạ nhiệt.

Sự kiện đáng chú ý nhất là NHNN vừa bơm ra qua kênh OMO gần 36 nghìn tỷ đồng với mức lãi suất 4,25% và kỳ hạn 14 ngày. Điều này đã làm cho nhiều nhà đầu tư quan ngại khi NHNN bơm một lượng tiền lớn và đưa ra mức lãi suất cao hơn thường lệ là 0,25 điểm phần trăm (lãi suất ở những phiên trước đó là 4,0%). Tuy nhiên, theo đánh giá của TPS, sự kiện này sẽ có tác động tích cực tới tỷ giá và thanh khoản cho hệ thống ngân hàng bởi một số lý do như:

Thứ nhất, NHNN tăng khối lượng bơm ra chủ yếu là để đảm bảo thanh khoản cho kỳ nghỉ lễ kéo dài (đang diễn ra), người dân thường sẽ rút tiền nhiều cho các hoạt động giải trí, tiêu dùng. Điều này sẽ có tác động tích cực tránh thiếu hụt như một số kỳ nghỉ lễ trước đây. Hơn nữa, sau khi trừ đi khoản Reverse repo đáo hạn được phát hành ngày 16/04/2024 thì số tiền ròng bơm ra qua kênh Reverse repo (một công cụ của kênh OMO) ròng ngày 23/04/2024 là gần 24 nghìn tỷ đồng.

>>>Châu Á “đau đầu” trước việc trì hoãn cắt giảm lãi suất của Fed

Thứ hai, NHNN tăng lãi suất cũng không quá đặc biệt do: (1) Đây là khoản vay có kỳ hạn 14 ngày nên cao hơn với kỳ hạn 7 ngày 0,25% cũng khá hợp lý, (2) NHNN đã đấu giá vàng để ổn định thị trường vàng trong nước. Tuy nhiên, có rất ít doanh nghiệp tham gia, lượng vàng trúng thầu không nhiều nên NHNN đã tăng nhẹ lãi suất qua kênh Repo nhằm nâng giá VND, ổn định hơn về mặt tỷ giá. Tỷ giá ổn định góp phần kiểm soát được lạm phát, gia tăng niềm tin cho nhà đầu tư nước ngoài, giúp giữ được dòng vốn nước ngoài cũng như đầu tư thêm trong thời gian tới, bao gồm vốn gián tiếp và trực tiếp.

Thứ ba, hiện nay căng thẳng địa chính trị ở Trung Đông đang tạm thời hạ nhiệt sẽ có tác động tích cực tới giá dầu và giá vàng tạo nhiều dư địa hơn cho chính sách tài khóa cũng như tiền tệ trong thời gian tới.

Nhận định về động thái tăng lãi suất điều hành trên OMO và nỗi lo tăng lãi suất của thị trường, ông Trần Ngọc Báu - CEO WiGroup - cho rằng việc rộ lên lo lắng về việc hệ thống ngân hàng thiếu thanh khoản nghiêm trọng và dường như NHNN đã chính thức nâng lãi suất điều hành là... "chim sợ cành cong". Trên quan điểm cá nhân, ông Báu cũng cho rằng thị trường đang lo sợ thái quá và chúng ta chưa cần lo lắng như vậy, bởi trước hết cả lãi suất Repo kỳ hạn 7 ngày và khối lượng ở kỳ hạn 14 ngày vào thời điểm bơm vốn cho thời gian cuối tháng là hợp lý. Ngoài ra, việc bán vàng và USD vẫn chỉ mới mang tính mùa vụ.

Chuyên gia nhận định thời gian sắp tới NHNN sẽ bơm - hút đan xen giống như giai đoạn từ tháng 7/2022 đến tháng 3/2023 và NHNN đang đi theo hướng “mở” lãi suất thị trường trước. Các bước tiếp theo làm gì, chẳng hạn như có nhấc lên lãi suất, thì vẫn cần phải theo dõi kỹ.

Áp lực tỷ giá và lạm phát khiến thị trường lo ngại chính sách tiền tệ có xu hướng siết lại. (Ảnh: Quốc Tuấn)

Phân tích định hướng của Chính phủ về tiếp tục chính sách tiền tệ nới lỏng để hỗ trợ phục hồi kinh tế là rất rõ nét, ông Lê Anh Tuấn, Giám đốc chiến lược Dragon Capital, cho rằng kinh tế Việt Nam tiếp tục cho thấy những tín hiệu phục hồi rõ nét với nền tảng cả chính sách tiền tệ và tài khoá nới lỏng, lợi nhuận doanh nghiệp quý I khá tốt. Các chỉ số vĩ mô theo ông Tuấn đều đang phục hồi, duy chỉ có tỷ giá tiêu cực.

Theo ông Tuấn, ba yếu tố "trụ cột" trong vĩ mô có thể tác động đến sự phát triển của thị trường chứng khoán gồm: Ổn định – Tăng trưởng – Chính sách tiền tệ. "Trước kia, chúng ta có ổn định và chính sách tiền tệ nới lỏng rất mạnh nhưng chưa có tăng trưởng, bây giờ lại có tăng trưởng nhưng chính sách tiền tệ đang có chiều hướng siết lại một chút và ổn định đang có phần dao động", ông nói.

Ông cũng cho rằng tỷ giá và sự gia tăng của nó, cũng như lãi suất và các động thái của NHNN sẽ là yếu tố cần phải theo dõi trong thời gian tới và có thể tác động rủi ro tới thị trường chứng khoán. Theo đó, dự báo để tìm điểm cân bằng giữa tỷ giá và lãi suất, ông cho rằng lãi suất tiền gửi trong nước sắp tới có thể tăng 50-150 điểm trong 3-6 tháng tới. "Chính sách tiền tệ vẫn nới lỏng, lãi suất chỉ thay đổi từ mức “cực kỳ thấp” và duy trì ở mức “thấp”", chuyên gia của Dragon Capital nhấn mạnh.

Dù vậy, theo vị chuyên gia, chính sách tiền tệ ở giai đoạn hiện tại thậm chí còn nới lỏng hơn cả năm 2009. Khi đó, lãi suất cho vay khoảng 6,5% còn bây giờ thấp hơn chỉ từ 5-6%.

Thực tế, một số NHTM đã rục rịch điều chỉnh các loại lãi suất tiền gửi trong tháng 4 sau khi giảm mạnh từ trước đó. Trên nền lãi suất tiền gửi đã điều chỉnh tháng 4 và dự phóng lãi suất tiền gửi tăng thêm từ 50-150 điểm cơ bản tới đây, theo các chuyên gia, vẫn đang trong xu hướng nới lỏng để hỗ trợ kinh tế.

Có thể bạn quan tâm