Năm 2024, tiền Đồng suy giảm vì một số yếu tố. Tuy nhiên, lãi suất không cần phải tăng hơn 100 điểm cơ bản để hỗ trợ tỷ giá USD/VND.

>>>Tỷ giá vẫn căng

Tính đến thời điểm bài viết này (26/4), tỷ giá USD/VND đã tăng 4,5% so với đầu năm, mức mà Ngân hàng Nhà nước Việt Nam (NHNN) trước đây đã có hành động cụ thể để hỗ trợ VND. Giá trị của VND chưa mất giá quá 3,5% trong bất kỳ năm dương lịch nào kể từ năm 2015, ngay cả trong những năm mà khi đó tỷ giá hối đoái của các nước trong khu vực của Việt Nam đã mất giá từ 4,1% so với đầu năm (đối với Malaysia) đến 8,5% (đối với Thái Lan trong năm 2024). Khả năng phục hồi tương đối của VND đã giúp Thống đốc NHNN được xếp hạng A+ từ Tạp chí Tài chính Toàn cầu vào năm ngoái và phản ánh quyết tâm mạnh mẽ của NHNN nhằm ổn định đồng tiền Việt Nam sau đợt đồng Nhân dân tệ của Trung Quốc mất giá mạnh vào năm 2015.

Giá vàng cũng gây áp lực lên tỷ giá USD/VND do nhà đầu tư Việt Nam đẩy mạnh việc mua vàng, và việc mua vàng của người dân đã dẫn đến việc tăng lượng mua USD. Ảnh minh họa: Quốc Tuấn

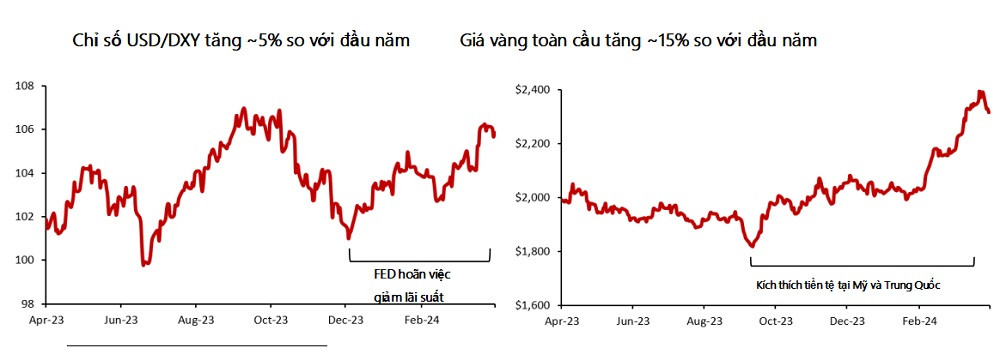

Năm nay, đồng VND suy giảm bởi một số các yếu tố, bao gồm đồng Đô la Mỹ (USD) bất ngờ tăng giá mạnh gần 5% so với đầu năm (đối với chỉ số DXY) do lạm phát và tăng trưởng kinh tế nóng hơn dự kiến của Mỹ làm giảm số lần Fed có thể sẽ cắt giảm lãi suất của Mỹ năm 2024, củng cố giá trị đồng Đô la Mỹ. Ngoài ra, giá vàng cũng đã tăng tới 16% trong năm nay (và 30% kể từ cuối năm 2022), điều này cũng đang gây áp lực lên tỷ giá USD/VND do nhà đầu tư Việt Nam đẩy mạnh việc mua vàng, và việc mua vàng của người dân đã dẫn đến việc tăng lượng mua USD.

Do đó, VND đồng thời phải đối mặt với áp lực giảm giá từ USD mạnh (do lãi suất USD cao hơn) và từ việc giá vàng tăng cao. Đây là một tình huống bất thường vì lãi suất của Mỹ cao hơn sẽ hỗ trợ giá trị của USD, nhưng thường dẫn đến việc giá vàng sẽ thấp hơn do làm tăng “chi phí cơ hội” của người tiết kiệm khi giữ vàng thay vì gửi tiền vào ngân hàng. Với hàng loạt áp lực giảm giá lên tiền VND và khả năng lạm phát ở Việt Nam sẽ đạt 4-5% vào cuối năm (một phần do giá dầu tăng), chúng tôi kỳ vọng lãi suất tiền gửi ngân hàng ở Việt Nam sẽ tăng 50 - 100 điểm cơ bản vào cuối năm nhằm ngăn chặn sự mất giá của đồng VND.

Chúng tôi không cho rằng lãi suất cần phải tăng hơn 100 điểm cơ bản để hỗ trợ tỷ giá USD/VND vì thặng dư thương mại của Việt Nam đã tăng từ 6% GDP năm 2023 lên 8% GDP trong quý I năm 2024 và giải ngân vốn FDI tăng mạnh khoảng 5% GDP trong quý I. Ngoài ra, các nhà hoạch định chính sách Việt Nam đang cân bằng giữa ổn định tỷ giá VND và thúc đẩy tăng trưởng kinh tế, nghĩa là lãi suất cần đủ cao để hỗ trợ tiền VND, nhưng không quá cao đến mức chính sách thắt chặt tiền tệ cản trở tăng trưởng GDP.

Điều đó nói lên rằng, trong những năm gần đây (đặc biệt là vào năm 2022), NHNN đã chứng tỏ rằng sẵn sàng hy sinh một phần tăng trưởng để giữ được tỷ giá USD/VND ở mức ổn định – có lẽ vì sự ổn định của tỷ giá hối đoái sẽ khuyến khích đầu tư FDI, từ đó hỗ trợ cho sự tăng trưởng kinh tế lâu dài của Việt Nam.

>>>Giải pháp ổn định tỷ giá

Hỗ trợ đồng VND

Ngân hàng Nhà nước Việt Nam đã sử dụng một số công cụ trong hai năm qua để ngăn chặn sự giảm giá của đồng VND, bao gồm: 1) Việc bán dự trữ ngoại hối USD của NHNN cho các ngân hàng thương mại trong nước; 2) “Giao dịch hối đoái kỳ hạncó thể hủy ngang” (“Cancellable FX forwards”); 3) Tăng lãi suất điều hành, và/ hoặc Rút thanh khoản ra khỏi thị trường tiền tệ để đẩy lãi suất liên ngân hàng ngắn hạn.

Bổ sung điều 1 ở trên, dự trữ ngoại hối của NHNN đạt đỉnh 110 tỷ USD vào năm 2021, theo trích dẫn từ NHNN trên báo chí trong nước; hiện tại, khoản dự trữ đó được cho là vào khoảng 90-100 tỷ USD, tương đương giá trị nhập khẩu cho khoảng ba tháng, được coi là lượng dự trữ ngoại hối an toàn tối thiểu mà ngân hàng trung ương của mỗi quốc gia cần nắm giữ. Do đó, chúng tôi không kỳ vọng dự trữ của Việt Nam sẽ giảm mạnh so với mức hiện tại.

Ngoài ra, NHNN đề nghị bán USD cho các ngân hàng trong nước với tỷ giá USD/VND là 25.450 (tương đương VND mất giá 4,9% so với đầu năm), nhưng theo chúng tôi được biết, hệ thống ngân hàng Việt Nam hiện đang nắm giữ một lượng đô la Mỹ dồi dào (tức là các ngân hàng đang nắm USD), nên các ngân hàng chỉ mua vào lượng USD không đáng kể từ NHNN trong tuần này.

Bổ sung điều 2 ở trên, trước đây, NHNN đã tham gia vào các “Giao dịch hối đoái kỳ hạn có thể hủy ngang” đối với USD với các ngân hàng thương mại trong nước, cho phép những ngân hàng đó có quyền lựa chọn mua USD với một tỷ giá trao đổi USD/VND tương đương với tỷ giá tại thời điểm hợp đồng được thỏa thuận. Nói cách khác, các hợp đồng giao dịch hối đoái kỳ hạn có thể hủy ngang của NHNN về cơ bản là quyền chọn bán VND mà NHNN cấp miễn phí cho các ngân hàng thương mại nhằm xoa dịu lo ngại của các ngân hàng về khả năng đồng VND sẽ mất giá.

Lãi suất và đồng VND

Ngoài việc can thiệp trực tiếp vào thị trường ngoại hối (tức là mua hoặc bán USD), các ngân hàng trung ương trên thế giới thường sử dụng lãi suất để bảo vệ giá trị đồng tiền của nước mình. Việt Nam có nhiều chính sách lãi suất phức tạp, nhưng điều quan trọng cuối cùng liên quan đến tỷ giá của VND là lãi suất thực tế mà các ngân hàng đang giao dịch với nhau trên thị trường liên ngân hàng và lãi suất tiền gửi trả cho người tiết kiệm (điều sau là điều quan trọng đối với thị trường chứng khoán và thị trường bất động sản). Do đó, chúng tôi không kỳ vọng NHNN sẽ chính thức tăng lãi suất điều hành để bảo vệ tỷ giá của VND (như đã làm vào năm 2022) mà sẽ tiếp tục tập trung vào lãi suất liên ngân hàng như những tuần gần đây.

Từ ngày 11/3 đến ngày 19/4, NHNN đã bán 8,3 tỷ USD tín phiếu kho bạc cho các ngân hàng thương mại Việt Nam, nâng lãi suất liên ngân hàng ngắn hạn (qua đêm) từ 0,7% lên 4%, lên ngang bằng với lãi suất tái cấp vốn hiện nay là 4,5%. Tuần này, NHNN đã nâng lãi suất cho vay OMO 14-ngày thêm 25 điểm cơ bản lên 4,25%, có lẽ cũng là nỗ lực đẩy lãi suất liên ngân hàng lên cao hơn. Lãi suất VND cao hơn khuyến khích các ngân hàng thương mại nắm giữ tiền đồng và không khuyến khích “giao dịch chênh lệch lãi suất” khi các ngân hàng vay VND với lãi suất thấp và chuyển tiền đó thành tiền gửi USD với lãi suất cao.

Cuối cùng, đợt giảm lãi suất tiền gửi ngân hàng Việt Nam kéo dài từ tháng 3 năm 2023 hiện đã kết thúc. Một số ngân hàng gần đây đã tăng lãi suất mà họ trả cho người gửi tiết kiệm và chúng tôi tin rằng lãi suất tiền gửi sẽ cần cao hơn khoảng 50-100 điểm cơ bản vào cuối năm nay để việc dùng tiết kiệm mua vàng (không được hưởng lãi suất) hoặc mua USD để đầu cơ tỷ giá USD/VND bớt phần hấp dẫn.

* MICHAEL KOKALARI, CFA, Giám đốc phòng Phân tích kinh tế vĩ mô và Nghiên cứu thị trường - VinaCapital

Có thể bạn quan tâm