Dù thị trường trái phiếu doanh nghiệp vẫn đang trong giai đoạn chờ cú hích để vực lại niềm tin và rất im ắng, thì vẫn có doanh nghiệp lên kế hoạch phát hành trái phiếu “3 không”...

>>>Sở hữu trái phiếu chuyển đổi, nhà đầu tư lưu ý điều gì?

Trong khi chờ Nghị định sửa Nghị định 65, nhà đầu tư vẫn phải tuân thủ các quy định hiện hành. Ảnh minh họa.

HĐQT Công ty Cổ phần Đầu tư TDG Global (TDG) vừa công bố nghị quyết thông qua việc chào bán trái phiếu riêng lẻ năm 2023. Theo đó, tổng giá trị huy động của đợt chào bán dự kiến là 50 tỷ đồng. TDG sẽ phát hành lô 500 trái phiếu “3 không”: không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo. Kỳ hạn trái phiếu là 3 năm, mệnh giá 100 triệu đồng/trái phiếu, được phát hành theo hình thức ghi sổ và dành cho đối tượng là các nhà đầu tư chứng khoán chuyên nghiệp.

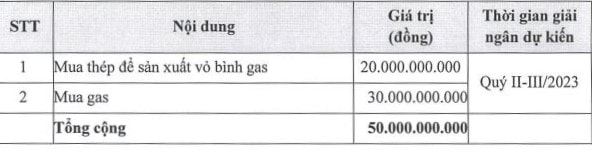

Mục đích phát hành nhằm bổ sung vốn lưu động phục vụ cho hoạt động sản xuất kinh doanh của Công ty. Cụ thể, 20 tỷ đồng dành cho mua thép để sản xuất vỏ bình gas, và 30 tỷ đồng là chi phí mua gas với thời gian giải ngân dự kiến trong quý 2 và quý 3/2023.

Được biết, mức lãi suất áp dụng cho lô trái phiếu là lãi cố định 13,7%/năm. TDG sẽ mua lại trái phiếu trước hạn trong trường hợp xảy ra sự kiện vi phạm theo quy định, hoặc trái chủ đề nghị. Khối lượng đề nghị mua lại trong một năm tối đa không quá 25% tổng khối lượng trái phiếu đang lưu hành theo mệnh giá tại thời điểm mà trái chủ đề nghị mua lại. TDG dự tính phát hành trái phiếu trong quý 1/2023. Đơn vị tư vấn phát hành, đăng ký, lưu ký là Công ty Cổ phần Chứng khoán (APG).

Phương án sử dụng vốn của TDG khi phát hành trái phiếu 3 không

Là doanh nghiệp hoạt động trong mảng buôn bán khí đốt hóa lỏng từ tháng 07/2005, TDG có vốn điều lệ 167,7 tỷ đồng tính đến quí 1/2023. Năm 2022, doanh thu và lãi sau thuế của TDG đạt 1.300 tỷ đồng và 11, 3 tỷ đồng, giảm lần lượt 10,5% và 28,3%.

Trên thị trường không chỉ TDG muốn huy động vốn qua trái phiếu "3 không" mà nhiều doanh nghiệp, nhất là mảng bất động sản, thời gian qua đã phát hành loại trái phiếu này. Cũng do đó trong thời điểm hiện nay đây là loại hình trái phiếu đang khối lượng đáo hạn lớn, gây áp lực dòng tiền thanh toán với các nhà phát hành.

Trái phiếu “3 không” được hiểu là không tài sản đảm bảo, không xếp hạng tín nhiệm, không bảo lãnh thanh toán. Hình thức này xuất phát từ việc các doanh nghiệp phát hành trái phiếu riêng lẻ và không chịu nhiều ràng buộc, quy định như trái phiếu phát hành ra công chúng. Trên thực tế, nhiều doanh nghiệp có trái phiếu có tài sản đảm bảo nhưng cũng ở các hình thức như cổ phiếu, tài sản hình thành trong tương lai, hoặc có thể là một phần những tài sản khác thì vẫn tiềm ẩn rủi ro lớn cho các nhà đầu tư.

Theo một thống kê, có khoảng hơn 80% giá trị trái phiếu doanh nghiệp của ngành bất động sản phát hành thuộc về các doanh nghiệp chưa niêm yết và là trái phiếu "3 không" có tài sản đảm bảo với tính rủi ro cao. Các doanh nghiệp này có sức khoẻ tài chính ở mức yếu, thậm chí “tay không bắt giặc” phát hành trái phiếu doanh nghiệp huy động vốn hàng nghìn tỷ đồng.

Số liệu chính thức từ Bộ Tài Chính ghi nhận riêng trong năm 2021, có tới một nửa trái phiếu doanh nghiệp phát hành không có tài sản đảm bảo. Một nửa còn lại chủ yếu được đảm bảo bằng cổ phiếu của chính doanh nghiệp hoặc các dự án hình thành trong tương lai.

Nghị định 65/CP về chào bán, giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ tại thị trường trong nước và chào bán ra thị trường quốc tế theo đó được ban hành năm 2022 nhằm kiểm soát các rủi ro cho thị trường và nhà đầu tư, mặt khác, cũng đang khiến thị trường bị "siết" đột ngột.

Theo quy định tại Nghị định 65/CP, ông Nguyễn Hoàng Dương Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính (Bộ Tài chính) cho biết, người mua trái phiếu cần lưu ý nội dung định về nhà đầu tư chuyên nghiệp được xác định bằng danh mục chứng khoán phải đảm bảo danh mục nắm giữ có giá trị trung bình từ 2 tỷ đồng tối thiểu trong vòng 180 ngày bằng tài sản của nhà đầu tư, không bao gồm tiền vay. Tức là 2 tỷ đồng này là tài sản thực của nhà đầu tư, không bao gồm giá trị vay giao dịch ký quỹ và giá trị chứng khoán thực hiện giao dịch mua bán lại và nhà đầu tư phải nắm giữ danh mục này tối thiểu trong vòng 180 ngày.

Nghị định 65 cũng quy định, khi mua trái phiếu, nhà đầu tư phải đọc, hiểu và ký văn bản xác nhận đã tiếp cận đầy đủ các tài liệu về trái phiếu dự kiến mua và hiểu biết pháp luật, chấp nhận rủi ro về trái phiếu doanh nghiệp riêng lẻ cả trên thị trường sơ cấp và thứ cấp.

Tổ chức cung cấp thông tin và tổ chức xác nhận tư cách nhà đầu tư chứng khoán chuyên nghiệp cùng ký xác nhận lên văn bản này về việc đã cung cấp đầy đủ thông tin và hồ sơ cho nhà đầu tư. Đặc biệt, Nghị định quy định, nhà đầu tư không được phép bán hoặc cùng góp vốn đầu tư trái phiếu với nhà đầu tư không phải là nhà đầu tư chứng khoán chuyên nghiệp.

Theo các chuyên gia, thực tế thời gian qua, khi theo dõi đánh giá thị trường cho thấy, một trong những rủi ro của thị trường là rủi ro nhà đầu tư cá nhân không có khả năng phân tích nhưng cố tình trở thành nhà đầu tư chuyên nghiệp để đầu tư trái phiếu, đây là rủi ro rất lớn. Để khắc phục tình trạng này, Nghị định số 65/2022/NĐ-CP đã bổ sung các quy định nêu trên để tăng chất lượng của nhà đầu tư chuyên nghiệp, đồng thời hạn chế việc tiếp cận của những nhà đầu tư không chuyên nghiệp đối với kênh phát hành trái phiếu. Từ đó, giảm thiểu rủi ro chung của thị trường.

Trong khi Nghị định sửa Nghị định 65 chưa được ban hành, trong trường hợp muốn xuống tiền mua trái phiếu doanh nghiệp phát hành riêng lẻ, nhà đầu tư cá nhân vẫn phải chứng minh mình là nhà đầu tư chuyên nghiệp theo đúng quy định pháp luật. Đồng thời, nhà đầu tư phải thận trọng hơn thông qua quy định ký vào văn bản xác nhận đã được tiếp cận đầy đủ thông tin của doanh nghiệp phát hành và văn bản đó sẽ được ký giữa nhà đầu tư, doanh nghiệp phát hành và tổ chức xác nhận nhà đầu tư chứng khoán chuyên nghiệp.

Có thể bạn quan tâm