Trên thị trường chứng khoán Việt Nam, ghi nhận khối ngoại mua ròng 4 tháng liên tiếp từ tháng 10/2022-01/2023, mua mạnh nhất vào tháng 11 khi thị trường chỉnh về -2 độ lệch chuẩn.

>>Tỷ giá, lãi suất và lạm phát sẽ chi phối kịch bản "xấu" của VN-Index trong 2023

Năm 2023 thị trường chứng khoán có thể được ủng hộ bởi dòng tiền ngoại quay trở lại. Ảnh minh họa

Cục Dự trữ Liên bang Mỹ sẽ kết thúc cuộc họp vào thứ Tư (theo giờ GMT) và công bố chính sách lãi suất tháng 1 - một trong những quyết sách quan trọng mà giới đầu tư phố Wall dự báo và kỳ vọng sẽ có mức tăng lãi suất cơ bản phù hợp khoảng 25 điểm - theo đúng diễn biến của lạm phát và tăng trưởng kinh tế Mỹ.

Có thể nhìn lại diễn biến cho cơ sở của các kỳ vọng này như sau:

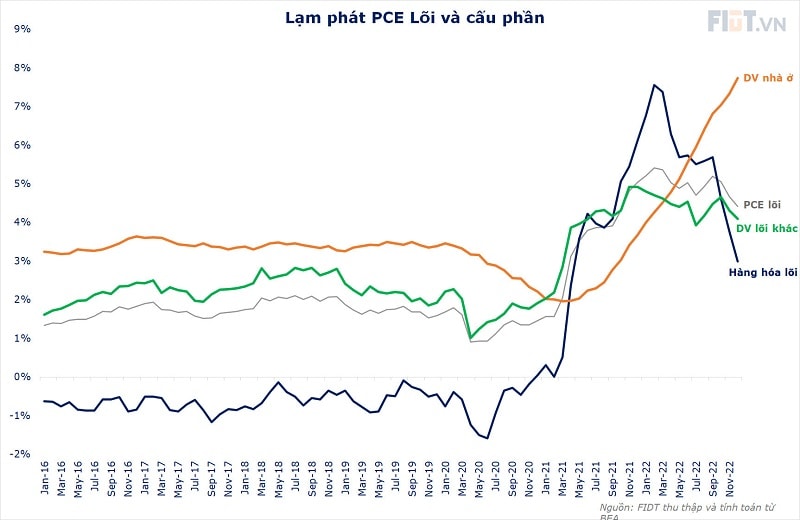

Lạm phát PCE (chỉ số giá chi tiêu tiêu dùng cá nhân) tháng 12 của Mỹ tiếp tục hạ nhiệt và kết thúc năm 2022 với mức +5,0% (YoY), lạm phát lõi PCE +4,4%. Số liệu củng cố nhận định lạm phát đã qua đỉnh và các chính sách của Fed đã có tác động nhất định lên cầu và giúp hạ nhiệt lạm phát.

Nhìn vào đóng góp của các cấu phần của lạm phát PCE chúng ta thấy phần quan trọng nhất là dịch vụ lõi đóng góp lớn nhất vào lạm phát và việc kềm chế lạm phát sẽ phụ thuộc lớn vào hạ nhiệt của cấu phần này.

>>Fed sẽ giảm dần các động thái "diều hâu" từ đầu quý 2/2023

FIDT phân tách các cấu phần của lạm phát PCE lõi như sau:

Hàng hóa lõi tiếp tục xu hướng giảm mạnh và việc chuỗi cung ứng hồi phục hoàn toàn sau khi Trung Quốc mở cửa sẽ giúp củng cố xu hướng giảm.

Dịch vụ lõi khác (ngoài nhà ở) đang có dấu hiệu tạo đỉnh và bắt đầu có xu hướng giảm.

Dịch vụ nhà ở tuy vẫn tăng nhưng như đã phân tích trước đây cấu phần này sẽ sớm đạt đỉnh do độ phản ánh trễ.

Chúng tôi nhận định lạm phát PCE lõi đạt đỉnh và đã xác nhận xu hướng giảm đúng như mong đợi của Fed; cũng như xu hướng giảm sẽ tiếp tục trong năm 2023.

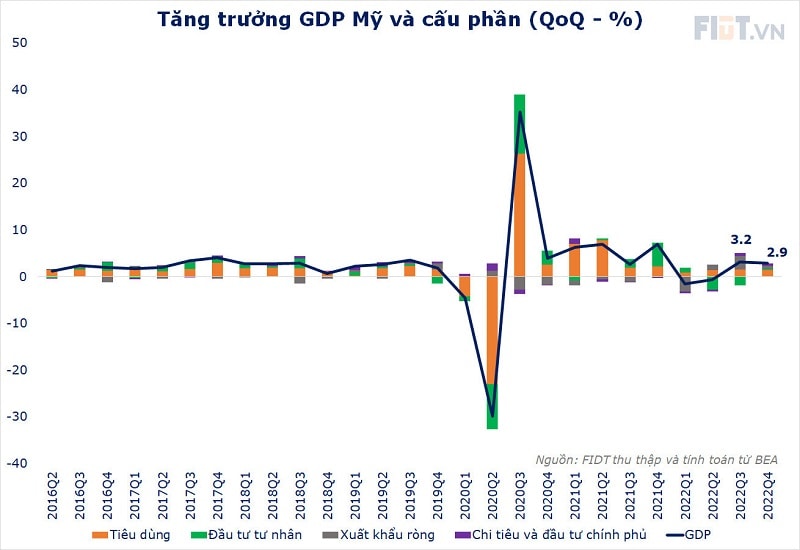

Về tăng trưởng, theo công bố, GDP Mỹ tăng trưởng 2,9% (QoQ) trong quý 4 năm 2022 và vượt kỳ vọng của thị trường 2,6%.

Số liệu GDP tốt hơn mong đợi mở ra cơ hội cho việc nền kinh tế Mỹ sẽ hạ cánh mềm (soft landing) hay suy thoái nhẹ (mild recession) khi các biện pháp thắt chặt tiền tệ của Fed chỉ khiến nền kinh tế hạ nhiệt tăng trưởng hoặc gây ra suy giảm kinh tế ở mức độ nhẹ (không có khả năng xảy ra suy thoái sâu, hoặc đình lạm kéo dài).

Như vậy bức tranh kinh tế vĩ mô, đặc biệt của nền kinh tế Mỹ đầu 2023 đã rõ ràng hơn và số liệu đang ủng hộ cho kết quả tốt hơn những quan điểm tiêu cực trên thị trường đầu tư toàn cầu trước đây.

Cộng hưởng với điều kiện có vẻ tích cực hơn cho tăng trưởng toàn cầu và khả năng nới dần điều kiện thắt chặt chính sách tiền tệ, dù vẫn còn rủi ro, triển vọng thị trường Việt Nam trong năm 2023 đang củng cố các cơ hội lớn cho đầu tư với rủi ro thấp.

Trên thị trường chứng khoán Việt Nam, dữ liệu ghi nhận, khối ngoại mua ròng 4 tháng liên tiếp từ tháng 10/2022-01/2023, mua mạnh nhất vào tháng 11 khi thị trường chỉnh về -2 độ lệch chuẩn.

Từ khi dịch Covid -19 bùng phát khiến rủi ro tăng, sau đó là Fed tăng lãi suất đã khiến khối ngoại rút ròng có lúc lên đến 115 nghìn tỷ, hiện tại so với đầu 2020 thì khối ngoại vẫn bán ròng 75,6 nghìn tỷ đồng.

FIDT nhận thấy (như biểu đồ trên) là tốc độ mua ròng giảm dần khi VN-Index phục hồi nhưng khi chỉ số đồng USD đã giảm và động thái của Fed đang dần dịu lại, thì có thể nhận định năm 2023 vẫn sẽ là năm trở lại của khối ngoại.

Theo đó, VN- Index sẽ biến động mạnh nhưng dần phục hồi do định giá rẻ. Triển vọng thị trường tốt hơn nữa hay không sẽ phụ thuộc vào: (1) đầu tư công và (2) chính sách tiền tệ của NHNN.

Trong đó, xét đến hiện tại, chúng tôi nhận thấy có nhiều tín hiệu tích cực từ hai yếu tố này.

Thứ nhất, ngay từ đầu năm Chính phủ đã thúc đẩy đầu tư công; và dự kiến nhiều dự án sẽ được khởi công và đến giai đoạn giải ngân vốn trong năm nay.

Thứ hai, định hướng chính sách tiền tệ từ đầu năm của NHNN với tăng trưởng tín dụng 14-15% là mức tương đối cao và hỗ trợ tốt cho nền kinh tế; Kết hợp với việc NHNN bắt đầu mua USD dự trữ sau khi đồng USD đạt đỉnh và giảm mạnh giúp tăng dự trữ ngoại hối và tăng cung tiền cho nền kinh tế.

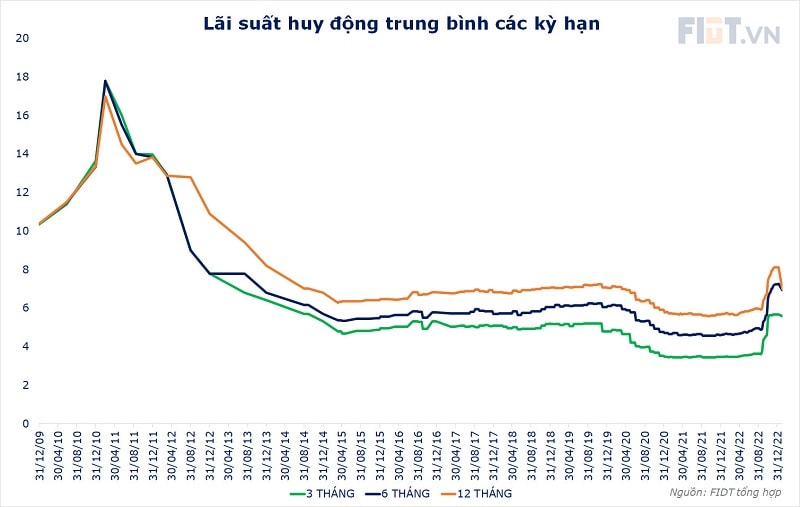

Vướng ngại lớn nhất là lãi suất. Hiện lãi suất vẫn cao nhưng có dấu hiệu ban đầu cho thấy lãi suất có thể đã đạt đỉnh khi thanh khoản hệ thống ngân hàng đã qua giai đoạn căng thẳng nhất và nhiều ngân hàng bắt đầu điều chỉnh giảm lãi suất huy động các kỳ hạn dài như 24 tháng. Áp lực tăng lãi suất điều hành theo mức nâng lãi suất của Fed cũng giảm xuống trên cơ sở lãi suất kỳ vọng như nêu trên.

Do đó, về mặt vĩ mô, 2023 sẽ là một năm kinh tế có thể chưa hoàn toàn thuận lợi nhưng là một năm tốt cho thị trường chứng khoán.

Đáng chú ý, NHNN gần đây đã có những động thái hỗ trợ cho thanh khoản của nền kinh tế và hệ thống ngân hàng; bao gồm cả việc ban hành Thông tư 26 về cách tính tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR), bơm ròng cho hệ thống ngân hàng hàng chục nghìn tỷ đồng. Một số ngân hàng đã bắt đầu hạ lãi suất huy động ngay sau Tết Quý Mão, dẫn đến kỳ vọng lãi suất giảm sẽ là nhân tố hỗ trợ mạnh cho thị trường năm nay cũng như, và là tín hiệu cho thấy áp lực của tỷ giá sẽ càng giảm xuống - một điều kiện để sự hấp dẫn dòng tiền khối ngoại tiếp tục tăng lên.

Nhìn chung, năm 2023 thị trường chứng khoán có thể được ủng hộ bởi dòng tiền ngoại quay trở lại và dòng tiền nội bớt căng thẳng (tốt hơn). Nếu không có các sự kiện bất ngờ gây hoảng loạn (black swan - thiên nga đen), thị trường sẽ tiếp tục có mức phục hồi về mặt định giá và chỉ số như dự phóng.

Có thể bạn quan tâm