Nhiều tập đoàn trong, ngoài nước xem mua bán và sáp nhập (M&A) là phương thức nhanh nhất giúp họ “trở mình”, tiếp cận và mở rộng thị trường, triển khai chiến lược kinh doanh trong bối cảnh dịch bệnh.

>>> Sôi động cuộc đua thâu tóm quỹ đất

2 năm COVID-19 từ 2020-2021, thống kê chung cho thấy COVID-19 là “chất xúc tác” để nhiều doanh nghiệp quan tâm đến thị trường M&A hơn, báo cáo Kiểm soát hoạt động tập trung kinh tế theo pháp luật cạnh tranh giai đoạn 7/2019 – 7/2021 của Cục Cạnh tranh và bảo vệ Người tiêu dùng (Bộ Công Thương) công bố vào tháng 9/2021, nhận định.

Bình thường cũng như trong đại dịch, các Tập đoàn đang hoàn thiện hệ sinh thái rộng lớn của mình như Masan Group, đã "miệt mài" M&A hàng loạt thương vụ (Ảnh: Reddi, mạng di động của Mobicast thuộc sở hữu chi phối của Masan sau M&A để Tập đoàn mở rộng vào viễn thông và chuyển đổi nền tảng tiêu dùng). Ảnh: MSN

Theo báo cáo này, giá trị sáp nhập và mua lại toàn cầu 6 tháng đầu năm 2021 ghi nhận sự tăng trưởng kỷ lục nhờ sự hồi phục của các nền kinh tế lớn như Hoa Kỳ và Tây Âu. Tại Việt Nam, giá trị tập trung kinh tế năm 2020 và 6 tháng đầu năm 2021 có sụt giảm so với cùng kỳ các năm trước, nhưng lại gây ấn tượng bởi một số thương vụ tập trung kinh tế có giá trị lớn, liên quan đến các tập đoàn lớn trong nước hoặc có sự góp mặt của các doanh nghiệp nước ngoài.

Tuy vậy, ở năm COVID thứ nhất, những điều kiện về giãn cách xã hội trên toàn cầu gây trở ngại cho việc tìm hiểu, đánh giá và ra quyết định tập trung kinh tế (TTKT). Giá trị TTKT tại Việt Nam năm 2020 tiếp tục suy giảm, đạt 3,5 tỷ USD (bằng 48,6% so với năm 2019). Các trở ngại này phần nào vẫn tiếp tục diễn ra ở 2021 và dự báo, có thể cũng sẽ xuất hiện cả ở 2022.

Trong giai đoạn 2019-2020, có một số thương vụ TTKT nổi bật, có giá trị giao dịch lớn, điển hình như thương vụ KEB Hana Bank mua lại một phần vốn điều lệ của BIDV với giá trị 878 triệu USD; KKR&Temasek mua lại cổ phần của Vinhomes với giá trị 652 triệu USD... hoặc có liên quan đến các tập đoàn lớn của Việt Nam, điển hình như Masan, Thaco, Gelex, Vinamilk...

Cập nhật số liệu mới nhất theo Thứ trưởng Trần Quốc Phương, Bộ Kế hoạch và Đầu tư cho biết tại Diễn đàn M&A Việt Nam thường niên lần thứ 13 - năm 2021 do Báo Đầu tư tổ chức, tính đến cuối tháng 11/2021, tổng vốn đầu tư đăng ký cấp mới, điều chỉnh và góp vốn, mua cổ phần của nhà đầu tư nước ngoài đạt 26,46 tỷ USD, tăng 0,1% so với cùng kỳ năm 2020, trong đó, đầu tư thông qua góp vốn, mua cổ phần đạt gần 4,4 tỷ USD.

“Sự tăng trưởng mạnh cả về giá trị và số thương vụ M&A tại Việt Nam trong năm qua bất chấp bối cảnh đại dịch COVID-19 vẫn đang tiếp tục diễn biến vô cùng phức tạp và những tác động tiêu cực của dịch bệnh lên nền kinh tế cho thấy, thị trường M&A Việt Nam vẫn là một thị trường hấp dẫn, và các nhà đầu tư cả trong và ngoài nước vẫn đặt niềm tin vào nỗ lực cải thiện môi trường đầu tư - kinh doanh cũng như các giải pháp phòng chống dịch quyết liệt, linh hoạt của Chính phủ”, Lãnh đạo Bộ Kế hoạch và Đầu tư đánh giá.

KPMG Việt Nam tính 10 tháng đầu năm 2021, quy mô giá trị thị trường M&A Việt Nam đạt 8,8 tỷ USD, tăng 18% so với năm 2020. 58% tổng giá trị các giao dịch M&A đến từ ngành hàng tiêu dùng thiết yếu, bất động sản và tài chính. Hơn 500 số thương vụ được công bố giai đoạn này.

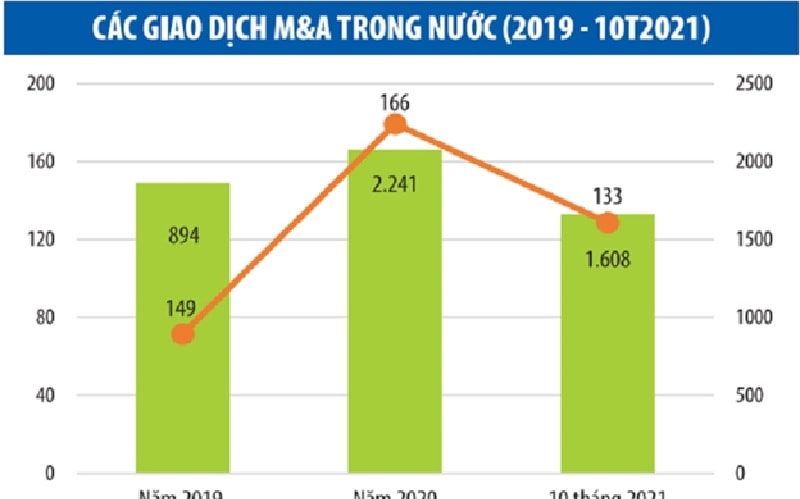

Đáng chú ý, trong số lượng khủng các thương vụ, vai trò của doanh nghiệp Việt ngày càng nổi lên với vị thế bên mua. Đã có 1,6 tỷ USD được thực hiện bởi các nhà đầu tư trong nước trong 10 tháng năm 2021. Trong đó, 1,13 tỷ USD, với 11 thương vụ được thực hiện bởi 5 công ty hàng đầu của Việt Nam, như Vingroup, Masan, NovaLand, Hoà Phát, Vinamilk…

>>> VRE sáp nhập để mở rộng

Quy mô và giá trị thị trường M&A “chốt lại” ở 2021 theo các chuyên gia, chắc chắc sẽ còn dài hơn bởi những thương vụ lớn chưa được tính đếm vào giai đoạn cuối năm. Điển hình như ngay trong tháng 11, những thương vụ lớn đã công bố được còn xướng tên Bamboo Capital và đơn vị thành viên là BCG Financial mua lại 80,64% cổ phần Bảo hiểm AAA của Tập đoàn Bảo hiểm Úc IAG (IAG). Hay gần nhất, ở phía người mua Nhật Bản, ngân hàng Mizuho đã lên kế hoạch dự kiến chi 20 tỷ yên (170 triệu USD) để mua 7,5% cổ phần của M-Service, đơn vị sở hữu ví điện tử MoMo…

Thực tế cho thấy, COVID-19 vừa có lúc là sự cản trở việc tiếp cận, định giá doanh nghiệp, nhưng vừa có lúc lại là động lực để các doanh nghiệp bên bán “cởi mở”, sẵn sàng “bán mình”, thậm chí dễ dàng đàm phán giá cả hơn. Đây cũng là thời điểm mà song hành cùng chiến lược lớn tái định vị chuỗi cung ứng toàn cầu của nhiều quốc gia, nhiều tập đoàn trong, ngoài nước cũng xem M&A là phương thức nhanh nhất giúp họ “trở mình”, tiếp cận và mở rộng thị trường, triển khai chiến lược kinh doanh trong bối cảnh mới.

Ngân hàng TMCP Hàng Hải (MSB) dự kiến bán toàn bộ 100% vốn Công ty tài chính FCCOM và đang tiếp xúc với 2 - 3 nhà đầu tư, tiến hành ký hợp đồng chuyển nhượng trong tháng 11.2021. Tuy nhiên hiện chưa có thông tin cập nhật, ghi nhận về thương vụ này. Ảnh: MSB

Chẳng hạn như ở Novaland, theo chiến lược mà họ kiên định nhiều năm, trong giai đoạn hiện nay, họ đã tìm thấy cơ hội. Ông Nguyễn Thái Phiên, P. TGĐ Novaland cho biết, ngoài việc phát triển quỹ đất để vừa xây dựng dự án, phương châm của nhà sáng lập là kiến tạo cộng đồng, phụng sự cộng đồng, NovaGroup bắt buộc phải hệ thống xây dịch vụ hỗ trợ cho khu đô thị như hệ thống F&B, resort, giáo dục… Do đó từ các nhánh nhỏ Tập đoàn đầu tiên tự phát triển sau đó M&A để gom lại thành Nova Service Group để hỗ trợ NovaLand để kiến tạo cộng đồng.

“Với trường hợp Nova Consumer Group, bắt đầu từ khi doanh nghiệp thành lập là chuỗi vắc-xin, chuỗi thú y. Thực ra doanh thu rất đều, nhưng nhu cầu nội thân của các cổ đông lớn là bước ra khỏi vùng an toàn, đối mặt thách thức mới, thì từ năm 2019, Anova bắt đầu đổi tên là Nova Consumer Group và thực hiện một số thương vụ M&A như Cầu Đất Farm, PhinDeli… Chặng đường còn rất dài nhưng chiến lược là kiên định và rõ ràng”, ông Phiên chia sẻ.

Theo các định hướng đó, năm 2022 tiếp tục được các doanh nghiệp đánh giá là thời cơ cho sự bùng nổ của M&A, đặc biệt sau một thời gian có nhiều thương vụ sẽ phải nén lại vì giãn cách giữa dịch bệnh. Nhiều lợi thế cho môi trường khi Việt Nam được World Bank đánh giá có triển vọng phục hồi kinh tế như trước dịch. Cùng với sự đợi mong về tốc độ phục hồi nhanh của thị trường thế giới, nhất là các nền kinh tế đối tác của Việt Nam; sự trở lại mạnh mẽ của dòng vốn đầu tư trực tiếp nước ngoài vào châu Á mà trong đó, Việt Nam luôn là một địa chỉ hấp dẫn; việc thực thi các hiệp định thương mại tự do thế hệ mới như EVFTA, UVFTA… sẽ tiếp tục đóng vai trò thúc đẩy xuất khẩu của Việt Nam tăng trưởng mạnh mẽ. Các điều kiện này khiến Việt Nam tiếp tục được nhận định là là thị trường M&A tràn đầy cơ hội, đặc biệt đối với các nhà đầu tư Nhật Bản và Hàn Quốc – những nhà đầu tư luôn ở Top quan tâm và đổ vốn lớn cho thị trường cả ở đầu tư trực tiếp (FDI) lẫn đầu tư gián tiếp (FII).

Theo nhận định của ông Warrick Cleine, Chủ tịch kiêm Tổng giám đốc KPMG Việt Nam và Campuchia, sau những thương vụ đình đám (như vụ Sumitomo Mitsui đã trả giá 1,4 tỷ USD để sở hữu 49% cổ phần tại Fe Credit của VPBank), người Nhật đang và sẽ tiếp tục quan tâm các lĩnh vực gồm tài chính, công nghệ thông tin, chăm sóc sức khỏe, bán lẻ, bán buôn và dịch vụ.

Hàn Quốc, với sự cam kết gắn bó dài hạn của ông lớn Samsung ở địa hạt FDI, trên thị trường M&A cũng đã và đang tiếp tục nhắm đến lĩnh vực thương mại điện tử, công nghệ tài chính và hậu cần...

Có thể bạn quan tâm

Mua bán nợ xấu "bít đường", ngân hàng và VAMC ráo riết tìm lối thoát

05:30, 12/11/2021

COVID-19 thúc đẩy hoạt động thâu tóm, sáp nhập của doanh nghiệp Việt

11:42, 15/09/2021

Doanh nghiệp huy động 950 tỷ đồng thâu tóm KDC Phước Thiền là ai?

04:30, 02/10/2021

Hậu thâu tóm Viglacera, Gelex tăng mượn nợ trái phiếu

05:00, 17/05/2021

DLG có nguy cơ bị thâu tóm?

11:15, 22/04/2021