Mặc dù đã có những thành công và tiến bộ nhất định trong việc thực hiện PPP, song vẫn còn những thách thức cần phải vượt qua, đặc biệt về cơ chế tài chính và kế toán, kiểm toán.

>>>Gỡ "nút thắt" trong đầu tư công

Hợp tác công – tư (PPP) đang trở thành lựa chọn quan trọng trong việc huy động vốn cho các dự án cơ sở hạ tầng tại Việt Nam. Mặc dù đã có những thành công và tiến bộ nhất định trong việc thực hiện PPP, song vẫn còn những thách thức cần phải vượt qua. Đặc biệt, cơ chế tài chính và kế toán, kiểm toán trong lĩnh vực PPP vẫn đang phải đối mặt với nhiều khó khăn.

Hợp tác công – tư (PPP) đang trở thành lựa chọn quan trọng trong việc huy động vốn cho các dự án cơ sở hạ tầng tại Việt Nam.

Nhu cầu tổng vốn đầu tư toàn xã hội bình quân 5 năm 2021 – 2025 của Việt Nam vào khoảng 32 - 34% GDP. Tuy nhiên, tỷ trọng vốn đầu tư công bình quân 5 năm chỉ chiếm khoảng 16 - 17% tổng vốn đầu tư toàn xã hội (khoảng 2,9 triệu tỷ đồng).

Như vậy, nếu chỉ sử dụng vốn đầu tư công sẽ khó có thể đáp ứng kịp thời và đầy đủ yêu cầu vốn cho đầu tư kinh tế - xã hội. Do đó, việc huy động các nguồn lực xã hội khác, đặc biệt là nguồn lực khu vực tư đóng vai trò hết sức quan trọng cho phát triển kinh tế - xã hội của Việt Nam. Hiệu quả hợp tác công tư ở Việt Nam tuy đã đạt được những thích quả đáng khích lệ trong thời gian qua, song vẫn còn nhiều điểm nghẽn cần phải tháo gỡ để bứt phá. Bài viết tập trung vào việc xem xét các vấn đề này liên quan đến hợp tác công – tư (PPP) dưới góc nhìn cơ chế tài chính, kế toán và kiểm toán trong bối cảnh Việt Nam. Việc nghiên cứu những kinh nghiệm quốc tế sẽ mang tới các gợi ý quan trọng cho Việt Nam.

Trong thời gian gần đây, Việt Nam đã chứng kiến sự gia tăng đáng kể về hợp tác công – tư, đặc biệt trong lĩnh vực cơ sở hạ tầng giao thông (chiếm 66% - xem Bảng 1 dưới đây). Tương tự như các quốc gia đi trước, dự án PPP ban đầu thường tập trung trong lĩnh vực hạ tầng kinh tế hơn là lĩnh vực hạ tầng xã hội do tính chất công trình hạ tầng sẽ đỡ phức tạp hơn so với công trình xã hội. Theo thời gian, khi cả khu vực công và khu vực tư có nhiều kinh nghiệm hơn trong việc phối hợp và triển khai dự án PPP, các lĩnh vực khác như y tế, giáo dục… sẽ đón nhận nhiều dự án PPP hơn.

Từ khi Luật đầu tư theo phương thức đối tác công tư số 64/2020/QH14 (“Luật PPP 2020”) có hiệu lực thi hành, số lượng dự án được triển khai theo PPP còn khá khiêm tốn. Tuy vậy, các dự án PPP mới đều là các dự án trọng điểm của quốc gia và địa phương. Tổng mức đầu tư lên khoảng 235.000 tỷ đồng, tương ứng với dự kiến huy động được gần 100.000 tỷ đồng vốn đầu tư tư nhân cho đầu tư phát triển cơ sở hạ tầng.

Tuy nhiên, có một số nút thắt hạn chế hiệu quả của hợp tác công tư ở Việt Nam. Cụ thể, thứ nhất, cơ chế tài chính chưa đủ cân bằng để đảm bảo tốt hơn quyền lợi của khu vực tư nhân khi tham gia hợp tác công - tư.

Đầu tiên, vướng mắc ở Luật PPP thuộc thẩm quyền sửa đổi, bổ sung của Quốc hội. Trong đó, bao gồm quy định về mức vốn nhà nước tham gia dự án PPP tối đa 50% và cơ chế chia sẻ doanh thu giảm là chưa phù hợp với các quy định về ngân sách nhà nước.

Bên cạnh đó, cam kết của nhà nước về bảo vệ lợi ích của nhà đầu tư cần phải được làm rõ và thực hiện một cách đáng tin cậy hơn trong thực tế. Ví dụ như Điều 82 Luật PPP hiện nay có quy định, khi doanh thu tăng, nhà đầu tư phải chia sẻ với nhà nước; nhưng khi doanh thu giảm, nhà nước chỉ chia sẻ với các điều kiện ràng buộc như quy hoạch, chính sách, pháp luật có liên quan thay đổi làm giảm doanh thu; đã thực hiện đầy đủ các biện pháp điều chỉnh mức giá, phí sản phẩm, dịch vụ công… nhưng chưa bảo đảm mức doanh thu tối thiểu là 75%; được kiểm toán nhà nước thực hiện kiểm toán phần giảm doanh thu… Trong khi việc chia sẻ rủi ro cần được thực hiện ngay để đảm bảo các phương án tài chính và sức khỏe tài chính tối thiểu của doanh nghiệp, việc chứng minh được các điều kiện này cần rất nhiều thời gian và thường làm giảm đi tính kịp thời và hiệu quả của việc hỗ trợ.

Ngoài ra, thiếu một khuôn khổ để đánh giá và quản lý các nghĩa vụ dự phòng phát sinh từ cơ chế bảo đảm, bảo lãnh của Nhà nước cho các nghĩa vụ với khu vực tư nhân. Theo nhiều chuyên gia quốc tế, phạm vi bảo lãnh cho một dự án PPP cụ thể nên được nhìn nhận là biện pháp thay thế cho đầu tư công. Đây cũng là tiền đề rất quan trọng cho việc ghi nhận và phản ánh tình hình tài chính và kết quả kinh doanh của các doanh nghiệp tham gia PPP (như trình bày ở mục bên dưới).

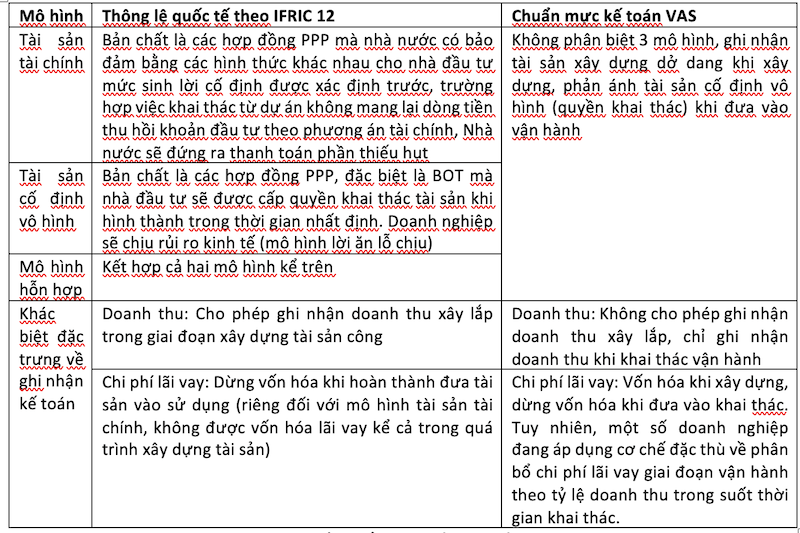

Thứ hai, chính sách kế toán về PPP/BOT chưa tương thích với thông lệ quốc tế. Hệ thống chuẩn mực báo cáo tài chính quốc tế đã ban hành văn bản hướng dẫn IFRIC 12 về ghi nhận và phản ánh tình hình tài chính và kết quả kinh doanh của các doanh nghiệp BOT dựa trên bản chất của hợp đồng BOT và cơ chế tài chính tương ứng. Theo đó, 3 mô hình ghi nhận được giới thiệu bao gồm:

So sánh chuẩn mực kế toán Việt Nam và thông lệ quốc tế theo IFRIC 12 liên quan tới BOT.

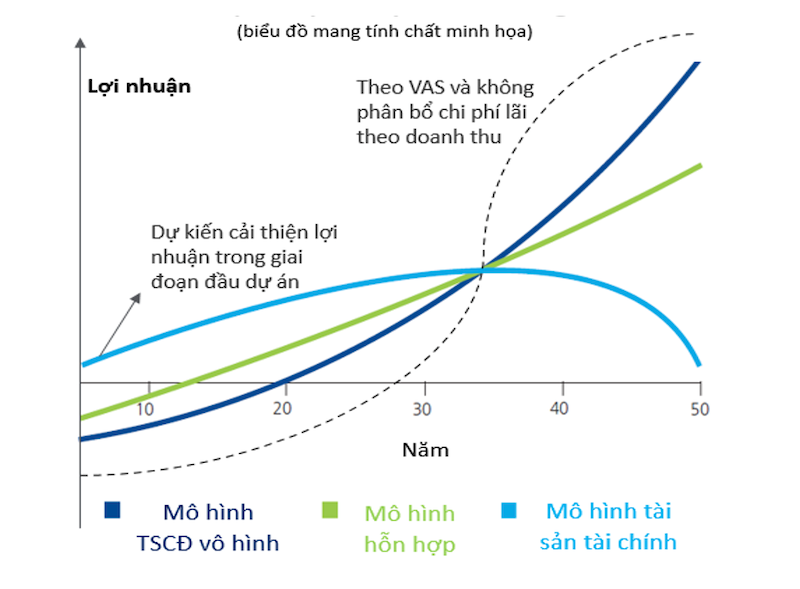

Gần đây, dự thảo sửa đổi Thông tư 200 về chế độ kế toán doanh nghiệp đã bổ sung hướng dẫn ghi nhận cho các doanh nghiệp BOT theo thông lệ quốc tế. Chúng tôi đánh giá cao nỗ lực này của Bộ Tài chính và kỳ vọng sự khởi sắc và phản ánh phù hợp hơn bức tranh tài chính, kết quả kinh doanh tương xứng với đóng góp của các doanh nghiệp BOT/PPP nói chung cho sự phát triển kinh tế - xã hội của đất nước. Mô phỏng của chúng tôi về sự thay đổi phân phối lợi nhuận của các doanh nghiệp khi tham gia dự án BOT được minh họa ở Hình 1 dưới đây.

Thứ ba, nợ xấu trong các dự án BOT ở Việt Nam tương đối cao. Vấn đề nợ xấu trong các dự án BOT đặc biệt là BOT giao thông ở Việt Nam là một thách thức lớn cần được giải quyết. Theo thống kê gần nhất từ Ngân hàng Nhà nước, với lĩnh vực BOT, BT giao thông, tại thời điểm 31/12/2021, dư nợ tín dụng đối với các dự án BOT, BT là 114,3 nghìn tỷ đồng, chiếm 1,09% dư nợ tín dụng đối với nền kinh tế. Tổng nợ xấu đối với các dự án BOT, BT là 7,4 nghìn tỷ đồng, chiếm tỷ lệ 3,92% nợ xấu toàn hệ thống; tỷ lệ nợ xấu trong lĩnh vực này là 6,48%, mức cao hơn nhiều so với tỷ lệ nợ xấu nội bảng của chung toàn ngành 1,49% tại ngày 31/12/2021. Nguyên nhân chủ yếu dẫn tới dòng tiền từ dự án hụt so với phương án tài chính ban đầu đến từ việc đội vốn kéo dài thời gian xây dựng, lưu lượng giao thông thực tế thấp hơn nhiều so với dự kiến, hạ tầng giao thông không đồng bộ khiến cho cao tốc không khai thác được công suất hoàn vốn, công tác quản lý thu phí thủ công, hạn chế đi lại thời gian diễn ra dịch Covid-19…

Phân phối lợi nhuận qua vòng đời dự án BOT theo VAS và thông lệ quốc tế.

Thứ tư, thiếu kênh huy động vốn ngoài tín dụng ngân hàng và trái phiếu. Tín dụng ngân hàng hoặc trái phiếu là các kênh huy động vốn được sử dụng chủ yếu để tài trợ cho các doanh nghiệp BOT. Với thực tế cơ chế tài chính ở trên và một phần từ việc kết quả kinh doanh phản ánh chưa theo thông lệ quốc tế, các doanh nghiệp BOT rất khó huy động vốn thêm từ các nguồn khác như cổ đông hay nhà đầu tư quan tâm, bởi kết quả kinh doanh trong những năm đầu tiên của dự án không khả quan. Trong khi đó, tỷ lệ nợ xấu cao tại ngân hàng cũng khiến cho dòng vốn đầu tư thêm từ các tổ chức tín dụng cho các dự án BOT bị hạn chế để kiểm soát rủi ro tài chính chung của hệ thống ngân hàng.

Thứ năm, thiếu thị trường mua bán quyền khai thác các dự án PPP/BOT. Hiện tại, ở Việt Nam, chưa thực sự hình thành thị trường thứ cấp để mua bán quyền khai thác các dự án PPP/BOT. Điều này cũng khiến cho các nhà đầu tư ngần ngại vì thiếu đi một kênh để thu hồi vốn đầu tư sớm và quay vòng cho các dự án mới.

>>>Đường sắt kết nối Việt - Lào đoạn Vũng Áng - Mụ Giạ sẽ theo phương thức PPP

Có nhiều quốc gia đã thành công trong việc thúc đẩy hợp tác công – tư và giải quyết các điểm nghẽn kể trên. Kinh nghiệm quốc tế cho thấy các giải pháp được đưa ra tập trung chủ yếu vào 3 nhóm giải pháp huy động vốn và tạo thanh khoản; tăng quy mô và danh mục dự án; và nâng cao năng lực quản trị, minh bạch và trách nhiệm giải trình. Cụ thể:

Thứ nhất, huy động vốn và tạo thanh khoản. Biện pháp đầu tiên để huy động vốn là chính phủ cung cấp các bảo lãnh thanh toán hoặc vay vốn cho doanh nghiệp tham gia dự án PPP.

Để thực hiện điều này một cách bền vững, chính phủ có thể phát triển các kế hoạch cơ sở hạ tầng dài hạn, trong đó các tài sản được sử dụng như tài sản thế chấp để đảm bảo cho việc tài trợ từ khu vực tư nhân cho các dự án cơ sở hạ tầng mới. Điển hình là kinh nghiệm tại Peru khi thành lập bộ phận phòng tín thác (“trust division”) Banco de la Nación năm 2000 để cung cấp tài sản thế chấp và hỗ trợ cho các nhà đầu tư và nhà phát triển cơ sở hạ tầng. Đến nay, cơ quan này đã đóng vai trò người nắm giữ cho hơn 60 dự án cơ sở hạ tầng, bao gồm cơ sở hạ tầng đường bộ, tưới tiêu, nước và vệ sinh. Kết quả là số người có quyền truy cập vào hệ thống xử lý nước thải đã tăng gấp đôi từ năm 2000 đến năm 2015.

Các quốc gia khác cũng đã sử dụng thu nhập và tài sản của các doanh nghiệp sở hữu nhà nước (SOE) như cơ sở để đảm bảo cam kết hoặc tài sản thế chấp. Chính phủ cũng có thể phân bổ một phần tài sản của quỹ dự trữ quốc gia hay các tổng công ty đầu tư vốn nhà nước để đứng ra hỗ trợ cam kết.

Biện pháp tiếp theo là thúc đẩy sự phát triển của thị trường thứ cấp để tăng cường vòng quay đầu tư. Đây chính là thị trường mua bán các quyền khai thác các tài sản hình thành từ dự án PPP/BOT. Chính phủ có thể phát hành trái phiếu cố định dài hạn trên thị trường thứ cấp để thúc đẩy hoạt động và để thiết lập một đường cong lợi suất dài hạn giúp các người vay vốn cơ sở hạ tầng tham chiếu huy động vốn ở mức hợp lý.

Ngoài ra, còn có các biện pháp để huy động nguồn lực mang tính định hướng và dẫn vốn vào lĩnh vực PPP/BOT như: đưa ra các giới hạn đầu tư tối thiểu vào lĩnh vực định hướng cho các quỹ đầu tư, giảm thuế từ lãi suất cho các khoản đầu tư vào lĩnh vực PPP/BOT cho các quỹ hưu trí và quỹ đầu tư cơ sở hạ tầng dài hạn, ưu đãi thuế cho các doanh nghiệp tham gia PPP/BOT. Ví dụ như Ấn Độ cho phát hành các trái phiếu cơ sở hạ tầng miễn thuế để huy động nguồn lực dài hạn.

Thứ hai, tăng quy mô và danh mục dự án. Theo đó, đóng gói các dự án thành danh mục đầu tư tạo ra nhiều lựa chọn đầu tư cho các nhà đầu tư với đặc tính rủi ro và lợi ích phù hợp, góp phần huy động được nhiều thành phần nhà đầu tư tham gia hơn.

Ngoài ra, việc đưa ra danh mục dự án, khu vực công có thể sử dụng các dự án có hiệu quả kinh tế cao để bù đắp cho các dự án thiết yếu nhưng không thực sự hấp dẫn về lợi nhuận, để có thể thu hút được vốn tài trợ chung cho toàn bộ các dự án này thay vì huy động đơn lẻ. Ví dụ như Ủy ban Chứng khoán và Giao dịch Ấn Độ (Securities and Exchange Board of India) đã thúc đẩy việc sử dụng Công ty Quản lý Đầu tư Cơ sở hạ tầng (InvITs), đó là các quỹ đầu tư cơ sở hạ tầng được niêm yết trên thị trường, đầu tư vào các danh mục dự án cơ sở hạ tầng. Hiện có hai InvITs được niêm yết công khai - India Grid Trust của Sterlite Power và quỹ IRB InvIT của IRB Infrastructure Developers. Các InvITs cho phép cá nhân và công ty đầu tư một số lượng vốn tương đối nhỏ vào các dự án cơ sở hạ tầng với lợi tức tương ứng với số vốn mà họ đầu tư.

Thứ ba, nâng cao hiệu quả quản trị, minh bạch và trách nhiệm giải trình. Để nâng cao lòng tin của các nhà đầu tư quốc tế vào thị trường mới nổi, chính phủ có thể xem xét việc thành lập các tổ chức độc lập để làm cầu nối với tư nhân. Các tổ chức này có thể được thiết kế và thành lập thông qua sự hợp tác với các tổ chức tài trợ phát triển (DFIs) và các đối tác toàn cầu - và có thể hỗ trợ chính phủ trong việc thực hiện các phương pháp tốt nhất thế giới trong cấu trúc dự án, tài trợ, đấu thầu, thực hiện, và quản lý hợp đồng…

Các tổ chức này có thể có một số hình thức khác nhau, bao gồm các đơn vị đối tác công - tư (PPP), các công ty cung cấp cơ sở hạ tầng, các ngân hàng cơ sở hạ tầng và các quỹ cơ sở hạ tầng. Thông qua các tổ chức này, chính phủ có thể thực hiện một hướng tiếp cận hệ thống để tăng cường sự tham gia của tư nhân trong phát triển cơ sở hạ tầng. Điều này giúp cho công tác quản lý tài chính, kế toán và kiểm toán nói chung sẽ thuận lợi hơn, khi được dựa trên nền tảng các hướng dẫn minh bạch và rõ ràng.

Kỳ II: Năm đề xuất cho Việt Nam

Có thể bạn quan tâm

12:31, 18/10/2023

00:06, 10/10/2023

20:08, 05/10/2023

01:07, 05/10/2023

19:23, 02/10/2023