Tỷ giá và lãi suất đều rất quan trọng và là trọng tâm của điều hành chính sách tiền tệ để đảm bảo ổn định vĩ mô, tăng trưởng kinh tế.

>>> Yêu cầu các TCTD duy trì lãi suất hợp lý, giảm lãi suất vay 1-2%/năm

Do đó, tùy lúc mà linh hoạt ưu tiên giữa tỷ giá hay lãi suất có lẽ là định hướng phù hợp.

Đây cũng là hướng mà NHNN đang điều hành, thể hiện qua các giải pháp để hình thành được các tín hiệu dẫn dắt thị trường.

Những can thiệp của NHNN để giảm áp lực tỷ giá, đã tác động rõ tới lãi suất.

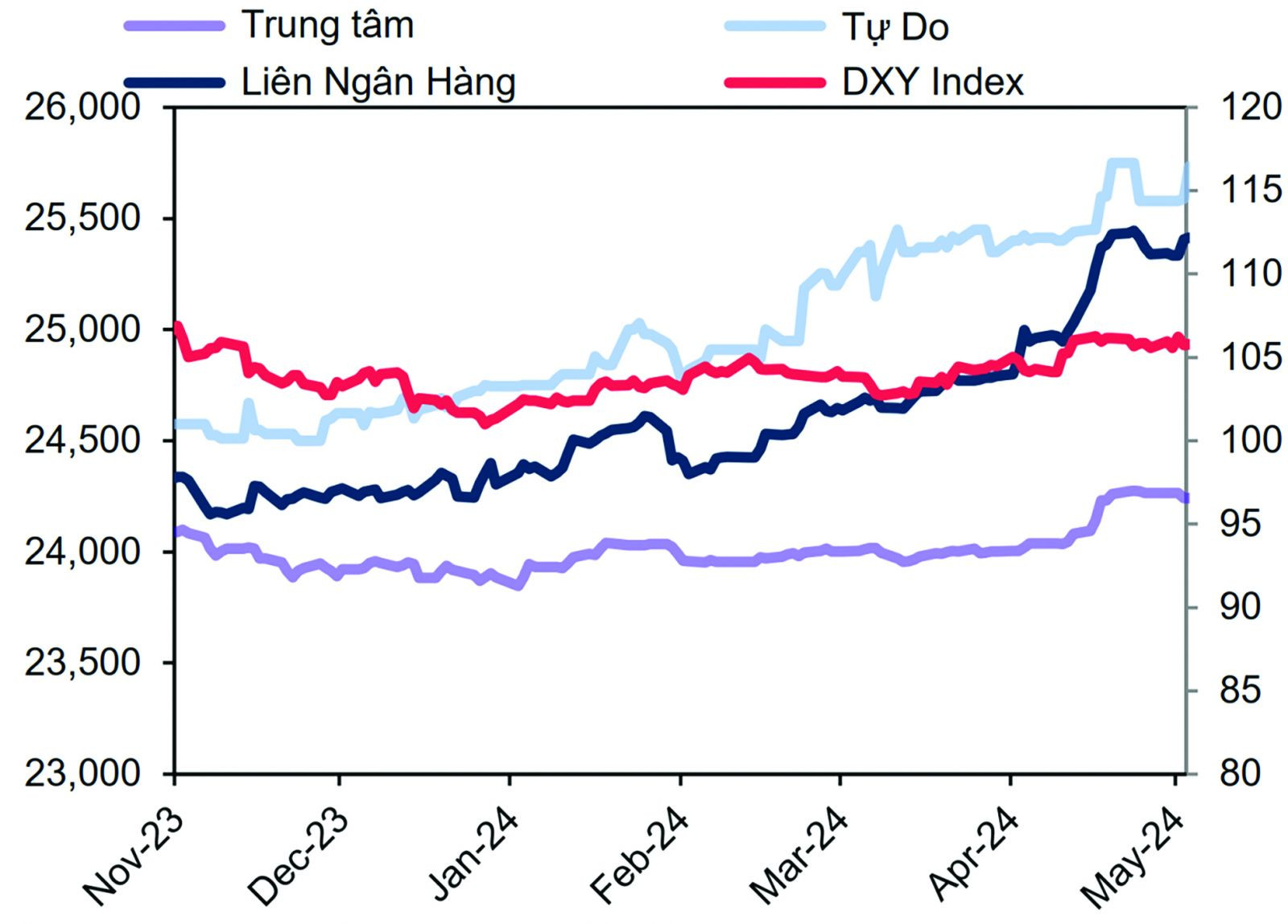

Tỷ giá từ tháng 3/2024 bắt đầu có tín hiệu nóng lên khi tâm lý lo ngại FED không thực thi cắt giảm lãi suất trong năm nay, dẫn đến đà phục hồi của USD Index trên thị trường thế giới. Trong tháng 3, VND (do Vietcombank niêm yết) trượt giá, giảm 0,6% so với USD. Mặc dù mức trượt giá thấp hơn 2 tháng đầu năm nhưng áp lực cộng dồn cao hơn.

Kết thúc quý I/2024, Phó Thống đốc NHNN Đào Minh Tú cho biết, tỷ giá biến động do lãi suất của FED ở mức cao; chênh lệch giữa giá vàng toàn cầu và trong nước ngày càng gia tăng; cùng với đó còn có nhập khẩu nguyên liệu thô (như nhiên liệu, thép,…) của các doanh nghiệp trong nước ngày càng tăng.

NHNN thực hiện can thiệp làm giảm áp lực lên tỷ giá với các biện pháp mạnh trong tháng 4, nhằm thu hẹp chênh lệch lãi suất VND-USD. Động thái này cùng với loạt động thái hút ròng qua tín phiếu, tăng cung vàng ra thị trường qua đấu giá và can thiệp bán ngoại tệ giao ngay (ước khoảng nửa tỷ USD), khiến áp lực đầu cơ tỷ giá đã phần nào giảm bớt. Tuy nhiên, đến hiện tại, mức biến động tỷ giá USD/VNDtỷ giá USD/VND vẫn trong khoảng 4,5%.

>>>NHNN: Không thay đổi điều hành tỷ giá, cần thận trọng với tin đồn

Sở dĩ NHNN không thể không chấp nhận một mức biến động nhất định với tỷ giá, nhưng cũng không thể buông cương cho tỷ giá phi mã là bởi nếu biến động cao, dòng vốn FDI, FII sẽ bị ảnh hưởng và có nguy cơ chảy ra ngoài nền kinh tế. Bên cạnh đó, tỷ giá có yếu tố truyền dẫn một hệ số nhất định lên giá hàng hóa, khiến lạm phát trở nên nhạy cảm hơn.

Diễn biến tỷ giá VND/USD và chỉ số DXY. Nguồn: Bloomberg, MBS Research.

Trong tháng 4, đã có khoảng 20 TCTD tăng lãi suất trong 4. Đến nửa tháng 5, có khoảng 13 TCTD tăng lãi suất. Tuy nhiên, nhìn chung lãi suất tiền gửi điều chỉnh ở các kỳ hạn ngắn. Mặt bằng lãi suất kỳ hạn 12 tháng cho khách hàng tổ chức vẫn đang ở mức khá thấp, ghi nhận ở 4,2%/năm ở nhóm big 4, 4,3%/năm ở các NHTMCP lớn và 4,6%/năm ở các NHTMCP khác.

Cho đến nay, bất chấp giá vàng tăng điên đảo và tỷ giá còn neo ở mức cao, NHNN vẫn chưa động đến lãi suất điều hành can thiệp trực tiếp lãi suất tiền gửi (chỉ sử dụng công cụ điều hành trên thị trường mở). Lựa chọn của NHNN nhằm giữ lãi suất ở mặt bằng hiện nay.

Vậy, nếu tất cả đều là trọng tâm “ưu tiên 1”, thì điều gì mới thực sự ưu tiên? Theo lý thuyết, đây chính là bộ ba bất khả thi mà để “điều, nắn” các biến số, là thách thức bất khả. Linh hoạt chủ động để bám sát mục tiêu hàng đầu mà điều hướng tùy thời ưu tiên này, chấp nhận mức trượt giá vừa phải hay chấp nhận lãi suất “thổi đòn gió”... đều phụ thuộc lớn vào lựa chọn công cụ can thiệp của nhà điều hành.

Trong thời gian tới, tin rằng chúng ta sẽ được chứng kiến NHNN tiếp tục phát huy sự kết hợp đồng bộ nhịp nhàng các công cụ điều hành như OMO, điều hành đồng bộ lãi suất VND và ngoại tệ,… nhằm giúp cho điều hành các biến số trên thị trường tiền tệ một cách thuận lợi, đem lại sự ổn định cho thị trường tiền tệ và ổn định vĩ mô, hỗ trợ tăng trưởng.

Cuối cùng, phải nói thêm là ở góc độ doanh nghiệp, lạm phát có tác động lớn. Tỷ giá cũng vậy. Lãi suất thì khỏi nói. Tỷ giá tăng thì vốn đầu tư có thể rời đi. Doanh nghiệp có thể lỗ chênh lệch tỷ giá nếu nợ vay ngoại tệ tính bằng USD. VND mất giá so với USD không hẳn đã lợi thế cho doanh nghiệp khi cạnh tranh phá giá mà ngược lại, yếu tố nhập khẩu lạm phát còn nặng rủi ro hơn. Xa hơn, là lằn ranh thao túng tiền tệ nếu chúng ta chạm vào ở góc độ phá giá VND làm lợi giá hàng bán ra và các hàng rào kỹ thuật chống bán phá giá sẽ có nguy cơ phá vỡ mọi thành quả và vị thế đang có của các ngành hàng Việt Nam trên trường quốc tế. Lạm phát tăng thì tiền tệ co hẹp, lãi suất tăng cao.

Như vậy, tỷ giá vẫn sẽ biến động trong vòng kiểm soát. Trong khi lãi suất tiền gửi có thể tiếp tục tăng, mà ít khả năng tăng lãi suất điều hành. Tăng trưởng tín dụng sẽ phục hồi và mạnh lên đạt khoảng 13,5-14% trong cả năm nay.

Có thể bạn quan tâm

Lãi suất liên ngân hàng vượt trần, áp lực tỷ giá ra sao?

05:05, 29/05/2024

“Điểm rơi” của lãi suất

13:07, 28/05/2024

Tín hiệu gì từ việc Ngân hàng Nhà nước tăng lãi suất OMO và tín phiếu?

12:00, 23/05/2024

Giảm lãi suất vay 1-2% cách nào?

03:50, 24/05/2024

Căn hộ chung cư: Kênh đầu tư hấp dẫn trong bối cảnh lãi suất thấp

09:11, 24/05/2024

Kỳ vọng FED cắt giảm lãi suất năm 2024 dần tan biến

03:30, 27/05/2024