Thị trường trái phiếu doanh nghiệp đang đạt được những bước tiến về quy mô, song vẫn đang ở giai đoạn mới phát triển và còn tiềm ẩn rủi ro.

Thị trường trái phiếu doanh nghiệp (TPDN) bằng đồng nội tệ Việt Nam (LCY) lần đầu vượt 1 triệu tỷ đồng và gần tương xứng với quy mô của thị trường trái phiếu Chính phủ. Theo đó, quy mô thị trường TPDN doanh nghiệp hiện lớn hơn Philippines và Indonesia, nhưng vẫn xếp sau Thái Lan và Malaysia, theo một báo cáo mới đây của CTCK HSC.

Trái phiếu bằng đồng nội tệ của khu vực doanh nghiệp ngày càng có quy mô lớn

CTCK này dự báo với tốc độ này, nếu thị trường tiếp tục duy trì mức tăng 30% hàng năm, thì quy mô TPDN của Việt Nam sẽ vượt qua Thái Lan trong 3 năm tới và đạt đến cấp độ của Malaysia trong vòng 5 năm.

Tuy nhiên, vẫn đã và đang có những con số khác nhau về quy mô thị trường TPDN Việt Nam.

Trong báo cáo gần nhất tháng 9/2021 về kinh tế tư nhân Việt Nam, Quỹ tiền tệ Quốc tế (IMF) thuộc World Bank đánh giá: "Thị trường vốn Việt Nam đang mở rộng nhưng vẫn chưa có chiều sâu. Mặc dù có tăng trưởng, Việt Nam tiếp tục tụt hậu so với các nước thành viên ASEAN khác, như thể hiện rõ trên thị trường trái phiếu. Sự mở rộng tương đối nhanh chóng của thị trường trái phiếu ở Việt Nam gần đây tập trung vào các đợt phát hành từ khu vực nhà nước, trong khi việc sử dụng trái phiếu của các tập đoàn chủ yếu giới hạn ở các ngân hàng và công ty bất động sản, phần lớn thông qua các đợt phát hành riêng lẻ không được niêm yết trên sàn giao dịch".

Trước đó, World Bank cũng đã có thống kê và đánh giá về thị trường trái phiếu Việt Nam, xác định đầu quý I/2021, tổng dư nợ trái phiếu LCY của Việt Nam giảm nhẹ 0,3% theo quý (so với quý trước) lên 1.637,3 nghìn tỷ đồng tương đương 71,0 tỷ USD.

Tổng dư nợ LCY của cả trái phiếu Chính phủ và TPDN tiếp tục tăng trong 3 quý vừa qua, trong đó, khi thị trường TPDN tăng tỷ trọng lớn trong tổng dư nợ, bao gồm cả phát hành mới lẫn có sự co giãn trong cấu phần chưa thanh toán, đã bật tín hiệu đáng mừng về sự phát triển tốt của thị trường khi đảm đương vai trò tài trợ cho nhu cầu vốn của doanh nghiệp. Trong bối cảnh tiếp cận vốn tín dụng khó khăn thì vai trò này ngày càng đậm nét.

Nhưng, bên cạnh việc tăng trưởng của thị trường TPDN để đáp ứng nhu cầu vốn với quy mô ngày càng “nở nồi” như nêu trên, thì trong định hướng phát triển để hỗ trợ doanh nghiệp, huy động vốn phục vụ sản xuất kinh doanh, giảm bớt sự phụ thuộc vào kênh tín dụng ngân hàng, chất lượng của hàng hóa tạo thị trường vốn bền vững lại vẫn còn tiềm ẩn những rủi ro.

Song song với việc TPDN bùng nổ và ngày càng vượt quy mô của trái phiếu Chính phủ, những trở ngại đối với tăng trưởng của thị trường đã bộc lộ mà trong đó, theo IMF, một phần là vấn đề “bao gồm khung pháp lý và quy định quản lý còn bất cập, tài liệu hồ sơ cần thiết và chuẩn hóa”, một phần là việc “ít sử dụng xếp hạng tín dụng; và thiếu văn hóa tín dụng dựa trên việc công bố thông tin”. Bùng nổ hoạt động phát hành nợ từ tài sản của các công ty, theo World Bank, cũng đã thống trị danh sách TPDN với doanh thu đạt 12,8 nghìn tỷ đồng, chiếm khoảng 70,0% tổng số phát hành trong quý 1 năm 2021.

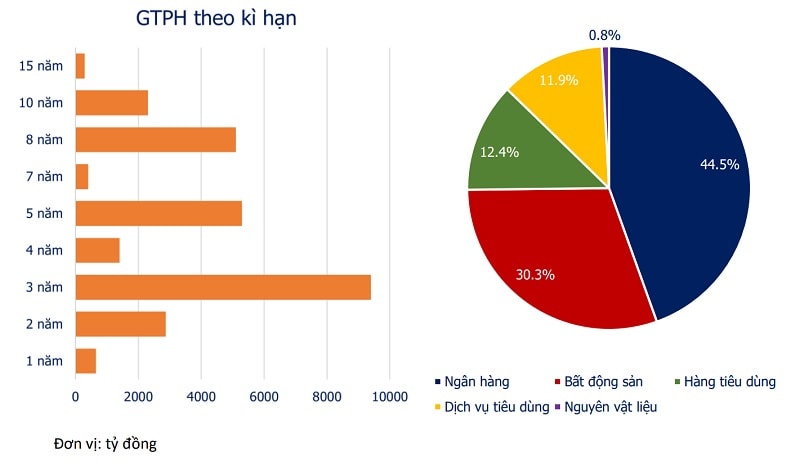

Trái phiếu doanh nghiệp 9 tháng 2021. Nguồn biểu đồ: VBMA

“Đối với công ty trái phiếu, phát hành từ lĩnh vực bất động sản đã nhanh chóng tăng về khối lượng, hầu như không có tài sản thế chấp. Điều này có nguy cơ hình thành bong bóng bất động sản và có thể gây ra tổn thất lớn cho các nhà đầu tư khi bong bóng nổ”, báo cáo của World Bank đánh giá.

Nếu như nhóm bất động sản tiếp tục duy trì vị thế trong phát hành TPDN trong suốt cả 3 quý vừa qua, theo Hiệp hội trái phiếu Việt Nam (VBMA), đã đạt tới tổng khối lượng phát hành 126,7 nghìn tỷ đồng; Trong đó, có khoảng 11% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Lãi suất phát hành dao động trong khoảng 8-13%/năm tại 30/9/2021, thì khối ngân hàng thương mại vẫn đứng vững ở cả vị trí top nhà phát hành lẫn trái chủ đầu tư.

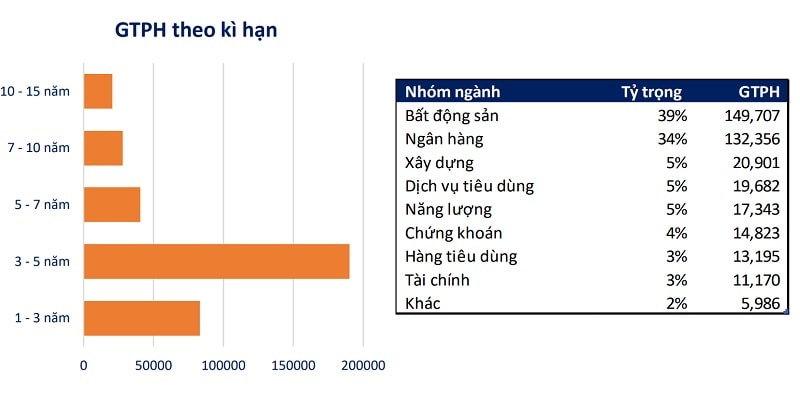

Cụ thể, dẫn dầu trong bức tranh chung 350 nghìn tỷ đồng trái phiếu đã phát hành thành công, nhóm các ngân hàng thương mại chiếm giá trị phát hành 132,3 nghìn tỷ đồng. Trong đó có 31,7 nghìn tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 24%), 75% trái phiếu phát hành kỳ hạn ngắn 2-4 năm. Việc ngân hàng vừa tham gia phát hành vừa mua trái phiếu (lưu ý ngân hàng cũng là nhà tạo lập, người mua lớn trên thị trường trái phiếu Chính phủ), có ý nghĩa lớn. Đó là “tái cấp vốn cho các ngân hàng có vốn nhà nước, cấp vốn cho các DNNN lớn, tài trợ cho các dự án cơ sở hạ tầng, tạo cơ hội cho các ngành khác nhau xây dựng các công cụ phù hợp với nhu cầu vốn của họ, cải thiện ổn định tài chính và có khả năng thu hút các tổ chức đầu tư trong và ngoài nước nhiều hơn nữa”, theo IMF.

Nhưng một mặt khác, rủi ro của thị trường TPDN thì vẫn còn nguyên đó, và có thể cũng đang tăng dần như những mối nguy ngầm từ phía dưới của "tảng băng" quy mô dư nợ khủng, với chính nhà đầu tư và có thể với cả các ngân hàng.

Chứng khoán HSC nhận định 2/3 TPDN của Việt Nam sẽ đáo hạn trong 3 năm tới, điều này sẽ tạo áp lực đáng kể đối với các tổ chức phát hành trong việc đảo nợ, dẫn đến sự biến động cao. Không khó để nhận thấy kỳ hạn phát hành TPDN 3 năm đang chiếm tỷ lệ lớn trong thống kê về giá trị phát hành theo kỳ hạn - như bảng công cụ nợ mà doanh nghiệp đã đưa ra, mời gọi trái chủ vào thị trường dưới đây:

Kỳ hạn trái phiếu tương đồng với kỳ đáo hạn, trả nợ tương lai có thể áp lực cho doanh nghiệp vào 2023-2024? Nguồn biểu đồ: VBMA

Ông Nguyễn Quang Thuân, Chủ tịch FiinRatings trước đó cho rằng “với tình trạng còn thiếu thị trường thứ cấp, thiếu thông tin, minh bạch, nhà đầu tư chỉ nhìn vào lãi suất, nếu nhìn nhận 3 - 5 năm nữa rủi ro gì cho hệ thống tài chính Việt Nam, thì chúng ta cần phải tiếp tục theo dõi và hoàn thiện thị trường TPDN để tránh việc đổ vỡ. Trong bối cảnh dịch bệnh như hiện nay, rất nhiều doanh nghiệp đứt dòng tiền sẽ nảy sinh 2 vấn đề. Một là, trái phiếu là điều kiện để doanh nghiệp tái cấu trúc dài hạn hơn, bởi mô hình kinh doanh của doanh nghiệp vẫn tốt, dòng tiền vẫn có, chỉ là bị lùi lại vài tháng do COVID-19. Hai là, một số doanh nghiệp hoặc ngành nghề sẽ bị đứt thanh khoản, việc này hệ lụy đang diễn ra”.

Đầu tháng 9/2021, Bộ Tài chính sau những cảnh báo về rủi ro mua TPDN qua ngân hàng và CTCK, hay mua trái phiếu của các doanh nghiệp không cung cấp thông tin đầy đủ, thì đã có động thái cụ thể bằng công văn yêu cầu Ủy ban Chứng khoán nhà nước; Vụ Tài chính ngân hàng và Sở Giao dịch chứng khoán Việt Nam tiếp tục nghiên cứu hoàn thiện chính sách, tập trung xây dựng các biện pháp thanh tra, giám sát, thắt chặt việc phát hành TPDN riêng lẻ không có tài sản đảm bảo hoặc chất lượng tài sản đảm bảo và uy tín của doanh nghiệp phát hành thấp nhằm hướng tới thị trường minh bạch, an toàn và hạn chế rủi ro.

9 tháng 2021, TPDN phát hành riêng lẻ thực tế vẫn tiếp tục thống trị, chiếm tới 91% tổng giá trị phát hành. Chỉ có 14 đợt phát hành trái phiếu phát hành ra công chúng và 3 doanh nghiệp có phát hành trái phiếu ra thị trường quốc tế trong tổng số 596 đợt phát hành. Đây cũng là bức tranh cho thấy có sự lệch pha và một thị trường TPDN còn thiếu sự cân bằng đáng ngại.

Có thể bạn quan tâm

Vì sao Bộ Tài chính liên tiếp cảnh báo về trái phiếu doanh nghiệp?

17:00, 13/09/2021

Trái phiếu doanh nghiệp tiếp tục lên ngôi

16:18, 07/08/2021

Cẩn trọng khi mua trái phiếu doanh nghiệp qua ngân hàng, công ty chứng khoán

16:25, 14/07/2021

Ngân hàng "đổi vai" trên thị trường trái phiếu doanh nghiệp

05:25, 10/06/2021

Lãi suất trái phiếu doanh nghiệp tăng?

11:00, 06/06/2021