Chỉ những doanh nghiệp lớn hoặc có khả năng thu xếp mới có cơ hội thành công trong phát hành trái phiếu doanh nghiệp.

Một trong những quy định tác động đến thị trường trái phiếu Việt Nam từ ngày 2/8/2018 là Thông tư 15/2018/TT-NHNN ngày 15/6/2018 sửa đổi, bổ sung một số điều của Thông tư 22/2016/TT-NHNN của NHNN quy định việc tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài mua trái phiếu doanh nghiệp.

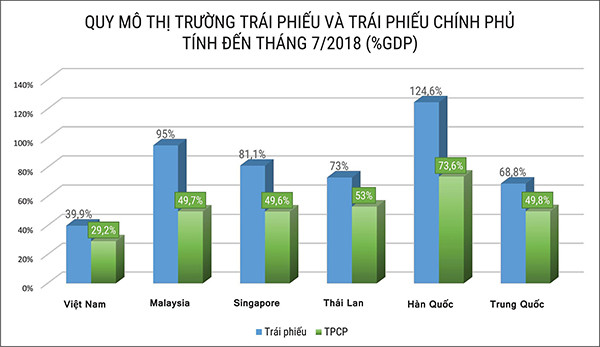

Quy mô thị trường trái phiếu của Việt Nam còn quá nhỏ so với các quốc gia trong khu vực.

Vừa hỗ trợ, vừa siết chặt

Theo Thông tư 15/2018/TT-NHNN, có 1 số quy định mới đáng chú ý, cụ thể thay vì chỉ kiểm soát nội bộ hoạt động mua trái phiếu doanh nghiệp, thì kiểm soát nội bộ hoạt động mua trái phiếu doanh nghiệp, đặc biệt là trái phiếu phát hành với mục đích thực hiện các chương trình, dự án thuộc các lĩnh vực tiềm ẩn rủi ro theo đánh giá của TCTD, chi nhánh ngân hàng nước ngoài nhằm phát hiện các rủi ro, vi phạm pháp luật và đảm bảo khả năng thu hồi tiền gốc, lãi trái phiếu doanh nghiệp.

Có thể bạn quan tâm

11:20, 19/04/2018

06:38, 31/12/2017

10:57, 13/12/2017

10:39, 09/09/2017

03:45, 30/08/2017

05:21, 19/08/2017

05:16, 16/04/2017

07:26, 05/06/2016

06:51, 24/10/2015

Quy định sửa đổi này được cho là sẽ tạo điều kiện rộng hơn cho các TCTD, chi nhánh ngân hàng nước ngoài khi mua trái phiếu doanh nghiệp, với “khu trú” vùng giới hạn bắt buộc kiểm soát nội bộ chỉ là những lĩnh vực rủi ro, không bắt buộc phải kiểm soát nội bộ cho tất cả.

Cần tạo một hành lang pháp lý để có nhiều hàng hóa- các doanh nghiệp hấp dẫn hơn khi phát hành trái phiếu. Chỉ khi “chợ” có nhiều hàng, đảm bảo được chất lượng, thì người chơi mới tham gia.

Ngoài ra, các TCTD, chi nhánh ngân hàng nước ngoài cũng không được mua trái phiếu doanh nghiệp phát hành, trong đó có mục đích để cơ cấu lại các khoản nợ của doanh nghiệp. Quy định này sẽ kiểm soát tối đa việc mua trái phiếu doanh nghiệp và hạch toán vốn, dư nợ theo kiểu 1 vốn tính dư nợ 3- 4 lần - vẫn là khoản nợ vay đó nhưng có thể quá hạn, được nhấc ra khỏi nhóm nợ 3- 5 khi ngân hàng tài trợ nợ vay mua lại trái phiếu.

Với quy định này, những doanh nghiệp làm ăn bết bát sẽ khó còn cơ hội nghĩ đến thu xếp để được ngân hàng cho cơ chế con nợ biến thành chủ nợ và lại thành con nợ. Ngân hàng cũng hết cơ hội “nuôi nợ” doanh nghiệp theo kiểu mua trái phiếu, tạo điều kiện cơ cấu lại nợ...

Như vậy, đây là chính sách rất tích cực, cởi bỏ nhiều giới hạn cho bên phát hành nợ vay và bên mua- cho vay, phát huy hiệu quả công cụ nợ trên thị trường vốn. Đồng thời, hạn chế hơn những giao dịch phát hành- mua/tài trợ thông qua đầu tư mua trái phiếu doanh nghiệp - những khoản tiềm ẩn rủi ro và có thể làm gia tăng độ rủi ro đối tác khó lường cho phía nhà băng.

Tạo “chợ” nhiều hàng

Dù vậy, Thông tư 15 không thay thế hay góp phần giải bài toán thanh khoản- kích hoạt thêm những người mua, nhà đầu tư trái phiếu khác trên thị trường. Trên thực tế, thị trường trái phiếu Việt Nam vẫn cần rất nhiều đổi mới hơn nữa để có thể thực sự là kênh huy động vốn dài hạn cho mọi đối tượng doanh nghiệp.

TS. Đinh Thế Hiển khẳng định, với nhóm doanh nghiệp lớn hay SMEs, đều đang xem trái phiếu đơn giản là sản phẩm chứng nhận doanh nghiệp đi vay vốn. Đã là sản phẩm đi vay thì phải chịu thẩm định của bên cho vay. “Thị trường có rất nhiều doanh nghiệp đang đi vay, và đưa giấy nợ vay cho các bên rót vốn. Đây chính là 1 dạng sơ khai của trái phiếu. Bản thân nhiều Cty b2b (business to business) cũng đã kết nối đi vay với nhau. Với các dạng thức này, đây là quan hệ thỏa thuận giữa 2 bên, không nhất thiết phải có quá nhiều các quy định, rào cản”, TS. Hiển nhấn mạnh.

Ở góc độ cơ quan quản lý và tạo lập thị trường, ông Hiển nói, chúng ta có quy định Sở GDCK TP. HCM và Sở GDCK Hà Nội, có các quy chuẩn hàng hóa mà nếu chiếu theo nhiều thị trường mới nổi, còn “dễ” và chỉ tính về số hơn là chất. Trái phiếu tương tự, cũng phải có quy chuẩn. Doanh nghiệp được quyền phát hành và cứ phát hành nếu có người mua. Còn khi đưa trái phiếu giao dịch trên sàn thì phải tuân thủ quy định và được chứng minh bằng thanh khoản thực tế. Không có giao dịch có nghĩa nhà đầu tư không cảm thấy hấp dẫn khi nắm giữ loại hàng hóa - sản phẩm nợ này. Khi đó, vấn đề sẽ nằm ở cả nội tại doanh nghiệp phát hành trái phiếu lẫn các quy định quản lý “chợ” trái phiếu.

Như vậy, việc cần ưu tiên là tạo một “chợ” sao cho có thể thu hút nhiều hàng hóa- các doanh nghiệp hấp dẫn hơn khi tham gia phát hành trái phiếu. “Chợ” có nhiều hàng, đảm bảo được chất lượng, thì người chơi mới tham gia. Các ngân hàng cũng sẽ cạnh tranh hơn khi mua trái phiếu, chứ không chỉ dừng lại như một lựa chọn để tăng tổng dư nợ cấp tín dụng của mình.