Áp lực thanh khoản ngắn hạn đang gia tăng với nhiều doanh nghiệp, đặc biệt là các doanh nghiệp bất động sản, kéo theo và rộng hơn là rủi ro thanh khoản chung cho cả thị trường

>>Trung Quốc mở cửa tác động ra sao đến các ngành của Việt Nam?

Trong nhóm các yếu tố rủi ro có thể gây mất cân bằng vĩ mô năm 2023, rủi ro thanh khoản liên tục được các định chế tài chính, giới phân tích đề cập. Đây là vấn đề đã xảy ra trong 2022 và đang tiếp tục gây hệ lụy cho thị trường.

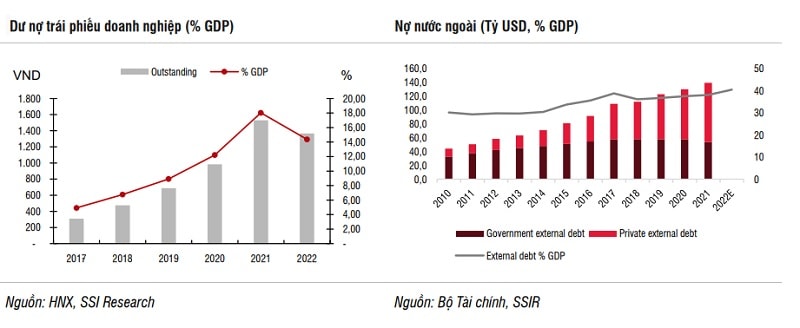

Dư nợ trái phiếu giảm xuống so với quy mô GDP không phải là tín hiệu tốt, trong khi nợ nước ngoài (với lãi vay cao hơn) đã tăng lên trong 2022

Trong đó, nếu như các sự kiện FLC, Trí Việt và Louis Holdings... đưa thị trường chứng khoán vào một giai đoạn bắt buộc phải thận trọng hơn với các giao dịch tài chính thao túng, lũng đoạn thị trường..., thì Tân Hoàng Minh là phát pháo đầu tiên đẩy các vi phạm trong phát hành trái phiếu doanh nghiệp đi tới điều tra để đảm bảo quyền lợi cho nhà đầu tư và tiến tới minh bạch hóa, lành mạnh hóa thị trường vốn. Các sự kiện này khiến thị trường chứng khoán suy giảm, trái phiếu trồi sụt và gần như đóng băng.

Tuy nhiên, phải đến sự kiện Vạn Thịnh Phát vào đầu tháng 10/ 2022, sau đó tạo áp lực lớn lên thanh khoản hệ thống, kết hợp với các điều kiện tài chính toàn cầu thắt chặt hơn, mới thực sự cho thấy những điểm yếu trong thị trường tài chính Việt Nam. CTCK SSI nhận định là "Việc sử dụng đòn bẩy tài chính quá đà trong môi trường lãi suất thấp (khi tăng trưởng kinh tế dựa nhiều vào tăng trưởng tín dụng), dưới hình thức các khoản vay ngân hàng trong nước, trái phiếu doanh nghiệp và các khoản vay nước ngoài đi kèm với việc không có nhận thức đầy đủ về rủi ro đi kèm, đã và sẽ gây ra rủi ro thanh khoản cho Việt Nam trong năm 2023 và 2024".

Cũng theo Bộ phận phân tích của CTCK này, trên thực tế, cũng không khó để nhận ra giai đoạn khó khăn này và giai đoạn 2010-2011 có khá nhiều điểm tương đồng. Xét về bối cảnh trong nước và quốc tế, sau một giai đoạn khủng hoảng (dù là khủng khoảng tài chính 2007-2008, hay khủng hoảng do đại dịch Covid-19, 2020- 2021), kinh tế thế giới và Việt Nam đều có một giai đoạn hồi phục nhẹ một năm sau đó (2010, 2021-2022) và ngay lập tức bước vào một giai đoạn khó khăn hơn với rủi ro tiếp tục suy thoái. Nếu giai đoạn 2010-2011 thế giới cuộc khủng hoảng nợ công tại châu Âu, rồi ngay cả Mỹ cũng bị S&P hạ xếp hạng tín nhiệm, thì tới 2022 châu Âu lại phải đương đầu với xung đột Nga – Ukraine và cả thế giới cùng phải đương đầu với lạm phát tăng cao (khủng hoảng về chi phí sinh hoạt). Và khi đều phải đối diện với một điều kiện tài chính thắt chặt (lãi suất tăng) đi kèm với rủi ro suy thoái tăng lên, thì có thể thấy các vấn đề về tỷ giá, tín dụng, thanh khoản, hay ảnh hưởng tới các thị trường có độ nhạy cao với lãi suất như thị trường bất động sản, thị trường chứng khoán…. hoặc những câu chuyện thiếu đơn hàng xuất khẩu là những điểm chung dễ thấy giữa giai đoạn 2011 và 2022 tại Việt Nam.

>>Trái phiếu đáo hạn: Áp lực hay “ngáo ộp” thị trường năm 2023

Nhận định về thị trường vốn Việt Nam 2022, các chuyên gia của FiinRatings cũng cho biết, vấn đề lớn trên thị trường năm 2022 là niềm tin nhà đầu tư bị lung lay sau khi lãnh đạo một số tập đoàn lớn bị điều tra, xử lý các sai phạm liên quan đến phát hành trái phiếu, chứng khoán, lừa đảo chiếm đoạt tài sản. Sự kiện tác động tiêu cực đến tâm lý thị trường và khiến cho sự hoài nghi, lo ngại của nhà đầu tư và ngân hàng về việc cho ngành bất động sản vay vốn gia tăng.

"Sau sự kiện sai phạm, các dự án bất động sản của các Tập đoàn FLC, Tân Hoàng Minh, Vạn Thịnh Phát bị tạm dừng và thu hồi đất, lãi suất tái đầu tư lên tới 20-30% trên nền tảng giao dịch trái phiếu của các công ty chứng khoán. Trái chủ yêu cầu mua lại sớm gây căng thẳng cho tính thanh khoản của các nhà phát triển bất động sản. Cùng với đó, các quy trình pháp lý trong ngành bất động sản và khó khăn trong việc phê duyệt quy hoạch cũng gây ra chậm trễ cho các dự án không thể mở bán cũng như huy động thêm dòng tiền", chuyên gia FiinRatings đề cập.

Ước tính trong 2022, các doanh nghiệp đã phải mua lại trái phiếu trước hạn và chống chọi với một thời điểm bond-run lên cao sau tháng 10, với tổng giá trị mua lại hơn là 210.573 tỷ đồng (tăng 46% so với cùng kỳ năm 2021). Ở chiều phát hành mới, lượng trái phiếu sụt giảm mạnh. Trong bối cảnh thị trường trái phiếu không còn là kênh vốn rộng cửa, thì ở khu vực tín dụng, không chỉ doanh nghiệp mà nhà đầu tư, người dân cũng không dễ dàng tiếp cận khi room tín dụng hạn chế theo từng giai đoạn, và ngay cả khi nới room, chuẩn tín dụng cũng khó có thể đáp ứng; điều đó dẫn đến việc căng thẳng thanh khoản thực tế với nhiều bên đã xảy ra. Đặc biệt trong đó, căng thanh khoản nhất vẫn thuộc về nhóm doanh nghiệp bất động sản khi nhóm này vừa bị kiểm soát chặt tín dụng, trái phiếu khó phát hành thêm, nhà đầu tư/ người dân giảm mua và góp vốn mới cho dự án. "Thiếu tiền, giảm thanh khoản", là tình trạng phổ biến của các doanh nghiệp bất động sản trong 2022 , ông Lê Hoàng Châu - Chủ tịch Hiệp hội Bất động sản TP HCM nhận định.

Ngoài rủi ro thanh khoản, xét tổng quát, CTCK SSI cho rằng, dù Việt Nam đã ghi nhận kết quả tăng trưởng rất cao trong 2022, uy nhiên, cũng cần phải lưu ý là ngay cả khi tăng trưởng mạnh mẽ như vậy, nền kinh tế vẫn chưa tiến gần đến mức tăng trưởng trung bình trong giai đoạn trước Covid (6,5%/năm), khi tăng trưởng GDP bình quân hàng năm giai đoạn 2020-2022 là ước tính khoảng 4,5%/năm.

Sức khỏe ngành ngân hàng của Việt Nam đã tốt hơn nhiều so với trước đây là một trong những yếu tố nâng đỡ cân đối vĩ mô năm 2023

Cùng với đó, rủi ro lạm phát với Việt Nam vẫn chưa hoàn toàn chấm dứt. Trong khi lạm phát trung bình trong năm 2022 được kiểm soát ở mức 3,15% so với cùng kỳ, thấp hơn mục tiêu của Chính phủ là 4%, dữ liệu theo tháng cho thấy chỉ số CPI đã bắt đầu tăng tốc mạnh từ quý 3/2022 với các yếu tố tác động tăng dịch chuyển dần từ nhóm năng lượng sang nhóm hàng hóa liên quan đến giáo dục và nhà ở. Điều này cũng khiến cho lạm phát cơ bản tăng mạnh hơn lạm phát chung, và áp lực lạm phát sẽ lớn dần hơn trong nửa đầu năm 2023, đặc biệt khi xem xét việc điều chỉnh giá các nhóm hàng thuộc quản lý của Chính phủ như điện hay y tế hay từ yếu tố mùa vụ. Bên cạnh đó, lạm phát lương thực & thực phẩm có thể là yếu tố rủi ro trong năm 2023, khi các biện pháp hỗ trợ Covid không còn nữa (như VAT trở lại 10% cho năm 2023) hay giá thịt heo trong nước có thể sẽ bật tăng do việc mở cửa của Trung Quốc (khiến cầu tăng).

"Trên thực tế, các kịch bản lạm phát trong năm 2023 từ các cơ quan chính phủ cũng có sự phân hóa (dao động từ 3,8% - 5%), cho thấy các yếu tố tác động đến lạm phát sẽ khó lường hơn rất nhiều và thậm chí mục tiêu 4,5% mà Chính phủ đưa ra cũng khá thách thức. Chúng tôi kỳ vọng lạm phát bình quân trong kịch bản cơ sở là khoảng 4,3% cho năm 2023, trong đó CPI bình quân cho 1H23 và 2H23 lần lượt là 5,1% và 3,6%", Bộ phận phân tích của SSI lưu ý.

Dù vậy, các chuyên gia vẫn lạc quan cho rằng có một số điểm khác biệt trong 2022-2023 có thể giúp Việt Nam vượt qua giai đoạn khó khăn này, thay vì rơi vào khủng hoảng như thời kỳ trước.

Thứ nhất, sức khỏe ngành ngân hàng của Việt Nam đã tốt hơn nhiều so với trước đây. Các điều kiện đảm bảo tỷ lệ an toàn vốn theo Basel II đã được triển khai kể từ sau cuộc khủng hoảng năm 2011 và tính đến hiện tại, hai phần ba số ngân hàng đã đáp ứng mức tỷ lệ an toàn vốn từ 11% đến 12%. Tỷ lệ nợ xấu nội bảng hiện chỉ ở mức 1,7% từ mức 5% vào năm 2012, trong khi tỷ lệ nợ có vấn đề ước tỉnh trên 7% - thấp hơn nhiều so với mức hơn 17% vào năm 2022.

Thứ hai, các yếu tố giúp cân bằng vĩ mô của Việt Nam được kiểm soát tốt, bao gồm tăng trưởng tín dụng, lạm phát, tỷ giá và lãi suất. Lạm phát tại Việt Nam trong năm 2022 được kiểm soát tốt, các đợt tăng lãi suất của Ngân hàng Nhà nước trong năm phù hợp với diễn biến toàn cầu và giảm áp lực lên tỷ giá.

Thứ ba, các chính sách được sử dụng linh hoạt, bớt cứng nhắc hơn, phù hợp với giai đoạn có nhiều yếu tố bất định như hiện nay.

Có thể bạn quan tâm