Ngân hàng Thung lũng Silicon (SVB) và chuỗi sụp đổ rung chuyển hệ thống tài chính, có đáng lo ngại bằng lãi suất còn cao, áp lực đáo hạn trái phiếu doanh nghiệp còn lớn?

![]()

SVB sụp đổ khiến các dự đoán về khả năng Fed sớm ngưng chính sách "diều hâu" tăng lên. Trong ảnh: Một quan chức thực thi pháp luật giám sát hàng đợi bên ngoài một chi nhánh SVB ở Hoa Kỳ vào thứ Hai. Nguồn: AP

>>Từ ngày mai 15/3, NHNN chính thức giảm lãi suất điều hành

Thông tin về đợt phát hành trái phiếu khủng 4.700 tỷ đồng mà CTCP Đầu tư và Kinh doanh Nam An thành công mới đây, là tín hiệu hết sức tích cực của thị trường trái phiếu doanh nghiệp (TPDN). Lô trái phiếu của Nam An có kỳ hạn 18 tháng, đáo hạn ngày 10/3/2024, có lãi suất 13%/năm, là loại lãi suất kết hợp (kết hợp giữa lãi suất cố định và thả nổi). Đây là lô trái phiếu trong nước trị giá lớn nhất kể từ phát hành thành công của Novaland vào khoảng tháng 5/2022.

Cùng ngày thông báo kết quả phát hành của Nam An, Công ty TNHH Kinh doanh bất động sản Dream City Villas cũng vừa công bố phát hành thành công 2.300 tỷ đồng trái phiếu. Theo đó, Dream City Villas phát hành 23.000 trái phiếu với mệnh giá 100 triệu đồng, kỳ hạn 60 tháng, đáo hạn ngày 10/3/2028. Đặc biệt của lô trái phiếu 2.300 tỷ này là lãi suất “siêu thấp” chỉ 6%. Lưu ý rằng những đợt phát hành bổ sung vốn cấp 2 của chính các ngân hàng những tháng trong năm 2022, đã gần như vắng bóng trái phiếu lãi suất thấp ở mức như vậy.

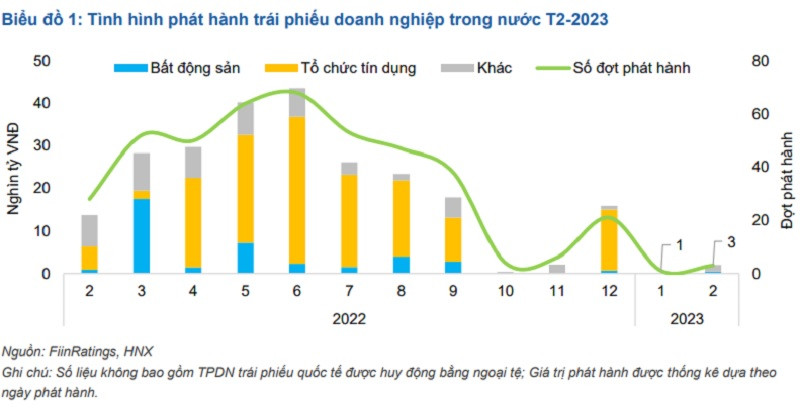

Thông tin của các đợt phát hành TPDN trên dường như cho thấy thị trường đã bắt đầu thể hiện hiệu ứng như kỳ vọng của Nghị quyết 08 (Sửa đổi Nghị quyết 65) về phát hành trái phiếu riêng lẻ. Những chuyển động chậm trước đó bao gồm cả các đợt phát hành lẻ loi trong tháng 2, cũng phần nào cho thấy thị trường đã có sự vận động nhất định trong bối cảnh áp lực đáo hạn trái phiếu khối lượng lớn vẫn áp sát các doanh nghiệp mỗi ngày.

>>Điều kiện để NHNN chấm dứt chính sách thắt chặt tiền tệ

Theo thống kê của FiinRatings, trong tháng 2, có tổng cộng 03 lô trái phiếu phát hành thành công trị giá 2.000 tỷ đồng, trong đó có một lô riêng lẻ của Công ty Cổ phần Đầu tư Bất động sản Sơn Kim và hai lô trái phiếu phát hành ra công chúng thuộc Công ty Cổ phần Tập đoàn Masan. Lô trái phiếu riêng lẻ của Sơn Kim trị giá 500 tỷ đồng và lãi suất danh nghĩa 13,5%/năm cho kỳ hạn 2 năm, trong khi hai lô phát hành của Masan có tổng giá trị 1.500 tỷ đồng với lãi suất cố định của hai kỳ đầu tiên là 9,5%. Cả 03 lô trái phiếu đều không chuyển đổi và không kèm chứng quyền. Như vậy, khối lượng phát hành riêng lẻ trong tháng 2 chỉ tương đương 17,4% so với tháng liền kề, nhưng tổng giá trị phát hành đã tăng đáng kể trên nền phát hành thấp của tháng trước.

Số doanh nghiệp phát hành mới vẫn "đếm trên đầu ngón tay"

FiinRatings cho rằng đây là một chiều hướng đáng chú ý và có thể tiếp tục tiếp diễn trong thời gian tới, đặc biệt khi Nghị định 08/2023/NĐ-CP đã ra đời với mục tiêu tháo gỡ khó khăn, nhất là trong giai đoạn đáo hạn cao điểm của trái phiếu doanh nghiệp trong năm 2023 và 2024.

Cũng theo công ty xếp hạng tín nhiệm này thống kê, quy mô trái phiếu mua lại trước đáo hạn trong tháng 2 đạt gần 6 nghìn tỷ VNĐ, tương đương 65,9% so với tháng trước và tăng gần 36% so với cùng kỳ năm 2022. Mặc dù hoạt động mua lại thường có xu hướng tăng vọt vào thời điểm cuối các kỳ báo cáo bán niên hoặc cuối năm và giảm mạnh vào đầu năm, hoạt động mua lại cũng phụ thuộc lớn vào mức độ sẵn có nguồn tiền hiện tại, hoặc khả năng thu xếp nguồn vốn khác ngoài tín dụng trái phiếu. FiinRatings cho rằng trước bối cảnh kiểm soát tín dụng bất động sản, hoạt động mua lại cũng gặp nhiều thách thức trong thời gian tới.

Ở phía thực hiện nghĩa vụ nợ, nếu như HNX đã công bố danh sách 54 tổ chức phát hành chậm thực hiện nghĩa vụ nợ trái phiếu thì FiinRatings cho rằng mặc dù một số doanh nghiệp đã thực hiện thanh toán sau đó, số liệu của công ty vẫn cho thấy số lượng doanh nghiệp chậm thanh toán nghĩa vụ nợ trái phiếu đã lên đến 67, trong đó có 63 doanh nghiệp vi phạm nghĩa vụ nợ và 4 doanh nghiệp đã thực hiện tái cơ cấu nợ thông qua việc giãn kỳ hạn.

Doanh nghiệp đã bắt đầu giảm mua lại trái phiếu trước hạn

Hầu hết các doanh nghiệp đưa ra lãi suất nhằm đền bù cho nhà đầu tư, từ đó phản ánh lên mức lãi suất mới cao hơn của toàn thị trường. Tổng giá trị các lô TPDN được ghi nhận chậm thanh toán đạt 89,3 nghìn tỷ đồng, chiếm gần 55% lượng trái phiếu đang lưu hành của các doanh nghiệp trên. Khả năng đáp ứng nghĩa vụ nợ cho các lô trái phiếu này phụ thuộc vào phân kỳ đáo hạn sắp tới, khả năng huy động nguồn vốn khác của doanh nghiệp cũng như kỳ vọng vào dòng tiền từ hoạt động kinh doanh. Tính trên tổng giá trị TPDN phi tài chính đang lưu hành, tỷ lệ nợ xấu từ các lô trái phiếu được FiinRatings tính toán ở mức 11,3%.

Riêng đối với các tổ chức phát hành là doanh nghiệp bất động sản, tỷ lệ nợ xấu ở mức cao hơn là 18,7%. Các doanh nghiệp này cũng có dư nợ vay ngân hàng và các nguồn vốn vay khác.

Dữ liệu của FiinRatings ghi nhận tổng giá trị TPDN riêng lẻ đáo hạn trong năm 2023 được ước tính ở mức 235 nghìn tỷ đồng, trong đó các doanh nghiệp bất động sản có số dư trái phiếu sẽ đến hạn ở mức 100 nghìn tỷ đồng. Tổng dư nợ trái phiếu riêng lẻ đáo hạn trong hai quý sắp tới lần lượt ở mức 36,2 nghìn tỷ VNĐ vào quý 2 và 35,4 nghìn tỷ đồng vào quý 3.

Tình hình chậm thực hiện nghĩa vụ nợ và giá trị TPDN riêng lẻ phải đáo hạn, đặc biệt là “cao điểm” vào tháng 6 tới đây, theo giới chuyên môn, thực tế vẫn đã và đang là thách thức lớn nhất của các doanh nghiệp Việt.

Trong bối cảnh đó, những rúng động từ sự sụp đổ các ngân hàng nhỏ tại Mỹ, ban đầu là Silvergate Bank dừng hoạt động, cho đến The Silicon Valley Bank (SVB, Ngân hàng Thung lũng Silicon) và Signature Bank đã liên tiếp nối nhau sụp đổ chỉ trong vài ngày, cũng gây ra nhiều nỗi sợ và lo lắng trên thị trường về một nguy cơ khủng hoảng ngành ngân hàng có thể lặp lại như giai đoạn 2007-2008. Điều này có “đáng sợ” và tác động đến thị trường tài chính Việt Nam hay không, đã xuất hiện nhiều quan điểm khác nhau; nhưng một điều dễ nhận thấy là các chuyên gia hầu như cùng có chung nhận định rằng: So với vấn đề của SVB, câu chuyện nội tại của doanh nghiệp, của thị trường tài chính Việt vẫn rất cần được phản ứng nhanh, với những kế hoạch nhằm thực thi các cam kết để vực lại niềm tin thị trường, phải được đặt lên hàng đầu.

“Hiện tại chúng tôi cũng không vội kết luận rằng khủng hoảng SVB sẽ có nguy cơ lây lan rộng hơn hay là nó chỉ đại diện cho một triệu chứng đặc thù của ngành. Xét cho cùng, những ngân hàng lớn như JP Morgan, Bank of America, Wells Fargo và Citi là ngân hàng toàn cầu có tập khách hàng đa dạng khác với kiểu chỉ tập trung vào 1 lĩnh vực hẹp như SVB. Thêm vào đó, các ngân hàng nắm giữ khoảng 12-15 USD vốn cho mỗi 100 USD tiền gửi khi so sánh với 2008. Do đó, chúng tôi không nghĩ rằng Fed sẽ lùi bước trong cuộc chiến chống lạm phát”, Bộ Phận Phân tích của CTCK Maybank Việt Nam (MSVN) nhận định.

MSVN cũng cho rằng: Áp lực của thị trường Việt Nam hiện vẫn đang là lãi suất cao và TPDN đến hạn của các nhà phát triển bất động sản.

Một điều rất đáng được chú ý khác và có thể xem như “tin mừng” cho thị trường tài chính Việt Nam là trong bối cảnh mà các tỷ lệ “đặt cược” về khả năng Fed tăng lãi suất mức nào: 75 hay 50 hay 25 điểm cơ bản trong đợt tăng lãi suất sẽ diễn ra sau cuộc họp tới đây - đang liên tục thay đổi, thì từ hôm nay 15/3, đợt điều chỉnh giảm lãi suất điều hành của NHNN ở mức 1% chính thức có hiệu lực. Lãi suất điều hành giảm là điều kiện để hạ nhiệt giá huy động vốn của các ngân hàng, của các nhà phát hành TPDN và của các loại giá cả hàng hóa khác. Đây cũng sẽ là điều kiện tiên quyết để giúp giảm lãi suất vay, giảm áp lực cho người đi vay, giải tỏa những mối nguy về ách tắc thanh khoản và giảm giá tài sản quá mức của các doanh nghiệp lẫn chính ngân hàng.

SVB vì vậy là bài học xa, là sự rúng động có thể chưa lan tỏa tới Việt Nam mà chỉ mang tính tâm lý, quan sát, song đó cũng là những cảnh báo đắt giá cho các rủi ro luôn có thể hiện hữu trong một thị trường vừa hết thời tiền dễ, mọi dòng vốn lại quá mức tập trung, có sự phụ thuộc, liên thông vốn ngân hàng.

Có thể bạn quan tâm