Sự trì trệ của nền kinh tế Trung Quốc ngày càng thể hiện rõ rệt hơn trong hoạt động phát hành cổ phiếu lần đầu ra công chúng (IPO) cũng như sự dè dặt của các quỹ mạo hiểm.

Từng được kỳ vọng lớn, thị trường chứng khoán Hong Kong cũng không giúp Trung Quốc huy động thêm nhiều nguồn vốn.

Trong sáu tháng đầu năm nay, tổng giá trị IPO của Trung Quốc đại lục đã giảm mạnh 84%, xuống còn 32,5 tỷ nhân dân tệ (4,48 tỷ USD). Chỉ có 44 công ty lên sàn chứng khoán, giảm 75% so với năm ngoái.

>>Điều chưa biết về công nghiệp xe điện Trung Quốc

Dick Kay, một lãnh đạo về dịch vụ thị trường vốn của Deloitte, cho biết cuối tuần qua: “Tốc độ niêm yết trong quý hai chậm hơn nhiều…Về cơ bản, bạn không thấy giao dịch nào trong tháng 3 và tháng 4.”

Deloitte cũng đã cắt giảm triển vọng IPO ở Hồng Kông trong năm nay xuống khoảng 60 tỷ - 80 tỷ đô la Hồng Kông (7,7 tỷ đến 10,3 tỷ USD), giảm từ mức 100 tỷ đô la Hồng Kông trong quý trước.

Edward Au, quản lý khu vực phía Nam của Deloitte Trung Quốc cho biết: “Điều quan trọng nhất để thu hút các công ty mới là định giá thị trường”. Tỷ lệ giá trên thu nhập của các cổ phiếu lớn ở Hồng Kông là 12 trong quý 2, giảm so với mức 19 của cùng kỳ năm 2021.

Thị trường chứng khoán Hồng Kông, nơi từng là điểm đến IPO hàng đầu của các công ty Trung Quốc, đã mất đà tăng trưởng kể từ năm 2021. Tổng số vốn huy động được trong nửa đầu năm nay đã giảm 27% so với cùng kỳ năm ngoái, xuống còn 13,1 tỷ đô la Hồng Kông, theo dữ liệu của Deloitte. Thị trường này giờ tụt xuống thứ 9 toàn cầu.

Điều này đặt ra thách thức chưa từng có đối với lĩnh vực đầu tư mạo hiểm và phát hành cổ phiếu của Trung Quốc. Ian Goh, quản lý của công ty đầu tư mạo hiểm 01VC tại Trung Quốc, cho biết tại một diễn đàn công nghiệp vào tháng 5: “Đây có lẽ là đợt rút lui khỏi thị trường tồi tệ nhất mà chúng tôi từng chứng kiến trong hơn 20 năm qua”.

Trong khi thị trường Hồng Kông đã chững lại trong một thời gian, sự thay đổi ở đại lục diễn ra sau khi cơ quan giám sát chứng khoán Trung Quốc đưa ra các quy định chặt chẽ hơn vào giữa tháng 3 để củng cố niềm tin thị trường. Điều này đã góp phần làm giảm đáng kể số lượng hồ sơ đăng ký IPO, chỉ có hai công ty đăng ký IPO trong sáu tháng qua, so với 334 vào năm ngoái.

Ringo Choi, lãnh đạo IPO châu Á-Thái Bình Dương tại EY cho biết: “Các tiêu chuẩn nghiêm ngặt đã khiến các công ty ngần ngại trong việc nộp đơn đăng ký IPO.

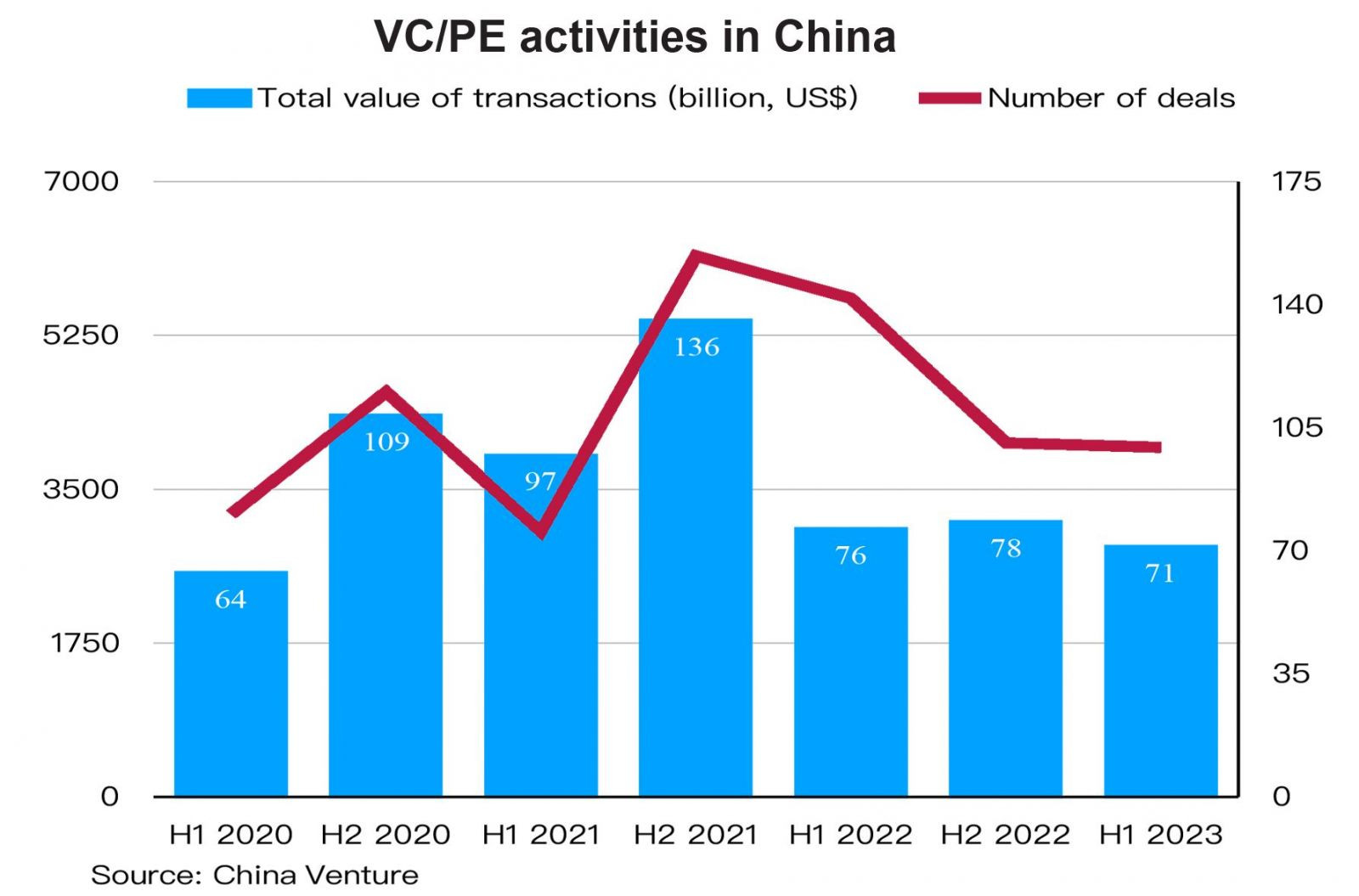

Ian Goh cũng cho biết đây là thời điểm “khó khăn nhất và tồi tệ nhất” để gây quỹ ở Trung Quốc. Năm 2023, tổng số tiền đầu tư mạo hiểm vào nước này đã giảm 66% xuống còn 14,1 tỷ USD. Dữ liệu Dealogic cho thấy xu hướng giảm vẫn tiếp tục trong năm nay, với mức giảm 30% so với cùng kỳ năm ngoái tính đến tháng 5.

>>AI sắp "bùng nổ" tại châu Á

Vốn liên quan đến các nhà đầu tư nước ngoài giảm 60% trong năm xuống chỉ còn 3,7 tỷ USD vào năm 2023, giảm gần 90% so với mức đỉnh gần đây vào năm 2021. Động thái tăng lãi suất đồng USD của FED từ tháng 3 năm 2022 cũng làm trầm trọng thêm tình trạng này.

Sự cạnh tranh giữa Mỹ và phương Tây với Trung Quốc trong các công nghệ mới nổi đang đè nặng lên các khoản đầu tư của nước ngoài vào các dự án kinh doanh của Trung Quốc. Nhiều quỹ phương Tây đã chọn cách tránh xa hoàn toàn thị trường này để duy trì vị thế phòng thủ.

Đồng thời, các nhà đầu tư trong nước cũng đang trở nên thận trọng hơn khi chính phủ chuyển trọng tâm từ ứng dụng internet di động sang các “công nghệ cứng” và các lĩnh vực khác có chu kỳ phát triển dài hơn và rủi ro cao hơn như AI.

Các quỹ đầu tư mạo hiểm trong và ngoài nước cũng đang né tránh thị trường Trung Quốc

Xverse, một kỳ lân về trí tuệ nhân tạo của Trung Quốc, cũng đã cảm nhận được tình trạng khó khăn. Người đồng sáng lập Nan Wang cho biết việc huy động vốn là một thách thức vì có rất ít quỹ nước ngoài, trong khi các nhà đầu tư trong nước có cách tiếp cận thận trọng đối với AI.

Chính quyền địa phương cũng ngày càng lo ngại rủi ro do suy thoái kinh tế và khủng hoảng tài sản đã siết chặt nguồn tài chính của họ.

Digifluidic Biotech, công ty chuyên phát hiện vi rút nhanh chóng, đã nhận được vốn ở vòng A vào năm 2022. Một trong những nhà đầu tư chính là Tập đoàn tài chính Quảng Châu thuộc Chính quyền thành phố Quảng Châu. Nhưng các quỹ chiến lược của chính quyền địa phương đã “biến mất hoặc quyết định không đầu tư ngay bây giờ”, người sáng lập Digifluidic Chen Tianlan cho biết tại cùng một sự kiện khởi nghiệp.

Trong bối cảnh thị trường nội địa yếu kém, một số nhà đầu tư mạo hiểm Trung Quốc đang tìm kiếm nơi khác ở châu Á. Gobi Partners, một công ty quản lý 1,6 tỷ USD từ nhiều quỹ, nhận thấy các nhà đầu tư Trung Quốc đang mở rộng sang các khu vực vốn ít được biết đến. Thomas Tsao, Giám đốc điều hành quỹ này, nhìn thấy “những cơ hội lớn” ở những quốc gia như Pakistan, nơi có dân số trẻ, dịch vụ internet và kỹ thuật số đang phát triển cũng như có quan hệ ngoại giao chặt chẽ với Trung Quốc.

Kairous Capital của Malaysia cho biết đã nhận được nhiều sự quan tâm hơn từ các công ty liên doanh Trung Quốc để hợp tác trong các dự án tại Malaysia.

Tuy nhiên, Ming Po Cai, Giám đốc của Cathay Capital vẫn bày tỏ sự tin tưởng vào nền kinh tế Trung Quốc trong các lĩnh vực như năng lượng mới và chăm sóc sức khỏe và dự định tiếp tục đầu tư vào những lĩnh vực này. “Các nền tảng kinh tế cơ bản của Trung Quốc vẫn còn đây dù tốc độ tăng trưởng mạnh trước đây không còn nữa”, Cai nói.

Có thể bạn quan tâm

Điều chưa biết về công nghiệp xe điện Trung Quốc

04:00, 23/06/2024

EU vấp nhiều rào cản để kiềm chế năng lực công nghệ Trung Quốc

03:00, 23/06/2024

Xe điện Trung Quốc khó giải "bài toán" ở phương Tây

03:30, 21/06/2024

Doanh nghiệp toàn cầu lo ngại căng thẳng Trung Quốc - EU

03:00, 20/06/2024

Mỹ vượt Trung Quốc trong bảng xếp hạng đối tác nhập khẩu của ASEAN

03:30, 20/06/2024