Tham chiếu những thông lệ quốc tế, có thể thấy cơ chế và các hình thức giảm trừ thuế thu nhập cá nhân hiện hành của Việt Nam còn nhiều hạn chế, chưa đa dạng và chưa mang tính thực tiễn cao.

>>Thuế thu nhập cá nhân – Cấp thiết nâng mức giảm trừ gia cảnh

Trao đổi với Diễn đàn Doanh nghiệp, bà Vũ Thu Hà - Phó Tổng Giám đốc tư vấn Thuế, Deloitte Việt Nam cho biết, trong bối cảnh Luật Thuế thu nhập cá nhân (TNCN) bộc lộ nhiều hạn chế so với thực tiễn, Chính phủ mới đây đã yêu cầu Bộ Tài chính nghiên cứu và đề xuất về việc điều chỉnh mức giảm trừ gia cảnh (GTGC) nhằm đảm bảo thuế TNCN phù hợp thực trạng kinh tế - xã hội, bởi mức GTGC hiện tại được nhận định là không còn phù hợp với mức sống của người dân.

- Thưa bà, quy định về mức GTGC trong Luật Thuế TNCN hiện nay đang được coi là lạc hậu và cần thay đổi để tháo gỡ khó khăn cho người nộp thuế (NNT), quan điểm của bà như thế nào?

Luật thuế TNCN được ban hành từ năm 2007, tính tới thời điểm hiện tại mới trải qua hai lần điều chỉnh mức GTGC vào năm 2013 và 2020. Hiện tại, mức GTGC cho bản thân là 11 triệu đồng, GTGC cho người phụ thuộc (NPT) là 4,4 triệu đồng. Như vậy, trong lần điều chỉnh gần nhất (năm 2020), mức GTGC tăng khoảng 22% so với mức điều chỉnh năm 2013. Tuy nhiên, nếu ước tính nghĩa vụ thuế TNCN của NNT, có thể thấy mức tăng GTGC này cũng không tạo ra ảnh hưởng đáng kể về mặt tiết kiệm thuế.

Lấy ví dụ trường hợp một người lao động có thu nhập trước thuế 25 triệu đồng/tháng; có một NPT là con; mức chi tiêu trung bình 8-10 triệu đồng/ tháng, bao gồm các chi phí sinh hoạt cơ bản, học phí, các chi phí khác như tiền học thêm, tiền khám chữa bệnh,... Với mức điều chỉnh GTGC tăng 22%, số thuế TNCN tiết kiệm được chỉ khoảng 400.000 đồng/tháng, chỉ chiếm tỷ trọng gần 5% so với tổng mức chi tiêu cho NPT, chưa đủ để tạo nên thay đổi rõ nét trong quyết định chi tiêu.

- Vậy từ góc nhìn của Deloitte, thực tiễn tại các nước trong khu vực cũng như các quốc gia phát triển về chủ đề này như thế nào, thưa bà?

Quan sát thực tiễn của một số quốc gia, có một số điểm đáng chú ý trong việc áp dụng mức GTGC như sau.

Giảm trừ cố định: Hầu hết các quốc gia Đông Nam Á có cách áp dụng GTGC khá tương đồng, với cơ chế cho trừ một khoản tuyệt đối khỏi thu nhập chịu thuế áp dụng cho mọi đối tượng, hoặc áp dụng mức giảm trừ khác nhau cho từng đối tượng NPT dựa trên các tiêu chí như độ tuổi, khả năng lao động, tình trạng sinh sống,... ví dụ như Singapore, Thái Lan.

Giảm trừ lũy tiến: tại Nhật Bản, cơ quan thuế còn áp dụng hình thức giảm trừ lũy tiến tương ứng với từng bậc thuế suất lũy tiến.

Giảm trừ chi phí sinh hoạt thực tế: các khoản chi phí sinh hoạt của NNT như chi phí khám sức khỏe, chi phí tiền học cho con,... được áp dụng tại Malaysia, Singapore, Thái Lan.

Tại Mỹ, mức GTGC thường được xem xét và cân nhắc điều chỉnh hàng năm cùng với luật thuế.

Tham chiếu những thông lệ quốc tế nêu trên, có thể thấy cơ chế và các hình thức giảm trừ thuế TNCN hiện hành của Việt Nam còn nhiều hạn chế, chưa đa dạng và chưa mang tính thực tiễn cao. Việc chỉ sử dụng chỉ số giá tiêu dùng (CPI) 20% để xem xét điều chỉnh chưa hoàn toàn phản ánh khách quan mức sống của người dân. Do CPI được tính dựa trên các nhóm mặt hàng và dịch vụ cố định (dịch vụ ăn uống, may mặc, y tế, v.v.), trong khi đó, luôn xuất hiện các mặt hàng mới, đặc biệt là các hàng hóa, dịch vụ mới có lượt mua cao trên thị trường mà CPI chưa kịp cập nhật, dẫn tới chỉ số CPI được tính toán có thể không thể hiện được sức mua thực tế của đồng tiền.

>>Nâng mức giảm trừ gia cảnh – Cân nhắc đảm bảo phù hợp với tốc độ trượt giá

- Hiện Bộ Tài chính đã được chỉ đạo nghiên cứu và xây dựng cơ chế, lộ trình sửa đổi mức GTGC. Bà có đề xuất gì về việc điều chỉnh GTGC trong tương lai?

Như đã đề cập, việc xem xét điều chỉnh và cập nhật mức GTGC hiện nay là cần thiết, để đảm bảo hài hòa với những biến động trong mức sống, điều kiện sống và tiêu dùng của NNT.

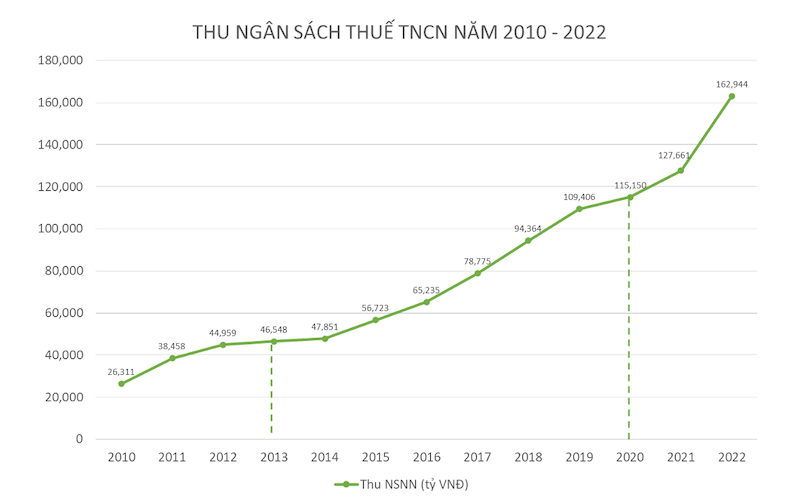

Nguồn thu ngân sách nhà nước qua những lần điều chỉnh mức GTGC. Nguồn: Tổng cục Thống kê.

Về giải pháp ngắn hạn, để kịp thời hỗ trợ NNT, các nhà hoạch định chính sách cần nghiên cứu và đề xuất mức GTGC cập nhật trước khi Luật thuế TNCN được sửa đổi. Cần nhấn mạnh, việc rà soát và điều chỉnh này nên được tiến hành hàng năm hoặc chu kỳ 2 năm/lần, để kịp thời phản ánh những biến động về môi trường kinh tế, xã hội có ảnh hưởng trực tiếp đến NNT, thay vì chỉ điều chỉnh khi CPI biến động vượt 20%. Mặc dù CPI vẫn là tiêu chí đóng vai trò quan trọng giúp điều hướng, cần cân nhắc thêm những yếu tố khác để đảm bảo tính toàn diện và khách quan, ví dụ như các yếu tố về mức tăng trưởng kinh tế, GDP bình quân đầu người, mức thu nhập đầu người bình quân, chi tiêu hộ gia đình, tỷ lệ lạm phát dự kiến hàng năm,...

Bên cạnh việc điều chỉnh mức GTGC, Chính phủ còn có thể cân nhắc nâng ngưỡng thu nhập tối thiểu bình quân của NPT (hiện đang ở mức 1 triệu/tháng) để mở rộng đối tượng NNT có thể hưởng lợi ích từ chính sách này tương tự như việc Singapore vừa công bố điều chỉnh nâng ngưỡng thu nhập của một số đối tượng NPT từ 4.000 đô-la-Singapore/năm lên 8.000 đô-la-Singapore áp dụng cho năm dương lịch 2024.

Về lâu dài, lộ trình và cơ chế điều chỉnh mức GTGC cần được xây dựng và phản ánh vào Luật thuế TNCN sửa đổi. Bên cạnh đó, có thể cân nhắc thiết kế các hình thức giảm trừ đa dạng hơn thay vì chỉ áp dụng một mức giảm trừ tuyệt đối, cố định như hiện tại. Ví dụ: cho phép giảm trừ một số chi phí sinh hoạt và tiêu dùng thường xuyên của NNT trên cơ sở thực tế phát sinh, giảm trừ trực tiếp một khoản tiền nhất định vào số thuế phải nộp đối với NNT có số thuế phát sinh lớn, hoặc áp dụng những mức giảm trừ khác nhau cho các đối tượng NPT khác nhau dựa vào độ tuổi, khả năng lao động, mức thu nhập.

Để có phương án và lộ trình điều chỉnh mức GTGC cho phù hợp và hiệu quả, cần cân nhắc đến những yếu tố sau. Thứ nhất, ảnh hưởng nguồn thu ngân sách Nhà nước: do việc điều chỉnh tăng mức GTGC có tác động trực tiếp đến nghĩa vụ thuế của NNT, cần đánh giá tác động của việc điều chỉnh này đến nguồn thu ngân sách. Thực tế từ những lần điều chỉnh GTGC trước đây cho thấy, việc tăng mức GTGC không tạo ra tác động bất lợi về mặt thu ngân sách. Hơn nữa, xét về mặt tích cực, việc điều chỉnh GTGC thậm chí có thể đóng vai trò khuyến khích mức độ tuân thủ của NNT, khi mức giảm trừ đã được thiết kế để phản ánh thực tế và công bằng hơn mức sống của người dân. Do đó, về tổng thể còn có thể giúp tăng nguồn thu, tăng mức tiêu dùng (do đó thúc đẩy sản xuất hàng hóa), tăng sức cạnh tranh về môi trường lao động so với các nước trong khu vực.

Thứ hai, hình thức điều chỉnh: tại thời điểm trước mắt khi luật thuế TNCN sửa đổi đang trong quá trình xây dựng và lấy ý kiến, việc điều chỉnh và áp dụng mức GTGC mới trước khi ban hành chính thức nội dung sửa đổi có thể được cập nhật bằng Nghị quyết của Quốc hội để đảm bảo tính kịp thời. Đồng thời, nguyên tắc cũng như lộ trình điều chỉnh cần được hoàn thiện và đưa vào Luật thuế TNCN sửa đổi làm cơ sở cho lộ trình thay đổi hàng năm.

Thứ ba, về quản lý thuế: trường hợp chính sách GTGC mới được áp dụng, quy trình quản lý thuế cũng cần được cập nhật để đảm bảo chặt chẽ trong việc việc theo dõi, kê khai NPT, đặc biệt trong trong giai đoạn chuyển giao. Việc áp dụng công nghệ vào quy trình quản lý thuế, đồng thời cải cách, đổi mới nền tảng kê khai thuế điện tử cần được đẩy mạnh hơn nữa để thuận tiện và đơn giản hóa các thủ tục hành chính về kê khai cho NLĐ trong việc áp dụng cơ chế GTGC mới.

- Trân trọng cảm ơn bà!

Có thể bạn quan tâm

Nâng mức giảm trừ gia cảnh – Nên tính đến yếu tố vùng miền

03:50, 29/02/2024

Nâng mức giảm trừ gia cảnh – Kích thích gia tăng tiêu dùng trong nước

11:20, 26/02/2024

Thuế thu nhập cá nhân: Sớm tăng mức giảm trừ gia cảnh để phù hợp với thực tiễn

22:08, 25/02/2024

Nâng mức giảm trừ gia cảnh – Cân nhắc đảm bảo phù hợp với tốc độ trượt giá

04:00, 24/02/2024

Cấp thiết nâng mức giảm trừ gia cảnh cho người nộp thuế

04:00, 11/09/2023

Thuế thu nhập cá nhân – Cấp thiết nâng mức giảm trừ gia cảnh

04:00, 07/08/2023

Tăng mức giảm trừ gia cảnh - Biện pháp hỗ trợ người nộp thuế giảm “gánh nặng”

11:00, 10/07/2023

Nâng mức giảm trừ gia cảnh – Giảm “gánh nặng” cho người nộp thuế

04:00, 25/06/2023

Đề nghị xem xét tăng 25% mức giảm trừ gia cảnh

17:23, 24/06/2023