Với GMV tăng vọt lên 16,3 tỷ USD vào năm 2023, TikTok Shop đang làm rung chuyển thị trường thương mại điện tử Đông Nam Á khi trở thành đối thủ cạnh tranh lớn của Shopee và Lazada.

>>>Vì sao Tiktok "ăn nên làm ra" ở Việt Nam?

“Đánh chiếm” vị trí thứ hai

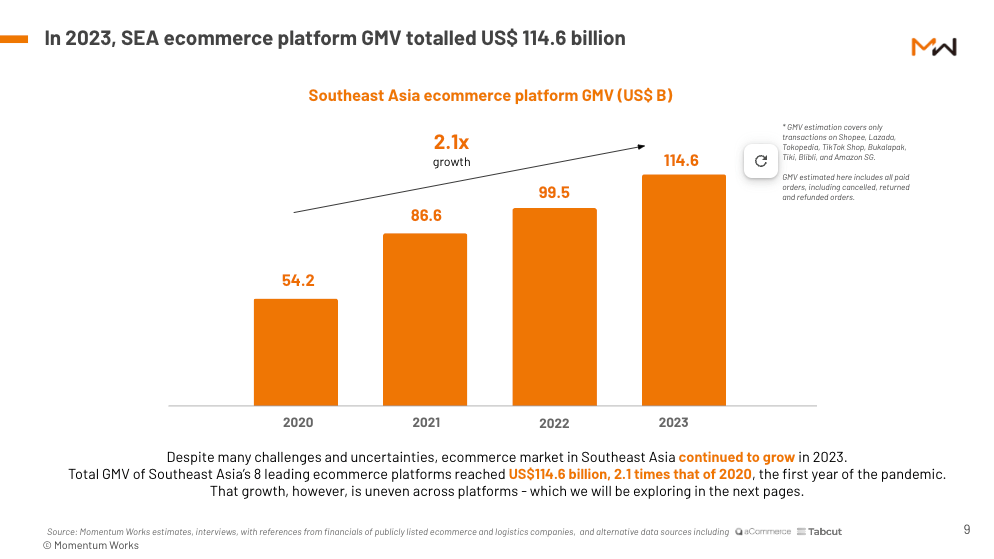

Trong báo cáo công bố tháng này của hãng nghiên cứu thị trường Momentum Works, tổng giá trị hàng hóa bán ra hàng năm (GMV) của TikTok Shop đã tăng gần gấp bốn lần từ 4,4 tỷ USD vào năm 2022 lên 16,3 tỷ USD vào năm 2023. Mức tăng trưởng ròng 11,9 tỷ USD này đã vượt qua mức tăng 7,2 tỷ USD của Shopee tại Đông Nam Á trong cùng kỳ.

Báo cáo thương mại điện tử Đông Nam Á năm 2024 của Momentum Works gần đây.

Kết quả mới nhất cho thấy TikTok Shop đang trên đà vượt qua Lazada để giành vị trí thứ hai. Nếu tính đến cổ phần đa số của TikTok tại công ty thương mại điện tử Tokopedia của Indonesia, nhiều khả năng Lazada đã bị mất vị trí thứ hai vào tay kẻ mới nổi.

Các chuyên gia phân tích nhận định rằng, kết quả của TikTok Shop cũng báo hiệu một bước ngoặt mới khi lần đầu tiên sau một thời gian dài, các cuộc thảo luận về thương mại điện tử ở Đông Nam Á không chỉ giới hạn ở sự độc quyền của Shopee và Lazada, hai công ty đã thống trị lĩnh vực này tại khu vực trong thập kỷ qua.

Chiến lược của TikTok

TikTok chính thức lấn sân sang phát trực tiếp vào năm 2019, lấy cảm hứng từ thành công của Taobao, một nền tảng thương mại điện tử do gã khổng lồ internet Trung Quốc Alibaba điều hành, tiên phong trong thương mại trực tiếp với việc ra mắt Taobao Live vào tháng 5 năm 2016.

Chiến lược đa kênh của TikTok Shop đã đem lại những thành công.

Sáng kiến này đã tạo được động lực sau khi TikTok bổ nhiệm Shou Zi Chew làm CEO vào tháng 5 năm 2021, chỉ hai tháng sau khi ông được thuê làm CFO. Dưới thời Chew, TikTok coi thương mại trực tiếp là một cách để kiếm tiền từ lượng người dùng khổng lồ của mình, đẩy nhanh việc triển khai các tính năng mua sắm trong ứng dụng để người dùng có thể mua hàng thông qua nền tảng này.

Trong hai năm tiếp theo, TikTok đã thúc đẩy chiến lược này bằng cách giới thiệu TikTok Shop, tích hợp vào TikTok để cho phép người dùng bán sản phẩm trực tiếp, được hỗ trợ bởi các tính năng khám phá và quản lý cũng như các sáng kiến hỗ trợ người bán.

TikTok Shop cũng áp dụng phương pháp tiếp cận đa kênh, cho phép chuyển hướng người dùng đến các nền tảng hoặc trang web khác để hoàn tất giao dịch mua hoặc thậm chí là các cửa hàng ngoại tuyến và cửa hàng bật lên. Điều này trái ngược với Shopee và Lazada, những công ty thích giữ người dùng trên nền tảng của họ. Và sự cởi mở của TikTok đối với bán hàng đa kênh có thể cũng là một yếu tố quan trọng trong sự tăng trưởng nhanh chóng của nó.

>>>TikTok vươn mình, Shopee và Lazada vượt khó (phần 1)

>>>TikTok vươn mình, Shopee và Lazada vượt khó (phần 2)

Phản ứng của Shopee và Lazada?

Phản ứng của Shopee và Lazada cho đến nay là sự xác nhận rõ ràng về tác động của TikTok Shop. Cả hai đã mạo hiểm tham gia vào thương mại trực tiếp với Shopee Live và LazLive, nhằm mục đích chống lại lợi thế của TikTok Shop. Cả hai đều đã cam kết chi một khoản tiền đáng kể cho các phiếu giảm giá, chiết khấu và chương trình hỗ trợ để khuyến khích người bán áp dụng.

Cả ba nền tảng, Shopee, Lazada và TikTok hiện đang trong cuộc đua giành sự chú ý của người tiêu dùng Đông Nam Á, với thương mại trực tiếp đang phát triển nhanh chóng trong khu vực. Hãng nghiên cứu Milieu Insight dự báo rằng, từ năm 2020-2027, khoảng 48% người tiêu dùng Đông Nam Á sẽ xem phát trực tiếp ít nhất một lần một tuần. Trong khi đó, Momentum Works ước tính mức thâm nhập thương mại trực tiếp hiện tại vào khoảng 30%, nhấn mạnh không gian đáng kể cho sự tăng trưởng.

Sau khi củng cố vị thế dẫn đầu thị trường, Shopee đã thực hiện các biện pháp cắt giảm chi phí mạnh tay để theo đuổi lợi nhuận, bắt đầu sa thải và chuyển sang hoàn thiện hậu cần nội bộ. Tuy nhiên, công ty đã buộc phải tăng chi tiêu tiếp thị một lần nữa vào đầu năm 2023, dường như là để chống lại những bước tiến của TikTok Shop. Mặc dù khoản đầu tư này đã giúp Shopee bảo vệ được thị phần của mình, nhưng họ không thể ngăn cản đà tăng trưởng của TikTok Shop, vốn đã tăng gấp ba lần thị phần từ 4,4% lên 14,2%.

Shopee nhận ra rằng họ đã chiếm được một nửa thị trường khu vực, và dường như cũng hiểu rằng muốn đạt được hơn nữa có thể là quá khó hoặc quá tốn kém. Thay vào đó, họ tập trung vào việc xây dựng các động lực tăng trưởng mới bên cạnh thương mại điện tử, chẳng hạn như SeaMoney, cung cấp các tùy chọn tài chính cho người tiêu dùng và người bán cùng với các dịch vụ tài chính kỹ thuật số khác.

Lazada lại đi theo hướng khác, họ đang tinh chỉnh trải nghiệm người dùng của mình bằng cách tích hợp các công nghệ mới như trí tuệ nhân tạo tạo sinh. Trong số các sáng kiến mới nhất của mình là LazzieChat, một chatbot hỗ trợ AI được xây dựng trên ChatGPT, được thiết kế để xử lý các yêu cầu mua sắm theo cách trò chuyện và được cá nhân hóa. Tuy nhiên, áp lực cũng đang gia tăng đối với Lazada, với việc Alibaba đã bơm một khoản vốn lớn để duy trì hoạt động kinh doanh trong vài năm qua còn TikTok Shop thì đang nhăm nhe vượt qua.

Trong khi đó, trọng tâm trước mắt của TikTok Shop là tiếp tục củng cố lợi thế của mình tại Đông Nam Á. Điểm mạnh của TikTok về nội dung, đặc biệt là video ngắn và phát trực tiếp, tiếp tục là một lợi thế đáng kể, được hỗ trợ bởi TikTok for Business, một bộ giải pháp quảng cáo và tiếp thị.

Các chuyên gia phân tích nhận định, sự xuất hiện của TikTok Shop báo hiệu một giai đoạn cạnh tranh mới tập trung vào sự khác biệt thay vì chỉ là những điều cơ bản, trái ngược với sự cạnh tranh thuần túy giữa Shopee và Lazada trước đây.

Có thể bạn quan tâm

Shopee và Lazada bị điều tra độc quyền

01:03, 04/06/2024

Hai “mũi nhọn” của Shopee

02:30, 17/05/2024

Điều gì khiến Shopee tiếp tục bỏ xa các đối thủ?

02:00, 10/05/2024

Alibaba “tiếp đạn” cho Lazada trong cuộc chiến TMĐT Đông Nam Á

03:00, 23/05/2024

TikTok vươn mình, Shopee và Lazada vượt khó (phần 2)

03:00, 29/01/2024

TikTok vươn mình, Shopee và Lazada vượt khó (phần 1)

01:00, 28/01/2024